文丨陈聪 张全国 李宗儒

2022年5月样本企业销售金额和面积同比分别下降55%和56%,与4月降幅基本持平,环比分别提升11%和10%,显示边际回暖迹象。企业分化加剧,高信用企业销售金额同比降幅较4月显著降低。我们相信市场基本面底部或已出现,随着需求侧政策的不断积累和局部疫情影响的逐渐减弱,下半年房地产市场有望迎来复苏。

▍新房销售边际好转值得期待。

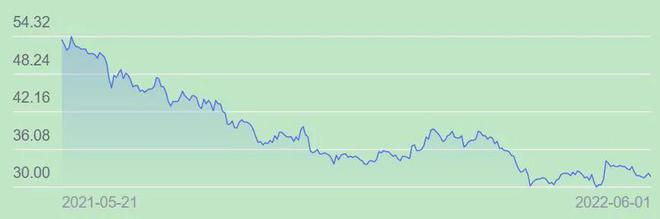

2022年5月我们跟踪的18个样本企业销售金额2743亿元,同比下降55%(4月同比下降56%),环比提升11%(4月环比下降21%);销售面积1826万平米,同比下降56%(4月同比下降56%),环比提升10%(4月环比下降18%)。累计数据方面,1-5月,样本企业销售金额同比下降48%,销售面积同比下降46%。二手市场已经有转暖迹象,新房销售的边际好转也值得期待。

▍市场仍然担心交付。

5月我们跟踪的样本企业销售表现分化加剧,高信用企业销售金额同比下降42%,较4月跌幅48%有明显回落;一般信用企业销售金额同比下降76%,较4月跌幅74%进一步扩大。不同企业平均房价变化也呈现相反走势,5月高信用企业平均销售房价15190元/平米,环比提升2%;一般信用企业平均销售房价12864元/平米,环比下降4%。我们认为,2021年下半年爆发房地产信用风波以来,新房市场面临交付困扰一直存在。这一方面可能使得新房表现不如二手,另一方面也使得高信用公司表现更高。

▍需求侧政策托底效果初显。

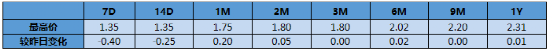

5月中央和地方针对房地产需求侧连续出台多项政策。5年期LPR利率下调至4.45%,首套房按揭贷款利率定价下限下调到4.25%,距离2021年底个人住房贷款加权平均利率差距有138个基点。各地也陆续出台多项以限售、限价、限购、限贷为核心的需求侧政策以刺激市场需求,维持行业健康平稳发展。我们认为5月企业销售数据显示需求侧政策的积累在行业下行周期中的托底作用初显,考虑到政策作用的滞后性,下半年市场有望加速恢复。

▍局部疫情影响逐渐减弱,累积需求或将迎来释放。

受局部疫情影响的各大城市房地产销售均受到了不同程度的影响,我们估计封控范围最大的期间内全国可能有多达30-40%的销售案场采取了限流或封闭的管理措施。当前北京上海地区疫情防控均取得阶段性进展,6月全国经济产业秩序有望得到恢复。我们认为,大部分购房需求不会因疫情而消失,随着疫情防控影响减弱,受压制的购房需求或将迎来一轮较为集中的释放,前期受影响较大的华东地区有望反弹。

▍风险因素:

个别资金紧张的开发企业存在出现信用风险的可能。疫情可能在局部地区反弹的风险。企业盈利能力已经受到很大影响,报表是历史的体现,我们预计,各企业2022年中报业绩很可能承受压力。

▍投资策略:

我们认为销售数据的边际回暖提示市场基本面底部或已出现,需求侧政策积累和局部疫情影响减弱进一步推动市场信心恢复,下半年房地产销售有望持续提升。企业表现分化加剧,开发能力强、交付确定性高、房屋质量有保障的高信用企业市场优势逐渐凸显。我们看好房屋交易服务平台贝壳,看好高信用高效率的地产开发蓝筹,包括保利发展、金地集团、万科A、招商蛇口、美的置业、滨江集团、华发股份、绿城中国、龙湖集团和华润置地。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>