证券时报记者 长留

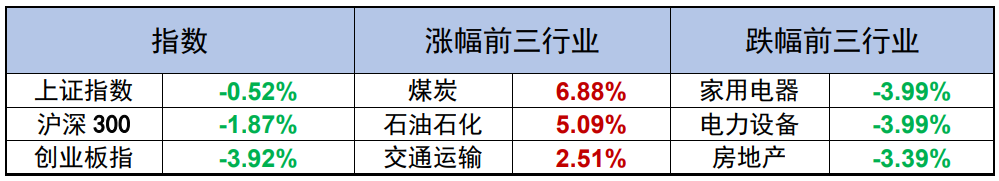

5月,A股市场成长赛道明显“回血”,带动公募基金、私募产品的净值显著回升。

经过前几个月大幅下调之后,4月27日以来行情出现了较为强劲的反弹,而前期遭遇“杀估值”的成长赛道,“回血”尤为明显。这也让押注成长赛道的公募、私募产品纷纷反弹,个别产品涨幅近30%。

展望6月的市场行情,多数机构仍持偏乐观的态度。在把握市场新强势主线方面,多位受访的私募机构人士普遍强调,疫情修复、新能源仍然是可以把握个股机会的两大主线。

机构投资者业绩回升

从证券时报记者调研部分私募机构的情况来看,A股自4月底出现反弹以来,私募机构的业绩普遍获得了阶段性回升。特别是重点跟踪成长股的产品,反弹尤为明显,有多只产品单月收益超过20%,个别产品甚至达到30%左右。

与私募产品普遍反弹的情况类似,主动权益基金和被动指数投资产品的收益也普遍走高。数据显示,有3118只主动权益基金近1个月录得正收益,在3266只产品总量中占比95.47%。而在新能源、新兴成长、低碳成长等主题赛道方面,有多只基金产品的涨幅甚至超过了30%。

具体到被动指数投资产品方面,一些重点布局新能源、新兴成长等赛道的ETF产品均强势反弹,跑出了超额收益。截至昨日收盘,4月27日以来上证指数累计上涨9.10%,而跟踪创业板动量成长指数的创成长ETF同期则累计上涨16.16%,跟踪中证新能源汽车指数的新能源车ETF甚至累计大涨28.16%,涨幅颇为惊人。

分析人士据此表示,具有长期投资逻辑的成长赛道依旧是市场主线。近日,工信部将组织新一轮新能源汽车下乡活动,叠加减征乘用车购置税带来的利好,市场资金进一步提高了包括新能源车在内的成长赛道修复估值的预期。

平安基金权益投资部基金经理薛冀颖表示,参考往年数据,估计新政下半年带动新能源车销量为100万辆,这给一些相关的整车及产业链零部件公司带来了相应机会。在经历了大幅调整之后,成长股未来的超额收益将会更为明显一些。

行情反弹情理之中

“经过前面3个月暴风骤雨般的调整后,市场筑底逐渐形成。” 中信证券原董事总经理、北京明晟东诚投资管理中心创始人徐刚表示,目前A股市场的政策、估值、资金等都出现了底部特征,已经具备较大投资价值,未来将重点关注国内稳增长政策逐步落地背景下的基本面修复。在疫情得到有效控制后,稳经济的一揽子政策将集中起效,市场有望迎来进一步的修复行情。

相聚资本研究总监、基金经理余晓畅认为,近期A股逐渐走出独立行情,在美股大跌时反而逆势上涨,尤其是成长股轮流接棒多点开花,说明资金的活跃度和市场的风险偏好正在回升,投资者已经从前期慌不择路的筹码出清,走到了信心重拾的阶段。

明世投资首席策略研究员洪涛表示,A股经历了年初至今的深度调整后,市场风险基本得到释放,目前市场整体估值已处于历史低位,进一步杀估值的动能较低。另外,美联储第二次加息落定之后,影响A股的外部因素消除。伴随着一季报业绩披露完毕,市场对成长板块二季度的业绩预期已经处于非常低的水平,基本面利空相对处于真空期。因此,市场情绪得到修复后,反弹也在情理之中。

把握两大配置主线

展望6月的市场行情,多数机构仍持偏乐观的态度。在把握市场新强势主线方面,多位受访的私募机构人士普遍强调,疫情修复、新能源仍然是可以把握个股机会的两大主线。

“我们认为,估值的修复仍将是二季度的主题,基本面扎实业绩弹性大的标的依旧是市场首选。”洪涛认为,以新能源、半导体、军工为代表的成长板块仍有较好的空间,虽然筑底和磨底需要时间,但做多的动力依旧很强。

余晓畅表示,未来的配置方向将主要侧重于“成长”,包括半导体、军工、新能源(光伏、风电)、汽车(电动化、智能化)等四个领域。商品价格下行,经济处于恢复但不强的阶段,需求端好的行业和公司会更加突出。

联海资产总经理周清认为,反弹的主线有三条,一是基于大的宏观环境布局。今年全球加息带来流动性收缩,资产整体性回归价值风格,中国市场会受到一定影响,但A股企业盈利有韧性,估值偏低的板块长期看会有一定的超额收益。二是稳增长。基于当前经济、就业压力双增的背景,未来稳增长政策会逐步发力,其中新老基建会是政策的核心抓手。三是复苏阶段布局。按照对宏观环境的分析和计算,中国会是全球经济体中率先进入复苏期的经济体。在这种预期下,可以适当提前布局复苏期的部分资产,如下游消费板块等。

星石投资首席研究官、副总经理方磊认为,现在成长股可选的标的非常多,因此可以反复地去做一个动态调整,涨得高了就减一些,换成其他估值低、偏底部的标的,这样的操作在今年会有比较好的效果。因为今时不同往日,前两年美联储持续释放货币,利率下行估值向上。现在则有估值天花板,这一天花板还有可能在缓慢甚至较快地下压,所以今年想赚估值扩张的钱很有难度,在估值合理的区间内,投资者可赚业绩增长的钱。