◎今年以来私募机构合计发行了26只带有“可转债”字眼的私募产品,尤其是今年4月份以来,可转债私募产品发行加速迹象明显,在4月份合计发行了6只可转债私募产品,5月份合计发行了7只可转债私募产品。

每经记者 杨建

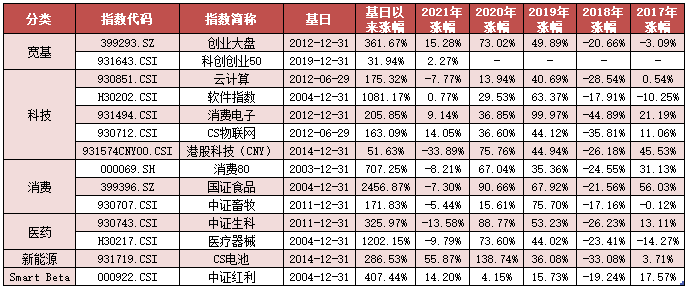

今年以来,上市公司发行可转债的热情高涨——据Choice数据,截至5月30日,年内合计有48家公司发行了可转债,合计募集资金1008.78亿元。其中,20家公司发行的可转债规模在10亿元以上,而可转债募集规模低于5亿元的合计14家公司。

不过需要注意的是,被市场爆炒的“妖债”也是出自于这些小盘转债中,比如近期永吉转债、聚合转债等多只小盘可转债上市后遭遇爆炒。市场强大的赚钱效应也吸引着私募机构入场,据中国证券投资基金业协会数据,近期私募发行可转债产品明显提速。

上市公司转债发行热情高涨,年内转债募资破千亿

今年以来,上市公司发行可转债的热情依然高涨,大有追赶定增募集资金之势。东方财富Choice数据显示,今年以来,截至5月30日,上市公司定增募集资金总额为1889亿元。而可转债也是上市公司募集资金的一种方式,今年以来合计48家公司发行了可转债,共募集资金1008.78亿元。

从上市公司发行可转债的规模来看,合计20家公司发行的可转债规模在10亿元以上。具体来看,重庆银行发行了130亿的可转债;其次是通威股份,可转债发行规模为120亿;第三的是成都银行,发行了80亿的可转债。此外,可转债发行规模低于5亿元的公司合计14家公司,其中前期的“妖债”永吉转债是截至目前年内发行规模最小的可转债,其发行规模为1.4587亿元;其次是天地转债的发行规模为1.72亿元;另外,聚合转债的发行规模为2.04亿元。

年内转债发行规模前十

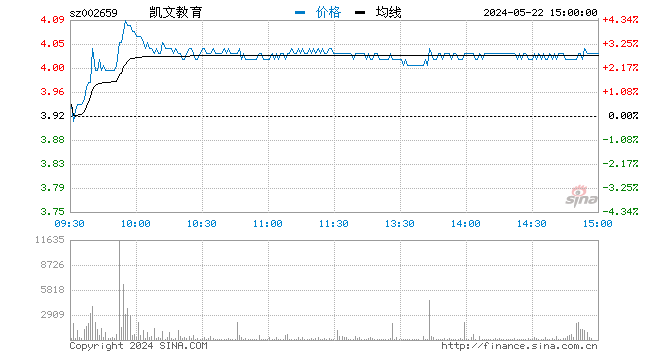

值得注意的是,小盘可转债是“妖债”的集中地,比如聚合转债4月19日上市首日最高涨幅超过200%,5月17日上市的永吉转债上市首日涨幅更是高达276%。

由于可转债爆炒导致的价格变动严重偏离正股走势,近期的永吉转债、聚合转债等多只小盘可转债上市后被爆炒而受到了监管层的警示。永吉转债自5月19日开市起停牌核查,5月24日,上交所下发处罚通报称,投资者郑某某在短时间内,多次通过大笔高价申报的方式实施异常交易,影响永吉转债交易价格,被采取限制3个月交易债券的处罚。

对此,盈峰资本投资研究部总监、可转债基金经理何伟鉴5月30日在微信中告诉记者,转债是很好的融资工具,其发行便捷、票息较低、利润可以延迟摊薄等都是其优点。近几年,转债规模大发展,给发行方和投资方都带来了良好的经济效益,转债这一融资工具越来越受到上市公司的青睐。尤其对于股价跌破净资产不能定增融资的银行股等,转债都是很好的融资工具。所以,转债供给将持续旺盛,2022年有望发行达到2000亿以上。

排排网旗下融智投资基金经理胡泊5月30日在微信中告诉记者,从过往来看,可转债是上市公司进行融资的重要工具,虽然可转债有比较强的债性,可是很多可转债最终都是实现了转股,变成一个股权融资的工具。而且可转债比定增或者配股相对来说门槛更低、更灵活,所以在当前的位置,可转债是一个非常适合上市公司尤其是中小上市公司融资的手段,且当前又是一个低位,市场厌恶风险的情绪仍然存在,因此可转债的市场接受程度更高,通过可转债来完成融资会比较容易,从而导致了近期可转债火爆。

小盘转债被爆炒,私募积极发行可转债产品入场

随着可转债的火爆,尤其是“T+0”的交易制度,使得参与的投资者越来越多,而私募机构也是参与可转债交易的重要力量,随着可转债赚钱效应显现,私募机构也加快步伐积极参与。中基协数据显示,今年以来私募机构合计发行了26只带有“可转债”字眼的私募产品,尤其是今年4月份以来,可转债私募产品发行加速迹象明显,在4月份合计发行了6只可转债私募产品,5月份合计发行了7只可转债私募产品。

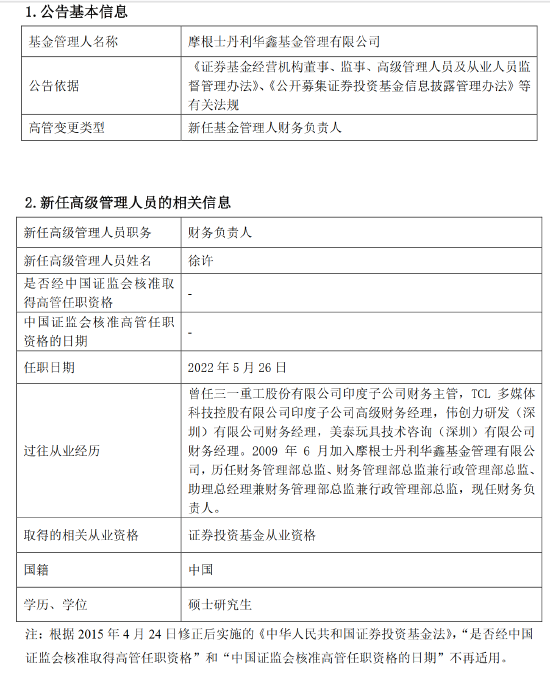

值得注意的是,珠海纽达投资管理有限公司(以下简称纽达投资)是今年发行可转债私募产品的大户。从其备案的产品来看,其在今年1月25日备案纽达投资信鸿可转债六号A期私募证券投资基金;今年2月7日备案纽达投资可转债七号私募证券投资基金;2月24日备案纽达投资可转债十号私募证券投资基金;5月6日备案纽达投资可转债三号一期私募证券投资基金。

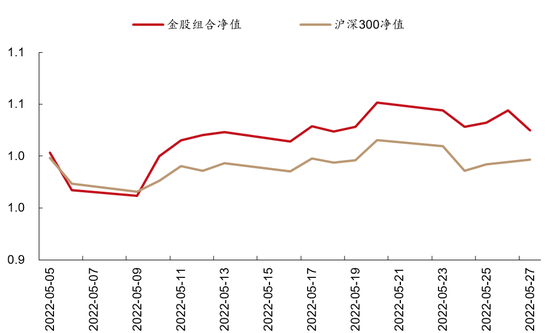

私募排排网数据显示,纽达投资旗下可转债私募产品业绩大多都实现了超额收益,比如旗下的纽达可转债一号今年以来收益虽然亏损了6.32%,但该产品成立至今累计收益为85.7%,截至5月20日的最新净值为1.8570元。

对此,何伟鉴在微信中告诉记者,可转债具有股债双重属性,既可以通过持有到期获得本息,也可以通过转换为股票来获取股价上涨收益,因此可转债的收益有着“下有保底,上不封顶”的说法。目前,沪深300为代表的权益市场估值已经达到历史较低估值水平,但宏观事件扰动导致市场波动的风险依然存在,此时通过转债这个工具在市场底部进行布局,既获得市场上涨带来的收益,回撤风险也可以控制在较低的范围内,是不错的投资标的。

但可转债投资中也有一些隐藏的风险,首先是用远高于面值的价格买入可转债。其次是触发了可转债的有条件赎回条款。此时高位进入的投资者,将面临不小的本金损失。因此在可转债投资中,更需要研究正股、债券利率、债券期限、转化价格、赎回和回售条款等,从这个角度来看,专业资管机构掌舵的可转债主题基金在投资中优势显著。在捕捉下修机会时,则需要谨慎把握上市公司下修转股价的意愿、全面了解不同上市公司的下修限制条款,对于有较为严格条款的一些公司,博弈中承担的风险可能高于最后能获得的收益。从投资时间来看,可转债产品的投资以两年的时间框架为佳,不适宜短期资金配置,以往全部转债的存续周期平均为2.2年。