日前出台的“十四五”规划明确提出“银发经济”,4月国务院办公厅《关于推动个人养老金发展的意见》发布,标志着我国个人养老金制度逐步落地,养老投资愈来愈受到投资者的关注。

养老金融产品在养老规划中会发挥哪些作用?普通人应该如何参加个人养老金?不懂投资的人该如何操作?博时基金多元资产管理部总经理兼基金经理麦静和多元资产管理部高级研究员王念带来养老投资心得。

01

应积极参与个人养老金

麦 静

博时基金多元资产

管理部总经理

兼基金经理

麦静介绍,个人养老金制度被称为中国养老保险制度的第三支柱,第一支柱是社保,覆盖了养老的基本需求。第二支柱是企业年金或者职业年金,覆盖面非常少,不是所有企业都会有。这样就需要每个人为自己以后的养老来做准备。

养老要量力而行,养老规划越早越好。大家应该听过这样一句话——复利是世界上第八大奇迹,时间越长,复利效用越明显。关于个人养老金制度,在不影响生活品质的前提下,建议能参与尽量参与,尽量用足额度。

如果按照上限每年缴纳1.2万元,退休能拿到多少钱?能不能跑赢通胀?这取决于投资回报水平,比如是投一个偏债型还是偏股型,即使投了偏股型,最后收益率多少也要取决于投资期间的回报水平,现在多大年纪,投资多少年等等。

麦静建议,只要大家缴纳个税,还是应该积极参与个人养老金。因为它不仅在当下节税,长期投资的话,相当于放大了本金,而本金再叠加复利效应,最后差异是非常大的。

02

公募基金是较容易获得的养老投资工具

王 念

博时基金多元资产管理部

高级研究员

养老投资的金融产品大致可分为四类,“银信保基”。“银”指银行机构及子公司发行的产品,包括养老储蓄和理财;“信”指信托机构发行的养老信托产品;“保”指保险机构发行的专属养老商业保险产品;“基”指公募基金公司发行的专门的养老公募基金产品。

在以上四个方向里,目前所有老百姓比较容易获得的是公募基金发行的养老目标相关公募基金产品,门槛非常低,网上和线下渠道都可以买到,是较容易获得的养老投资工具。

王念介绍,美国个人养老产品里面有许多以FOF形式存在,FOF基金相当于基金经理选择基金作为自己的投资标的。

关于FOF中的子基金选择,我们在各类资产中做好资产配置以后,还要去选市场上能把某一个特定资产做得最好的基金经理。比如说做一个简单的配置,股票比债券是2比8,但是如何去选到市场上能把股票做的最好最顶尖的基金经理?这也有全套方法论,这个方法论是在FOF基金经理自己的团队可以做的,对于普通投资者来说是相对比较吃力的。FOF和其它基金之间的差别在哪里?王念认为,第一,FOF基金尽可能的多去搭配各类资产来平滑组合波动;第二,尽可能通过定性和定量分析找到市场上最优秀的基金经理来争取高额收益。除了养老FOF,还有平衡型、稳健型、积极型FOF。平衡、稳健和积极指的是FOF本身的风险等级,对于普通投资者来讲,对自己的风险承受能力评估之后,可投向相应的风险等级产品。这些产品在投资端由于限定了特定的风险等级,在具体投资中策略有一定区别。

“有一句话非常推荐给我们的投资者朋友,叫做盈亏同源,很多时候收益和波动或者收益和风险同时存在,长期来看相应的风险还是会有相应的收益来补偿的。”

王念建议投资者对自己的风险承受能力评估之后去买相应稳健的FOF组合,或积极平衡的FOF产品,基金经理把底层搭配好之后,最终呈现的是相对比较稳健的产品。

03

目标日期基金是很好的养老投资标的

对于不会理财的普通人该如何做养老投资?选择基金公司推出的目标日期基金可能更合适。

麦静认为,养老基金是不错的选择,如果大家不会理财,又想参与养老账户投资的话,可以尝试从目标日期基金开始,这是一站式的最好的解决方案。美国已有这方面的经验可供参考。

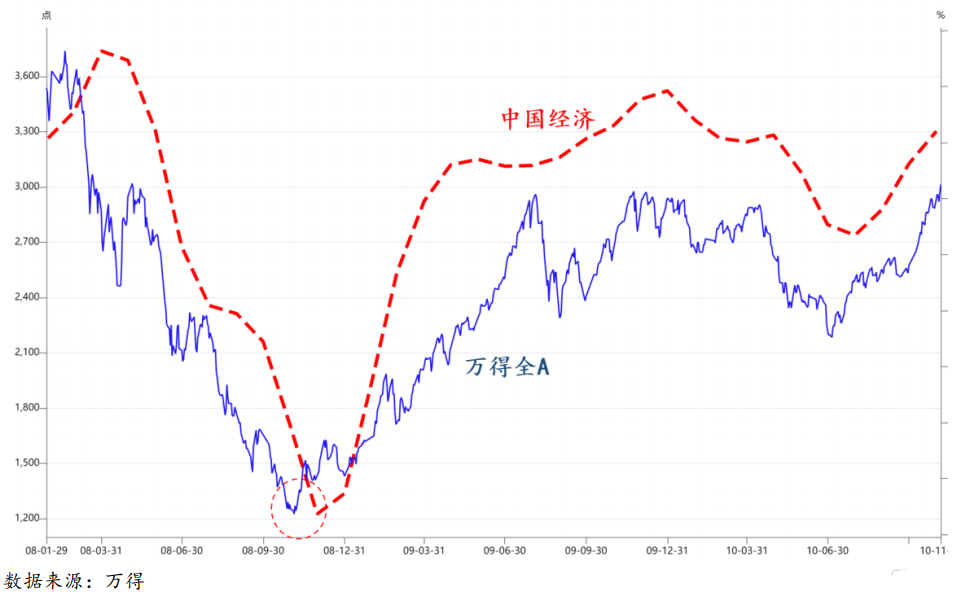

给大家的第一个建议是,只要交个税就尽量去用个人养老金账户来做投资,第二个建议则是,尽量选择偏权益的产品去做投资。因为我们距离退休还有很长一段时间,只要在10年的维度上,可以确定的是权益产品的回报比其他绝大部分的资产都要好,可以逐步累积财富为退休做准备。而目标日期基金,基本上都是比较偏权益的,算是一个非常好的投资选择。

那么,什么是目标日期基金?王念介绍,大家可以把这个日期简单的理解成自己预期退休的年份,预期在这一年前后两三年退休,就建议去买这样的产品。区别在于哪里?比如看到市场上2030、2035的产品,可以假定一下,比如说今年我50岁,再有10年退休,如果现在开始买养老产品的话,可能对于风险的承受能力相对弱一些,因为10年之后就要用了。但是如果我今年20岁,到退休的时候可能70岁,还有50年,这个期间就可以把股票部分的敞口放的稍微大一些。还有一类是目标风险养老FOF,风险恒定,股票和债券比例可以简单理解是固定的,每年买都是这个比例,所以评估相应的风险、买入自己预期契合的产品就可以了,这与目标日期基金是两种不同的投资模式。

04

如何挑选养老基金产品

王念建议,第一从自己的角度出发,评估自己的风险承受能力,要选择与自己投资能力和波动承受能力匹配的基金,需考察买入基金的底层资产的波动性。

第二,具体如何去挑选?博时多元资产管理部专业从事相关工作,从定性和定量两个方面构建一个比较宏大的框架,定量的角度如收益、风险、波动,还会穿透看基金购买的资产和股票,是价值型成长型还是稳健型,调仓频率,都会有比较宏大的数据库来分析。

通过长时间跟踪和了解,最终筛选出认为比较契合产品最终投资目标的基金。建议投资者一定要充分了解本人风险承受能力。专业的事情交给专业的人,可通过FOF或其他产品形式找专业人士选基金,做好资产配置,实现收益目标。

FOF基金也会有波动,会根据自己的风险敞口有相应的预期收益和风险情况。对于我们普通的个人投资者而言,第一是关注流动性风险,即对现金需求的预估,如果对现金流规划不够充分,会对个人资金流动性造成比较大的压力;第二是市场波动风险,任何一个基金都会有这种情况。如果投资者没有很全面地评估自己的风险承受能力,在市场波动时发现突破了风险底线,容易造成本金损失,建议投资者朋友要重点关注。

风险提示:

风险提示:基金不同于银行储蓄和债券等固定收益预期的金融工具,不同类型的基金风险收益情况不同,投资人既可能分享基金投资所产生的收益,也可能承担基金投资所带来的损失。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证收益,基金净值存在波动风险,基金管理人管理的其他基金业绩不构成对本基金业绩表现的保证,基金的过往业绩并不预示其未来表现。投资者应认真阅读《基金合同》、《招募说明书》及《产品概要》等法律文件,及时关注本公司出具的适当性意见,各销售机构关于适当性的意见不必然一致,本公司的适当性匹配意见并不表明对基金的风险和收益做出实质性判断或者保证。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎决策并自行承担风险,不应采信不符合法律法规要求的销售行为及违规宣传推介材料。本材料中所提及的基金详情及购买渠道可在管理人官方网站查询—博时基金-基金产品, 博时基金相关业务资质介绍网址为:http://www.bosera.com/column/index.do?classid=00020002000200010007。