科技驱动价值

“所有的资产类别业绩都有好的时候,也有坏的时候。而且我知道,在投资者一生中总能遇见某种资产的崩塌,似乎在整个历史上总是如此。”——Ray Dalio,Bridgewater Associates 创始人

“我认为应该充分利用好他人已研究出来的东西,而不是仅仅坐在那里空想。没人会那么聪明。——查理·芒格

对于任意给定的收益率,如果你分散投资,那么你或许可以较低的风险获得此收益;或者对于任意给定的风险水平,如果你分散投资,那么你或许获得更高的回报率。多元化可以使你的投资组合取得更好的表现。——大卫·斯文森,耶鲁基金首席投资官

以上三段均来自一门集齐全球投资大佬的武林秘籍——《全球资产配置》一书,它不是讲述如何资产配置,而是为你带来大佬们如何资产配置的方法论。

❖

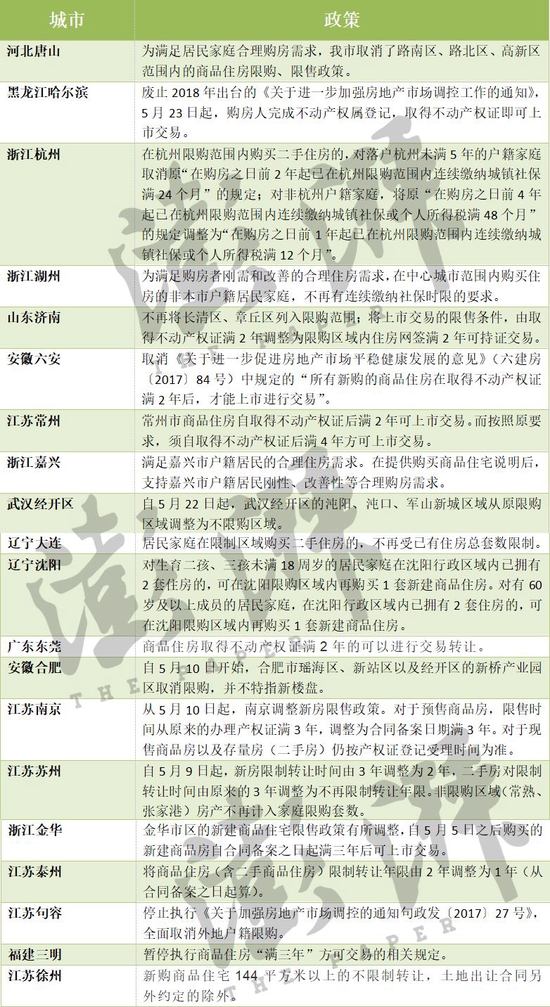

书中回顾过去历史,我们会发现一个惊人的数据,在过去的76年(1913—2014年)以来,美元的购买力下降了94%。

美元购买力(1913—2014)

数据来源:Global Financial Data

数据来源:Global Financial Data这说明,假如你一直将美元放在床垫下,那购买力将直线下降,如果你去投资短期国债,那购买力有可能被完整的保存下来,这也就是考虑了“通货膨胀”。

但问题是,单一资产的收益率有时候并不能达到预期收益率,例如无风险收益率逐年下降;

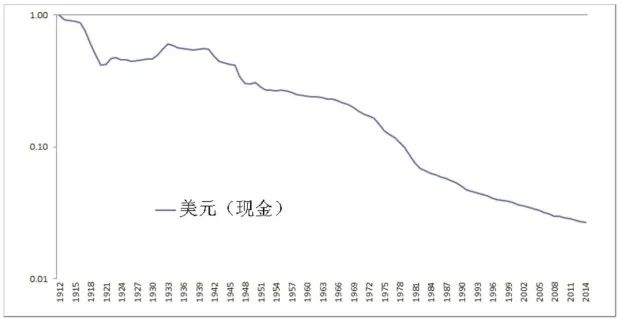

另外考虑单一资产波动较大,有时候会持续很长时间低迷,押注单一资产是一项“危险行为”。

所以资产配置至关重要。

美国股票与债券的最大回撤率(1900——2014)

数据来源:Global Financial Data

数据来源:Global Financial Data❖

什么是有效的资产配置?

即将风险控制在可以承受的范围内,追求投资收益的最大化。

对于个人投资者来说,投资组合的风险就是最大回撤,例如投资者可以接受的最大回撤为10%,那么这就是他能接受的心理底线,一旦突破底线,投资心态将会受到很大影响。

但是单一类资产,例如股票、大宗商品、黄金等等,波动率大概率是大于10%的。所以必须通过各种资产的配置,调节各类资产的配置比例,从而长期控制整体组合的最大回撤,有助于投资者长期投资。

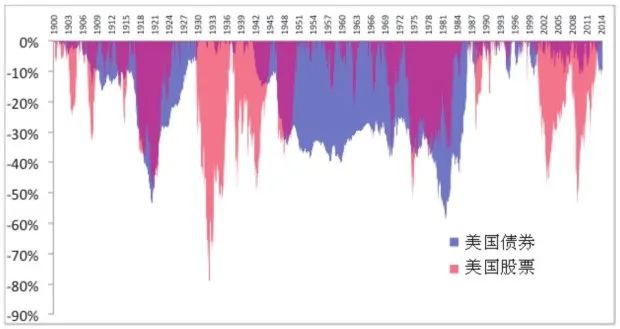

最受欢迎的资产配置是传统的60(股票)/40(债券)投资组合,原因在于两者之间的弱相关性。通过测算,这样的组合的确在平滑收益曲线,在夏普比率(风险收益比)方面有了很大的提升。

债券、股票表现(1913——2013)

数据来源:Global Financial Data

数据来源:Global Financial Data但是在实际中,也会出现“股债双杀”的情况,所以,引用其他更多类资产必要性凸显。

❖

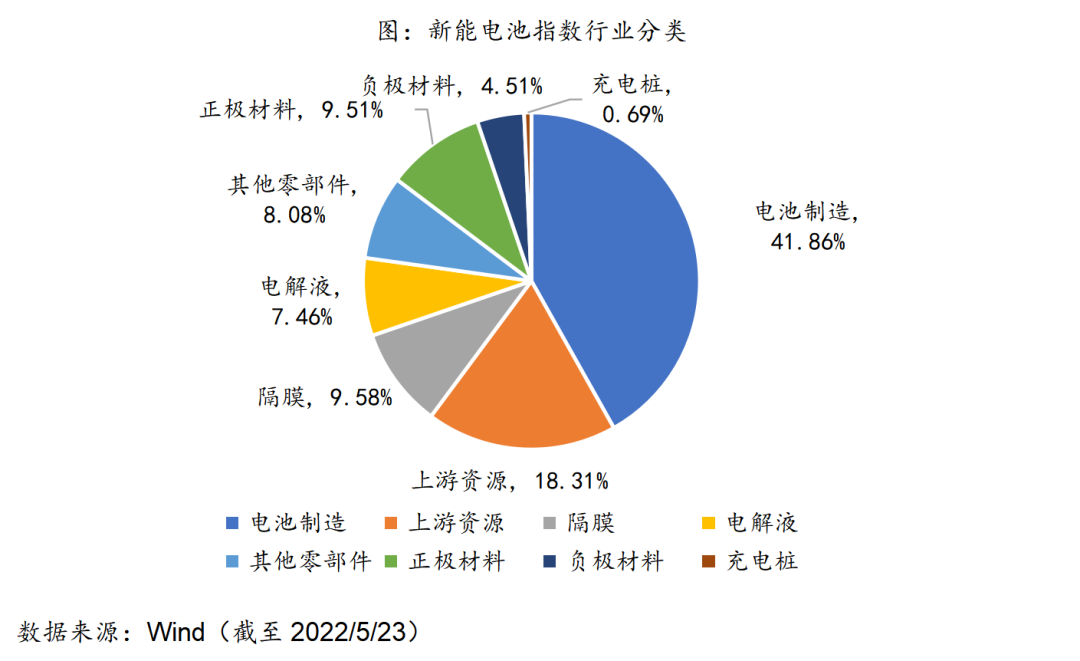

从下图中,我们可以看到这些类资产的回报率非常不错,但是历史最大回撤也是让人承受不住。

各类资产类别实际回报率(1913——2013)

数据来源:Global Financial Data

数据来源:Global Financial Data所以全球各个投资大佬针对如何进行合理控制风险,获取超额收益都实践出各自的“武林秘籍”。

基金有风险,投资需谨慎。人工智能投资存在固有缺陷,投资者应当充分了解基金运用人工智能投资的风险收益特征。我国基金运作时间较短,不能反映股市发展的所有阶段。基金的过往业绩不预示未来表现,基金管理人的其他基金业绩和其投资人员取得的过往业绩并不预示其未来表现。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。购买货币市场基金并不等于将资金作为存款存放在银行或者存款类金融机构,基金管理人不保证基金一定盈利,也不保证最低收益。定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。本材料不构成任何投资建议,本材料仅为宣传材料,不作为任何法律文件。投资人应当认真阅读《基金合同》、《招募说明书》及《产品资料概要》等法律文件以详细了解产品信息,充分认识基金的风险收益特征和产品特性,认真考虑基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,理性判断并谨慎做出投资决策。