来源:李美岑投资策略

核心观点

此次会议强调了当前经济形势紧迫性与稳增长的必要性,就业、疫情是此次会议强调较多的方向。稳增长、稳就业,重点是保住1.5万亿中小微企业市场主体。

后续有望在结构性货币政策、财政政策上看到更多细则落地,如再贷款、专项债等。这些政策有望重点对对于中小微企业、物流、养老、水利基建等方向支持。

我们认为随着各项政策责任逐级落实下放,各个省市尽快出台各项政策措施,1.5万亿市场主体及居民的资产负债表有望迎来改善,经济有望逐步回升。

年初至今受疫情反复、俄乌冲突、美国流动性收缩等因素影响,生产、消费多个环节均受到较为严重冲击,会议着重强调了当前稳增长、保主体、保就业,防止经济陷入内生收缩风险的重要意义,并提出尽快落实5月24日国常会上提出的6方面33项举措,主要从两方面着手:

创造有效增量需求,积极拓宽经济恢复可能性,主要包括:

1)加大基建投资力度,新开工一批水利特别是大型引水灌溉、交通、老旧小区改造、地下综合管廊等项目;启动新一轮农村公路建设改造;支持发行3000亿元铁路建设债券。

2)房住不炒,因城施策支持刚性和改善性住房需求。

3)放宽汽车限购,阶段性减征部分乘用车购置税600亿元。购置税减免值得重点关注,600亿的减免规模约占去年购置税整体的17%,有望带动汽车销售同比触底回升。

基础设施建设作为本轮稳增长创造有效需求的核心发力点,能够有效带动上下游产业链以及农民工就业,从而稳定经济内生循环。数据跟踪上,建议关注:

1)与铁路、道路投资相关度较高的水泥螺纹、镀锌板卷、沥青开工率;

2)与水利投资相关的管材工业品。

开源节流稳定主体现金流,促进资产负债表修复:从支出角度,政策中有相当一部分为缓期、延期性质以缓解小微企业、特困行业及居民短期现金流压力;收入端则旨在通过稳定产业链供应链,优化复工复产政策助力企业恢复。

对市场主体:

1)增大留抵退税力度:在更多行业开展退税,增加退税额1400多亿元,全年退减税总量2.64万亿元。

2)加大对困难主体的扶持力度:包括普惠小微贷款支持工具额度和支持比例增加一倍;缓缴养老等三项社保费政策延至年底,预计今年缓缴3200亿元;扩大失业保险留工培训补助;在水电气、房租等领域给予支持等。

3)延缓困难个体工商户贷款、货车贷款还本付息时间。

对个人:

1)遭遇困难房贷可年内延期还本付息;

2)鼓励小微企业吸纳高校毕业生;

3)做好失业保障、低保和困难群众救助等。

畅通供应链产业链:

1)完善对“白名单”企业服务;

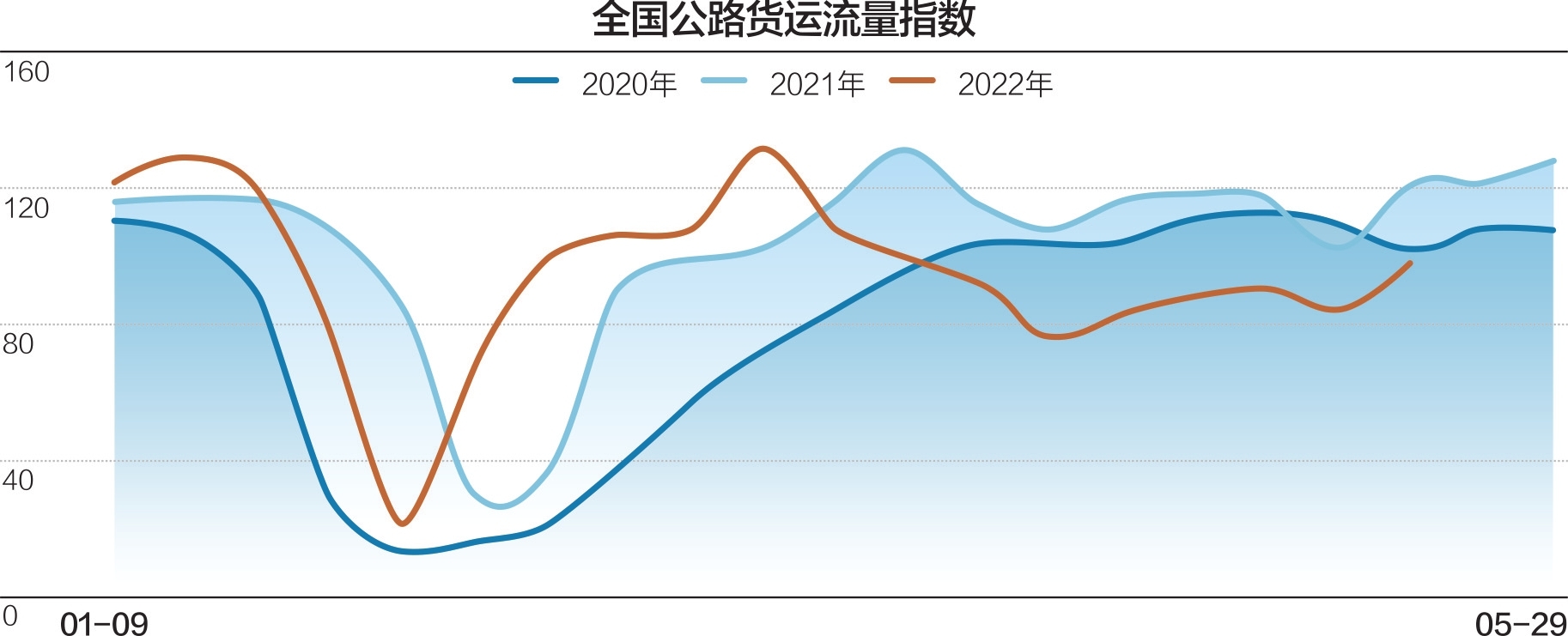

2)保障货运通畅,取消来自疫情低风险地区通行限制,一律取消不合理限高等规定和收费;

3)客货运司机等在异地核酸检测,同等享受免费政策;

4)增加1500亿元民航应急贷款,支持航空业发行2000亿元债券。有序增加国内国际客运航班,制定便利外企人员往来措施。

对于股票市场而言:

从4月底的政治局会议、到5月24日国常会,再到今天的大会。能够看到政策继1月份后,再度迎来一轮密集出台的暖风期,市场风险偏好有明显提升,接下来市场走势主要聚焦在流动性和基本面两个维度的改善。

对于整体市场判断而言,我们认为底部基本探明,不用悲观,积极作为,积极选股,积极布局。二季度来看,市场整体依然是震荡市,处于政策出台、数据验证的阶段,经济复苏是缓慢、渐进的,不是一蹴而就的,进而会使得市场在突破向上的过程也是一波三折。大家在这个过程中,积极利用调整机会,要慢慢配,慢慢买,不急于一口气买完,打好“游击战”,积小胜为大胜。正是得益于经济基本面和流动性两方面的因素,下半年,我们市场越来越好,珍惜当前底部区域的“便宜时光”,A股有望迎接“诺曼底登陆”和“无限风光在险峰”的反攻时刻。

往下半年去看,我们认为从流动性角度来看,当前市场是存量博弈为主,要摆脱当前存量博弈的环境,可以关注外资从年初因为美联储的加息回流发达市场,能否逐步开始回流新兴市场。参考2015年的经验来看,美联储流动性收缩对于新兴市场资金冲击最大的时间阶段大概为6-9个月的时间。而中国在主要新兴经济体中,所体现出的基本面中长期相对优势和潜力,应该是有利于吸引全球资本逐步回流新兴市场的中国。

从基本面角度来看,今年上半年,因为中国和海外防疫节奏和周期的差别,相对来说,经济整体处于下行期,海外依然在复苏的后期。海外的基本面优势相较于国内更明显一些。往下半年去看,随着这些稳增长政策措施落地,我们的经济逐步往上,只是修复的斜率还需观察疫情影响和具体数据进一步验证。但总体方向上来看, 最差的阶段应该逐步离我们渐行渐远。

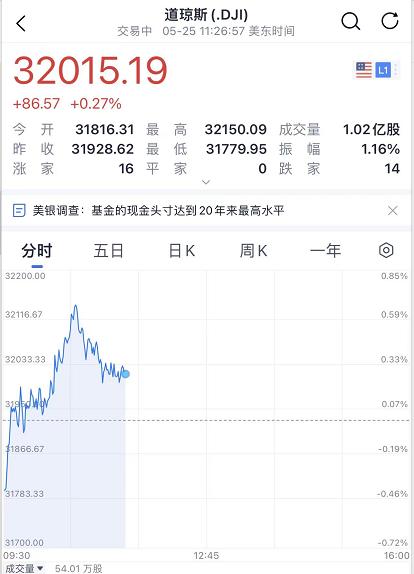

主要风险点:从美债到美股的风险,特别是美股盈利预期下行,叠加当前流动性收缩,可能出现估值盈利双杀,给A股带来的扰动。

美国陷入通胀、收缩、增长的“不可能三角”,实质性“滞胀”担忧。美联储加息落地,薪资螺旋上升压力导致通胀下不来,货币收缩过快,经济增长前景堪忧。美国陷入通胀、紧缩、增长的“不可能三角”进入实质上“滞胀”的担忧,进而美股大幅度调整,全球资本市场波动加剧、震荡加剧。4月非农就业较好,就业市场保持韧性,经济保持强劲复苏,薪资增速较4月份有所回落,但仍维持高位,压力犹在。

重点关注美国失业率,“衰退”、“滞胀”一线之间。根据以往规律,关注美国失业率是否陡增0.3%-0.5%,确认是否进入实质性衰退。历史上来看,在1973、1981、1990、2000、2007、2020年年份,美国失业率都出现这样的陡增,而基本确认经济进入衰退,对应美国股票市场都发生较大幅度的调整。

极端情况,不可忽视,美股重演00年科网泡沫。除了刚才提到的经济领域以外,流动性收缩、权重股业绩不及预期、移动互联网渗透率高位。与2000年左右的科网泡沫,有些许相似。2022年4月标普500和纳指跌幅仅次于2000年科网泡沫。4月是美股的年报和一季报披露时段,市场表现差往往意味着企业盈利不及预期,而历史上美股盈利下行的拐点也是美股转熊的拐点,过去一个月我们已经见到奈非、亚马逊、思科为代表的美国科技公司业绩大幅低于市场预期,公告当天出现较大下跌。

回顾2000年科网泡沫破灭,彼时PC电脑、互联网渗透红利被过度纳入市场预期,而美联储收水、美国经济见顶回落,科技企业过高的估值在加息中下杀,最终导致上一轮科技浪潮的结束;本轮主流科技企业的用户增长、电商业务也接近瓶颈,而20年3月大放水后科技公司估值普遍处于历史高位,因此值得关注后续加息过程中科技龙头企业压力。另外,过去5年,美国投资者结构ETF化特征较为明显,一旦权重股、龙头公司出现较大幅度调整,需要提防ETF化所带来的的负反馈。

行业配置建议:围绕两个大原则。

原则1:2022年市场相较于过去2年的明显增量资金的市场,是一个存量博弈,在当前存量博弈格局尚未打破的情况下。市场风格相较于过去2年较为极致单边的赛道行情,2022年配置应该更加均衡。如果后续下半年增量资金增加,改变当前存量博弈格局,可逐步增配较为强势的主线。

原则2:2022年以来,我们一直强调,外部“乱云飞渡”,要保持仍从容的态度,那么配置上可能更多跟我们内部稳增长政策、业绩景气快速积极落地的方向更为契合,而尽量减少与外部相关性过高的方向。在2022年1月3日全市场独家提出的《轮到大金融了》就是沿着这样的思路进行的。

站在当前,我们认为两条主线值得重点关注:

其一、扩内需、稳增长,修复资产负债表主线。可以沿着政策刺激和疫情缓解后的修复逐步关注配置。

1)疫情检测与服务性消费复苏,主要是核酸常态化检测、餐饮酒店、交通物流链恢复(航空机场港口物流)

2)稳增长抓手,基建(水利工程、地下管廊等)、地产(地产投资、老旧小区改造相关)

3)耐用品大宗品消费,主要是地产后周期相关的家电家居和受益于购置税减免的汽车等。

其二、成长配置,一硬一软。硬科技的光伏、风电,软成长的VRAR链条、汽车智能化等。

复工复产制造业优先,结合成长股相关细分景气赛道和基本面不错的方向,我们可以重点关注硬科技相关的光伏、风电。其次,往下半年去看,软成长相关的VRAR链条、汽车智能化是值得逐步开始重视的方向。

另外,伴随着政策暖风、流动性宽松,筹码结构合理、估值便宜、业绩稳定的一些中小市值成长股有望获得较好α机会。

风险提示:俄乌冲突升级、海外加息超预期、疫情扩散超预期

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>