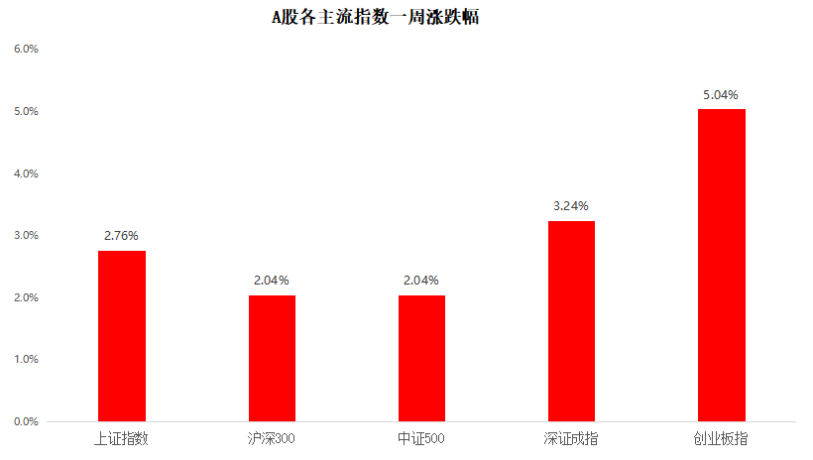

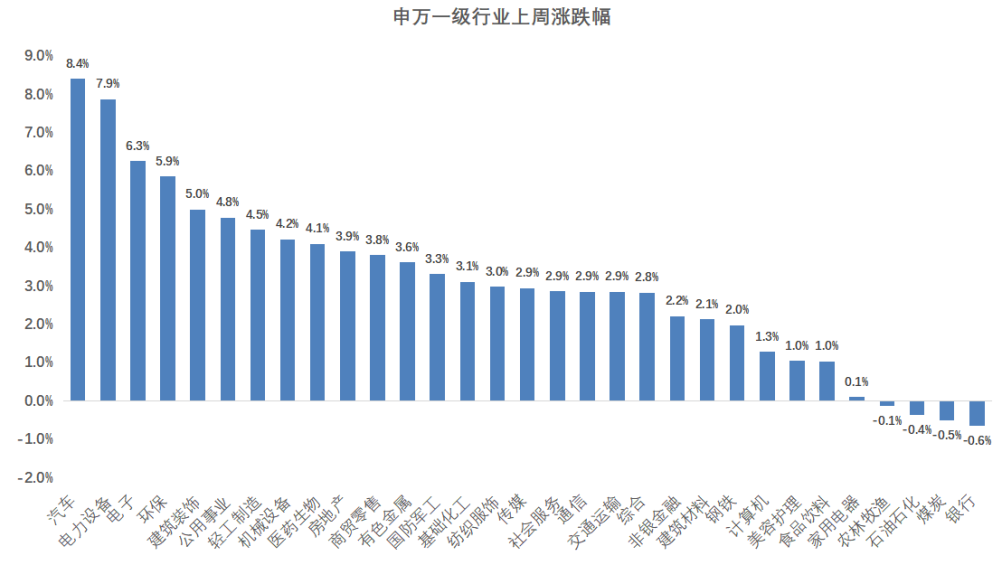

回顾上周,沪深300指数上涨2.04%,上证综指上涨2.76%,深证成指上涨3.24%,创业板指上涨5.04%;分行业来看,汽车(+8.41%)、电力设备(+7.87%)和电子(+6.26%)涨幅居前;银行(-0.65%)、煤炭(-0.51%)、石油石化(-0.35%)跌幅居前。

(来源wind,统计区间:2022/05/02-2022/05/08,申万一级行业指数分类)

重点板块分析

汽车(+8.41%)涨幅第一,主要原因为市场对新能源车快速走出疫情影响有所期待;

汽车(+8.41%)涨幅第一,主要原因为市场对新能源车快速走出疫情影响有所期待;

电力设备(+7.87%)涨幅第二,主要原因为行业增速仍保持较高水平的确定性强;

电力设备(+7.87%)涨幅第二,主要原因为行业增速仍保持较高水平的确定性强;

电子(+6.26%)涨幅第三,主要原因为市场对行业快速走出疫情影响有所期待。

电子(+6.26%)涨幅第三,主要原因为市场对行业快速走出疫情影响有所期待。

(来源wind,统计区间:2022/05/02-2022/05/08,申万一级行业指数分类)

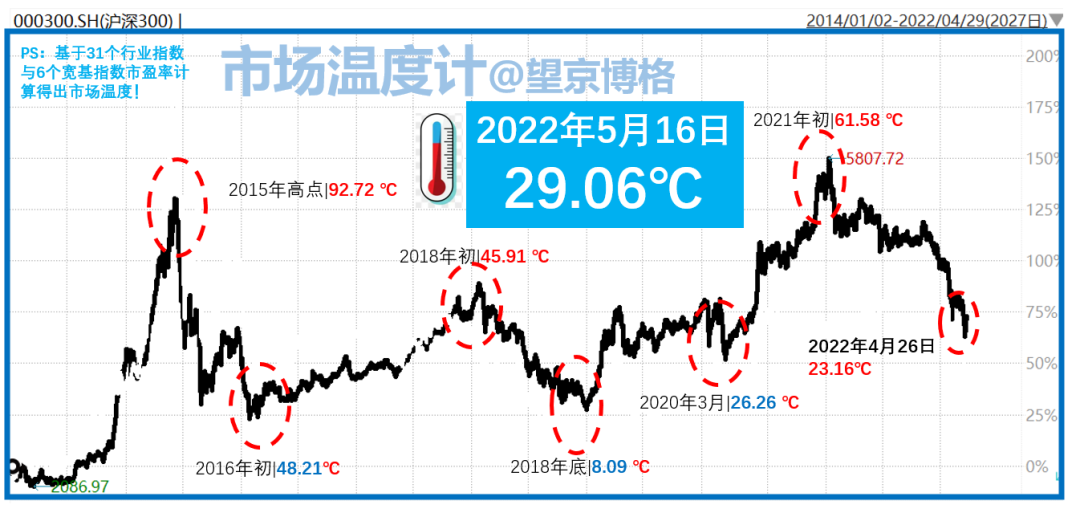

中欧基金观点

市场反弹过程中,年初至今跌幅较大的新能源车和光伏等行业在上周领跑,而稳增长主线出现了阶段性的回调。已公布的4月份PMI和社融数据均前瞻性地反映出封控管理期间全国低迷的经济生产状况和疲软的资金需求,这加大了刺激政策“托底”的压力。当前偏高的交易成本使得反弹虽然看起来诱人,但并不具备太多的策略参考意义。在经历了在年初至今的调整后,A股市场或已具备长期投资价值,但反转趋势仍需等待经济拐点确认后方可确立。而在反转趋势确立之前,情绪面对A股表现可能存在较大影响,并可能加大期间的市场波动率。

后市展望

短期防御性仍较为重要,建议关注受益刺激政策的、具备估值、股息率等具备优势的基建产业链和地产等行业。继续看好中期具备高成长性和高确定性的新基建领域,尤其是其中的能源基建、绿电和数字基建。建议开始持续增加对超跌成长主线的关注。同时基于市场振荡企稳往往需要较长时间的判断,上述行业的可配置窗口期或仍较长,因此无需急于“抢反弹”,可逢低逐步关注。

对于债券市场,上周末上海已经宣布要逐步推进复工、复产,疫情呈持续缓解态势。央行、银保监会发布通知将首套房贷不低于LPR利率调整为不低于LPR20bp,为此轮地产放松周期中首次中央层面的政策调整,叠加5月下旬政府债供给逐步提速,长端利率面临较大上行压力,短端层面,随着经济拐点的逐步确认,央行保持短端超常宽松的概率也在边际下降。

基金有风险,投资需谨慎。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和风险揭示书,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。

基金有风险,投资需谨慎。以上内容仅供参考,不预示未来表现,也不作为任何投资建议。其中的观点和预测仅代表当时观点,今后可能发生改变。未经同意请勿引用或转载。