作为一名投资人,我们通常想更多的是如何赚更多,最好是一夜暴富。但是,厉害的投资大师,在投资中想到更多的是规避风险。

股神沃伦·巴菲特说,投资最重要的两件事,第一:不要亏损,第二:不要忘记第一条。

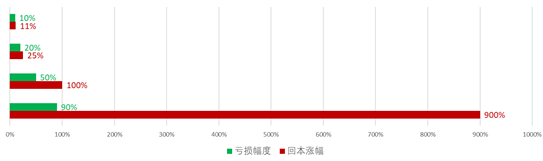

实际上,从数据上看,一旦我们出现了较大的亏损,回本的难度将呈现几何级增长。比如你亏了10%,只需要涨11%就能回本;而亏了20%,则需要上涨25%,亏了50%就要增长100%,如果亏损90%,那就需要再涨900%才能回本。相反地,赚了100,只要亏损50%,盈利就消失啦!

所以,投资中控制风险应该放在第一位,其次才想如何盈利!如何控制风险或者降低亏损幅度呢?小金给你支三招。

#01

不要孤注一掷,资产配置是关键

风控的第一条就是永远不要孤注一掷赌“单车变摩托”。因为,这背后隐藏巨大的风险。试想你投资十次,即使有九次成功,只要一次失败,可能就会面临亏损。同样,加杠杆投资更是危险,因为即使你预测对了方向,但短期的暴跌也可能让你触发清仓线,血本无归。

比如1987年10月19日的黑色星期一,标普500指数当天下跌20.47%,很多杠杆投资者都是瞬间破产。实际上,1987年当年标普500指数上涨了2.03%,是赚钱的。(数据来源:WIND)

如何才能分散投资风险呢?

合理的资产配置是关键!

比如,在国内股债跷跷板效应明显的背景下,你同时布局股市和债市。

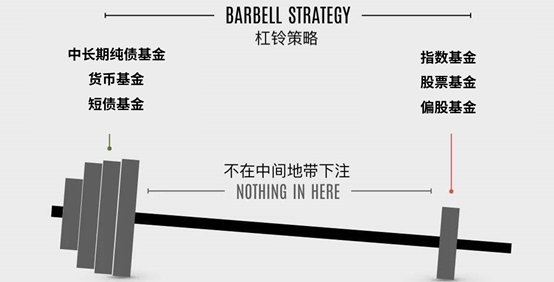

在具体股基和债基配置上,在风险承受能力、风险承受意愿和产品风险等级匹配的情况下,小金建议你可以采用“杠铃策略”,两头配置。

具体比例可以根据自己的风险承受能力和投资时间决定。一般而言,风险承受能力高,投资时间长可以多配置权益基金,而风险承受能力较弱,投资时间较短,可以选择货基或债基的比例更多点。

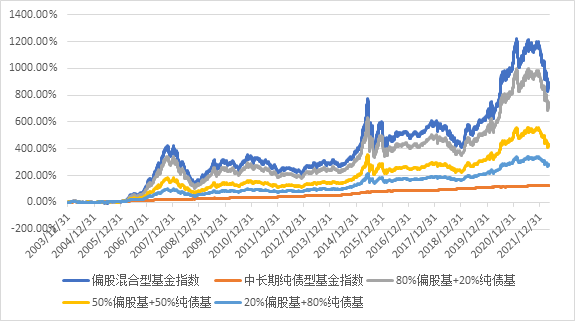

WIND数据显示,截至5月12日,偏股混合型基金指数自基日(2003年12月31日)以来累计上涨893.58%,年化波动率为21.57%;同期中长期纯债型基金指数上涨128.64%,年化波动率仅1.70%。一个相对高波动高收益,一个相对低波动低回报。如果将两者按照不同比例配置,可能就能有效降低偏股混合型基金的波动,同时争取获取相对中长期纯债型基金的可观回报。

偏股混合型基金指数

中长期纯债型基金指数

8:2配置

5:5配置

2:8配置

累计收益率

893.58%

128.64%

740.59%

434.62%

281.63%

注:指数的过往表现不代表未来表现,不代表本公司旗下任一基金的未来表现,也不作为投资建议。投资有风险,投资需谨慎。数据来源:WIND;金鹰基金整理

从下面的走势图,我们也能明显看出,通过不同的配置相对于仅投资偏债混合型基金,可能能够有效降低组合波动,降低回撤幅度。

注:指数的过往表现不代表未来表现,不代表本公司旗下任一基金的未来表现,也不作为投资建议。投资有风险,投资需谨慎。数据来源:WIND;金鹰基金整理

资产配置多元化也被称为资本市场唯一的免费午餐。投资准则千万条,资产配置第一条!

#02

读懂市场规律,学会基金定投

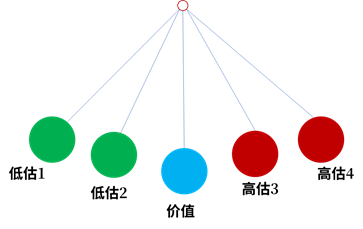

证券市场具有非常典型的周期变化。市场涨多了估值过高就会下跌,跌多了估值过低就会上涨。股市如同钟摆一样,不断在高点与低点之间来回摆动。

作为投资者,我们都希望在估值最低点的1买入,在估值最高点4卖出。但是,这是完全不现实的。不过,也不要灰心。虽然不能精准预测市场最高点和最低点,但是我们可以通过在底部区域不断加仓买入,让成本整体低于市场正常价值,在高估区间逐步卖掉,让卖价整体高于市场价值,从而实现区域性的“低买高卖”。

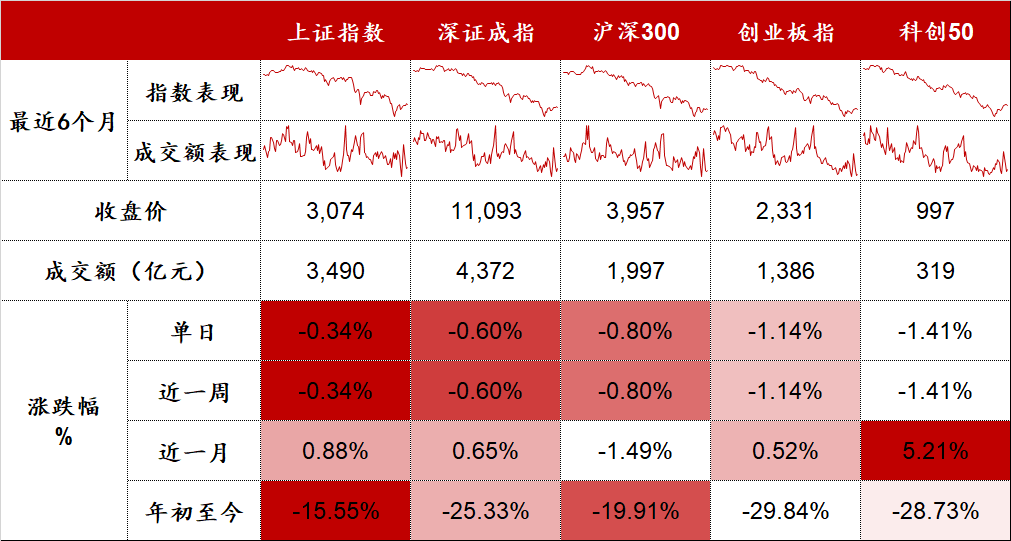

目前,市场是高点还是低点呢?如果以最近5年为参考指标看,各大主流指数的整体估值并不高。

指数

估值(PE)

近五年所处分位点

沪深300指数

11.80倍

18.96%

中证500指数

19.20倍

12.12%

中证1000指数

28.59倍

15.09%

创业板指

47.04倍

37.26%

注:指数的过往表现不代表未来表现,不代表本公司旗下任一基金的未来表现,也不作为投资建议。投资有风险,投资需谨慎。数据来源:WIND;截至5月12日

如果你能够坚持长期投资(三年以上),小金建议你可以采用基金定投的方式,在当前相对底部区域布局,不断增加相对便宜的筹码,静待市场走过低估期进入高估区后,再分批止盈。

#03

了解投基常识规避投基误区

为了帮助小伙伴们进一步降低投基理财的风险,小金再给你介绍投基过程中的几点需要避免的坑。

第一:不要轻易追短期热点基金。基金理财中有一个“冠军魔咒”的说法。即某一年的年度冠军,往往在第二年的表现可能就没有那么神勇啦。这是为什么呢?

这主要是因为短期的热点基金,往往是行业较为集中,个股较为集中且恰好赶上了风口。而因为市场周期变化的规律存在,当行业估值过高后就会下跌。所以,当年的冠军基金第二年可能往往表现一般。追热点,往往变成了追高点。

第二:不要盲目跟大佬买基。很多投资新手,由于不懂投资,就开始咨询各路大神,如何买基金,买什么基金?基本就是照抄作业,大佬买啥他买啥。其实,基金理财最重要的是“适当性原则”,即你要根据自己的风险偏好选基金。

比如,你看到某大佬买入某基金,就盲目跟投。结果发现,市场下跌的时候,这只基金跌的更多,结果后悔不已,割肉出场。殊不知,大佬看重的是长期收益,准备投资五年以上。面对下跌,大佬可能还在补仓,静待市场反转赚大钱。

第三:坚守自己的能力圈。股神巴菲特说,能力圈的大小并不重要,重要的是知道边界在哪里。其实,无论是投资基金、股票还是大宗商品。你只有对投资品有深度的认知,才能最大程度规避不必要的风险,将风险最小化。

同样是投资权益基金,如果你对基金和市场认知度深,那么“寒冬”来临你就会欣喜地不断买入筹码。而如果你对市场和基金了解不深,则只会看到“寒冬”来临,投资亏损,不仅不敢买入还会恐惧割肉离场,最终倒在黎明前。

投基,首先想到的不应该是赚多少,而是你能承受亏损多少,进而决定选的基金类型、各个类型的配比,然后才是选择优秀的基金经理管理的基金。

风险提示:本资料所引用的观点、分析及预测为研究人员在目前特定市场情况下并基于一定的假设条件下的分析和判断,并不意味着适合今后所有的市场状况,不构成对阅读者的投资建议。基金管理人承诺以诚实守信、勤勉尽责地原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金过往业绩不代表未来表现,基金管理人管理的其他基金的过往投资业绩不预示本基金的未来表现。市场有风险,投资需谨慎。您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。您应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。本资料不构成本公司任何业务的宣传推介材料、投资建议或保证,不作为任何法律文件。本公司或本公司相关机构、雇员或代理人不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任。