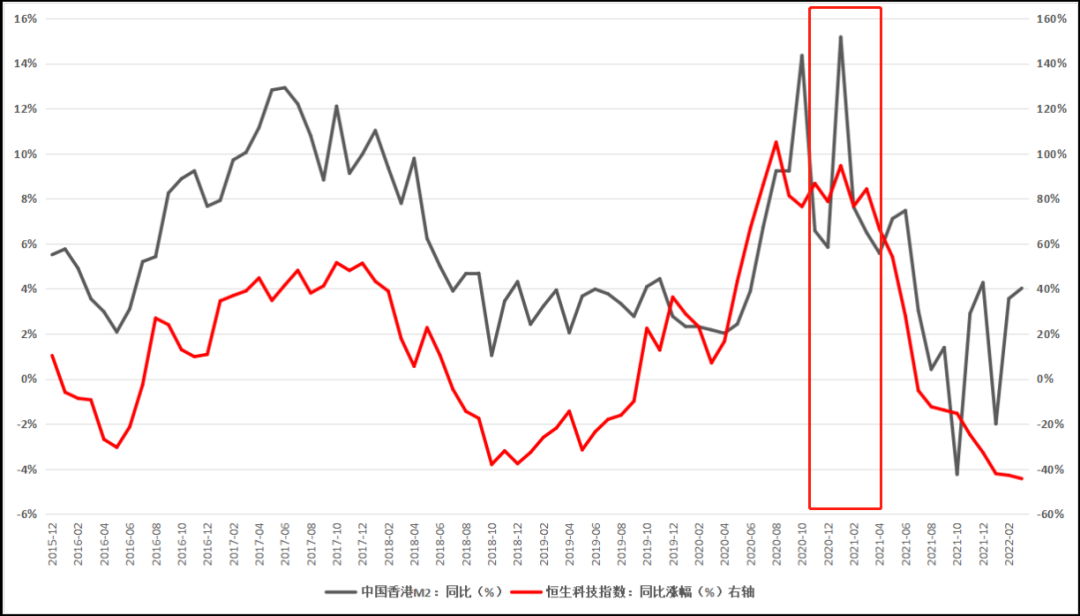

上周美债收益率有所下行,国内资金面仍然宽松,社融数据反映实体融资需求较差,北京疫情防控措施趋严,利率债收益率整体下行。10Y国债/国开收益率分别下行1.3bp/2.9bp至2.81%/3%,10-1Y国债/国开利差分别上行2bp/3.8bp分别至80bp/92bp,曲线牛陡。国开税收利差下行,信用债收益率多数下行。

疫情对社融、出口、工业生产、地产投资、社零等经济指标仍有较强冲击,地产需求端仍然偏弱。但中美利差倒挂,人民币贬值预期较强,且随着上海疫情边际缓和,供应链逐步修复,企业复工复产,基建、地产政策持续发力,经济企稳预期升温。在国内外多重政策约束下,央行或更多使用结构性货币政策工具来提供政策增量,短期内短端利率仍将维持低位,长端利率预计将维持震荡,曲线或仍保持较为陡峭。

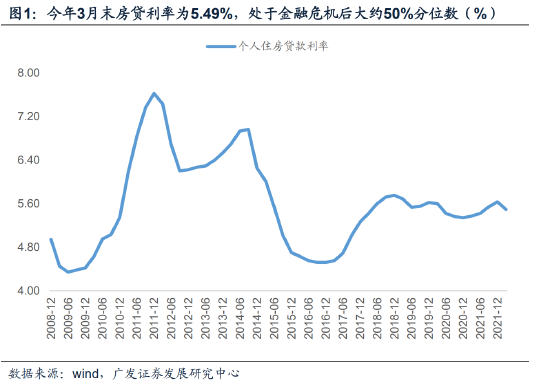

信用策略上,经济下行压力增大叠加不发生系统性金融风险的底线下,信用分化或将延续,因此资质方面继续保持谨慎,政治局会议要求全面加大基础设施建设,基建或成为今年稳增长的最重要经济动能,稳增长对城投融资或构成支撑,房贷利率下限下调有利于提振地产需求,关注城投平台融资政策的变化以及土地出让金下滑严重地区的土地市场修复情况。

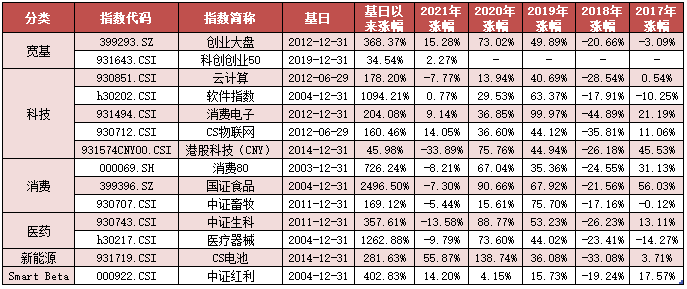

久期方面,稳增长下,流动性将保持平稳,信用利差将维持低位,关注中短端信用债的杠杆票息价值。转债方面,短期关注转债中稳经济的相关板块如银行、老基建如建材、新基建如数字经济等机会,以及估值回落明显的高成长板块,左侧关注自身固有周期的生猪养殖链机会等,中长期关注双碳、专精特新等产业引导大方向,关注随着硅料逐步投产后下游需求可能放量的光伏、随着缺芯状况改善的汽车链的机会、随着后续海外锂供应复苏而业绩修复的锂电板块。

风险提示:本材料仅供参考,非基金宣传推介材料。上述观点仅为当前观点,不代表对未来的预测,不构成任何投资建议,也不构成未来中信保诚基金旗下产品进行投资决策之必然依据。如因为发布日后的各种因素变化而不再准确或失效,中信保诚基金不承担更新义务。本材料中的信息均来源于已公开的资料,中信保诚基金对这些信息的准确性及完整性不做任何保证。若本材料转载第三方报告或资料,转载内容仅代表该第三方观点,不代表中信保诚基金立场。本刊物版权归中信保诚基金所有,未获得事先书面授权,任何人不得对本刊物内容进行任何形式的发布、复制。如引用、刊发,需注明出处为“中信保诚基金”,且不得对本刊物中的任何内容进行有违原意的删节和修改。基金不保证一定盈利,也不保证最低收益和本金安全。投资前请认真阅读招募说明书、产品资料概要和基金合同等法律文件。投资有风险,选择需谨慎。