军工自4月末走出一波较强的反弹,我们从以下4个数据角度为大家梳理军工的短期和中长期投资逻辑。

超跌反弹

基本面强劲,过去业绩兑现+资产负债表反映未来增长确定性,与行情背离;

机构买入

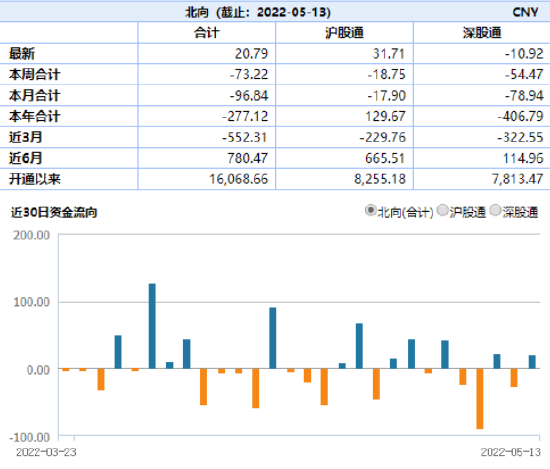

22Q1公募超配水平达到过去5年最高;北向资金流入,军工ETF持续净买入;

政策驱动

宏观经济+疫情冲击下,22年军费增速重回7%,逆周期属性明显;

估值水平

资产有“好价格”

本月相对友好的时间窗口:

疫情可能出现拐点,阶段性最大的制约因素边际转好,情绪面有望好转;

一季报披露完毕,持续验证了军工的行业景气度,行业对比有比较优势;

前期军工反弹,基金净值跟随反弹;

01

财报数据

基本面强劲,长期增长预期持续

军工行业整体持续处于高景气扩张期,在去年Q1较高基数下、疫情影响下依然呈现稳定的中速增长。

同时,我们很关注的“资产负债表”中的合同负债、预付款等数据印证了军品采购模式发生显著变化,核心企业合同负债项持续提升,未来大订单模式或常态化,持续确立长期增长预期.

强劲基本面与开年军工行业的下跌严重背离,“超跌反弹”属性明显。(22年1-5月申万国防军工指数累计下跌超33%,28个一级行业倒数第二)

01

营收能力:上中下游共振增长

行业整体:

2021FY营业总收入:3900.12亿元,同比+15.23%;归母净利润:315.87亿元,同比+24.58%

2022Q1营业总收入:827.95亿元,同比+14.60%;归母净利润:79.90亿元,同比+23.94%

子板块利润增速:

上游:稳定增长

新材料(21FY同比48.12%,22Q1同比19.74%)、军工电子(21FY同比54.35%,22Q1同比19.97%)

中游:伴随产能投放,加速释放

航空中间工序环节(21FY同比68.07%,22Q1同比93.56%)

航空中游配套(21FY同比18.04%,22Q1同比32.01%)

下游:航空发动机 导弹保持高景气

龙头企业出现收入增速拐点,交付速度持续提升;开启产业链打造进程。

02

持续性:长期增长高预期

军工是一个以销定产、订单驱动的行业,需要非常关注资产负债表。理论上,只要提前知道订单、公司的存货情况,就能够比较精准预测军工行业未来两三个季度的净利润。

比如,“预收账款”一般是订单金额的30%,“应付账款”就是购买原材料、零部件储备的钱,“存货”就是企业当前的产成品和原材料有多少。

2021年各大武器装备主机厂收到巨额预付款/合同负债表明军方开启长期大订单采购方式。根据资产负债表合同负债项变化情况,下游主机厂、中游配套企业获得大额预付款,上游供应商合同负债显著提升,判断军方预付款将逐级自下而上传导。

军工上游:业绩释放节奏领先产业其它层级。随着“十四五”内更多新型武器装备中新材料的用量提升,有望长期保持持续增长或获得新增长点。

军工电子

21年存货较20年+46.33%,合同负债与预收款较20年+156.23%;22Q1存货较21Q1+39.21%,合同负债与预收款较21Q1+122.71%

原材料

21年存货较2020+27.48%,合同负债+预收款较2020+110.64%;22Q1存货同比+23.73%,合同负债+预收款同比+109.56%。

军工中游:高景气已由上游传导至航空中游配套,进入业绩拐点,后续伴随产能爬升,产能利用率的提升,规模效应将持续显现,企业盈利能力有望持续提升。中间工序环节规模效应在军工板块中最为突出,且当前产能加速储备,未来几年或将持续处于中高速非线性增长状态。

中游配套

21年存货较2020年+19.17%,合同负债与预收款较2020年+304.41%;22Q1存货较上年同期+16.48%,合同负债与预收款较上年同期+279.37%;

中工序:

中间工序:21年存货较2020年+22.62%,合同负债+预收款较2020年+246.72%;22Q1存货较上年同期+22.21%,合同负债+预收款较21Q1+213.60%;

军工下游:“十四五”换装周期的初期阶段,2022年或将成为行业新增产能达产最为密集的年份,主机单位产量2022年预计处于持续扩张阶段。

中游配套

21年存货较2020年+8.56%,合同负债+预收款较2020年+230.02%,预付账款较2020年+556.01%;22Q1存货较2021年同期+7.27%,合同负债+预收款较2021年同期+252.2%,预付账款较上年同期+504.21%;

02

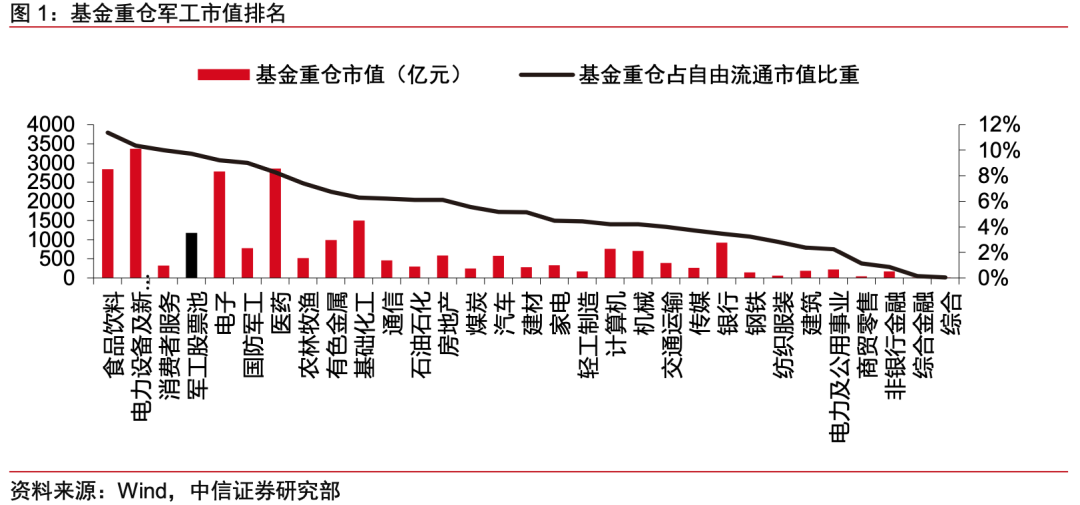

公募持仓

机构青睐 持续超配

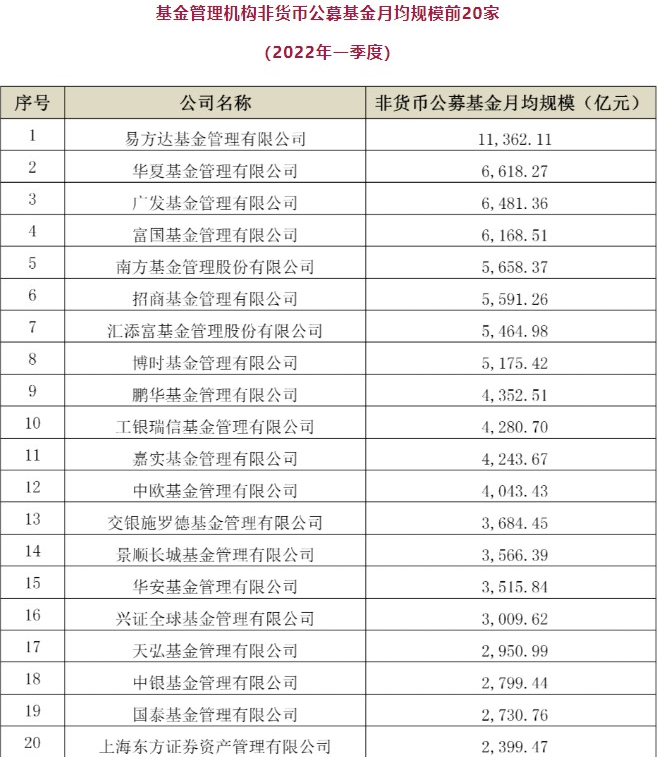

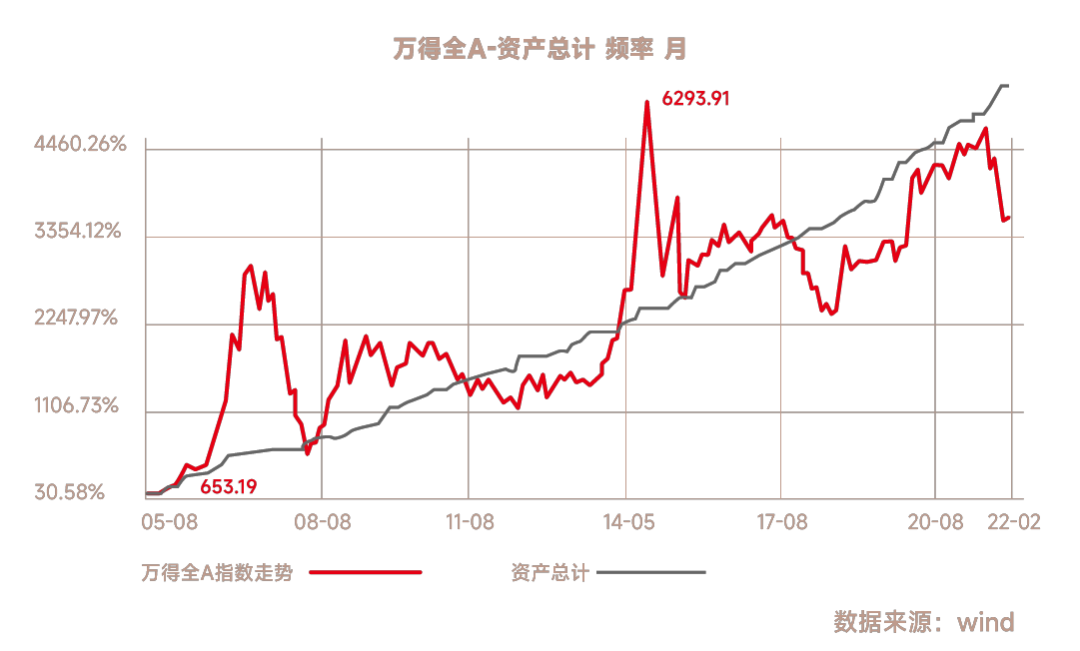

2020Q3以来军工基本面恢复,业绩增速提升,基金重仓军工比例也持续超配,2022Q1主动基金重仓军工行业占全部重仓的5.18%,环比-0.28pct,但超配比例进一步提升至1.83pcts,环比+0.16pct,达近5年最高。

同时,数据显示,截至4月末,共有31只军工股票获得北向资金加仓,军工ETF同样持续获得净买入,推升规模增长10%+

03

顶层政策

军备长跑 逆周期属性

军工的行业景气度是与国家的战略安全需要相匹配,刚性需求下基本面具备较强确定趋势,不受疫情、宏观经济等影响,受国际地缘政治冲突、周边紧张局势等增强,增长具有确定性。在经济下行时,军工作为战略保生产类企业,具备逆周期特点,美国、中国历史上都呈现这样的经济特征。

中国2022年的军费预算为1.45万亿元,同比增长7.1%,这也是中国军费时隔2年之后,增幅再次突破7%。

军费分成三块:第一块武器装备采购费,第二块人员的费用,然后第三部分是后勤维护保障的费用,这三部分的费用在里面是有配比的,武器装备采购军费在整个军费里面的配比是持续不停提升的,提升的幅度大概是多久?2010年整个武器装备采购占军费的比例是33%,2017年占比41%,可以看到占比在提升,未来将继续提升。

在可得数据的基础上,我们可以得出这样的结论:航空装备增速>装备费增速>军费支出增速>GDP增速。

“十四五”顶层文件,要求“2027 年实现建军百年奋斗目标”,以及“国防建设 2035年远景目标”加持,紧张局势等倒逼,增长具有确定性。

04

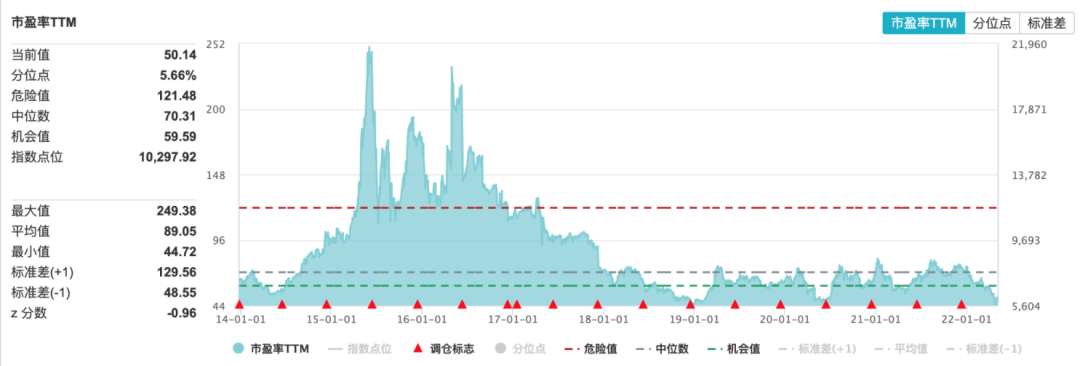

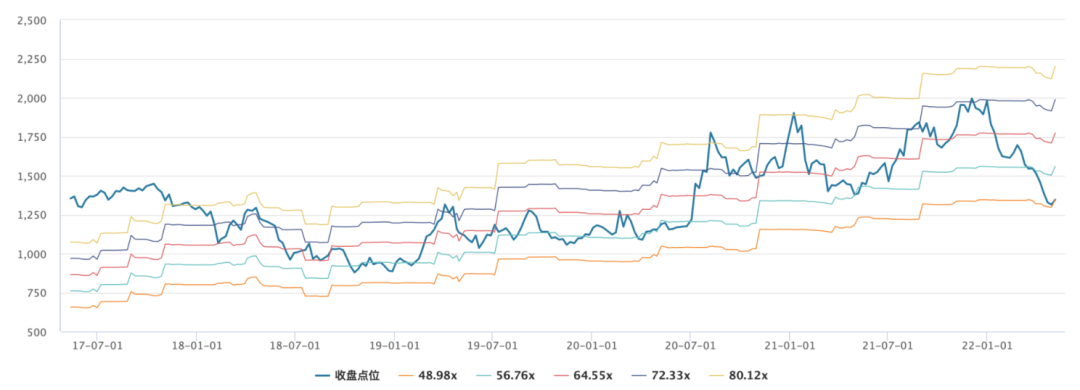

估值水平

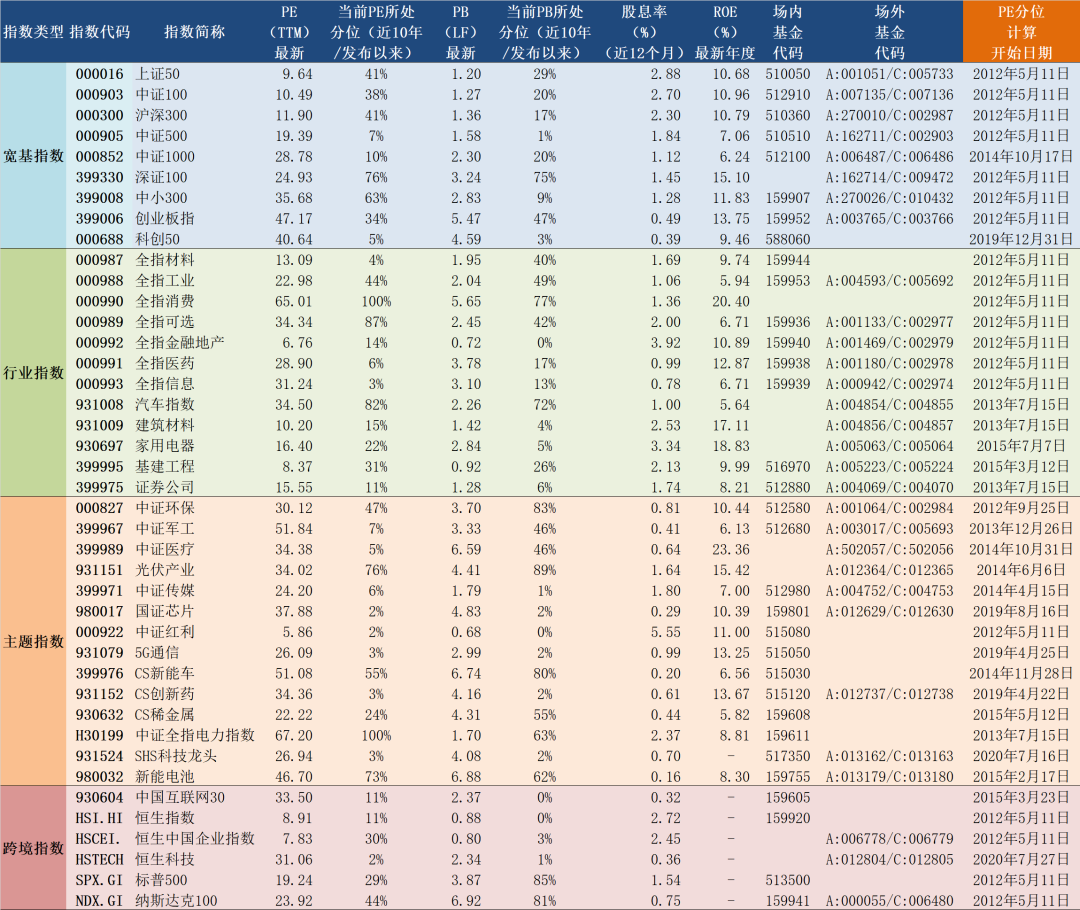

持续“好价格”区间

以申万国防军工指数为例,目前PE-TTM为50倍,处于历史5.66%的底部区间。

从PE-BAND角度,也可以帮助我们判断一个资产是不是处于“好价格”,如果真实的股价线落在假设的五条线中偏下方的线上,表明PE/PB处于低位。过于5年区间内,可以看到军工指数接近了最下方的一条线。

(内容及数据,军工企业财务数据来源上市公司年报、一季报、Wind;部分政策、军费数据根据信息整理)

风险提示:观点仅供参考,不构成投资建议。市场有风险,投资需谨慎。基金过往业绩不代表未来表现,购买前请仔细阅读《基金合同》和《招募说明书》。我国基金运作时间较短,不能反映证券市场发展的所有阶段。

![又一个市场崩了!市场温度与指数估值[5月13日]](https://n.sinaimg.cn/spider20220513/759/w1080h479/20220513/900f-f7c310088b112c8b31965c160cbb966b.png)