来源:公爆基丁

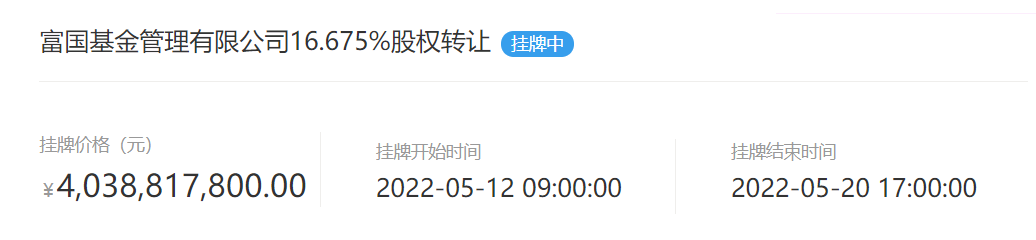

成立于2002年6月的银河基金在迎来20岁“生日”之际,其新一任“掌门人”也宣布正式到岗。5月12日,银河基金发布公告表示,聘任宋卫刚为公司新任董事长。这也是自2022年3月原董事长刘立达因工作变动原因离任后,银河基金董事长一岗空缺近2个月后的最新动态。最新数据显示,银河基金旗下的主动权益类基金、债券型基金的近三年、近五年业绩跑输同类平均的情况相对突出。同时,在年内市场持续波动的情况下,银河基金的最新非货币管理规模也较前一季度下滑。有分析人士认为,随着银河基金的新任董事长到位,公司后续有望进入稳定期。

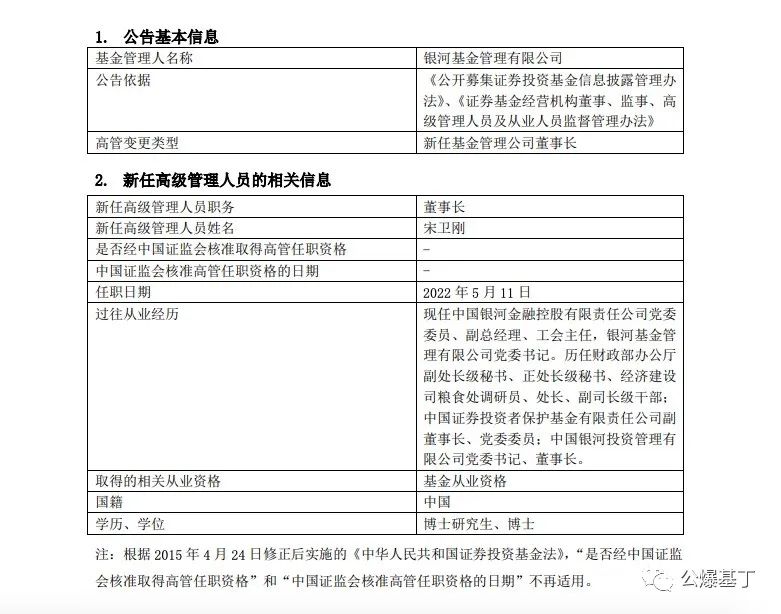

图片来源:公司公告

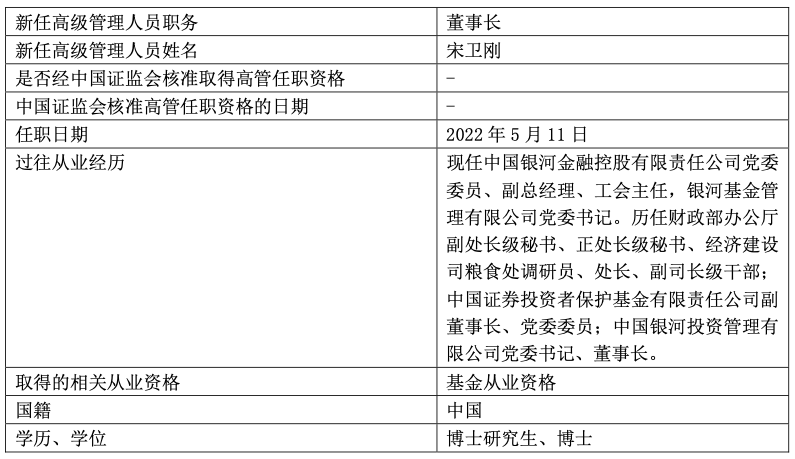

图片来源:公司公告新任董事长人选尘埃落定

空缺了近2个月后,银河基金董事长一岗终于迎来新人选,也是银河基金自2002年6月成立以来的第6位董事长。5月12日,银河基金发布董事长任职公告称,聘任宋卫刚为公司新任董事长,任职日期为5月11日。公开资料显示,宋卫刚现任中国银河金融控股有限责任公司党委委员、副总经理、工会主任,银河基金管理有限公司党委书记。

回顾此前,从2017年12月起开始任职的银河基金原董事长刘立达因工作变动原因于2022年3月14日离任,且无转任公司其他工作岗位的说明。彼时,银河基金新聘于东升为公司总经理,并暂代董事长一职。据悉,于东升曾先后担任汇添富基金副总经理、申万菱信基金总经理、上海尚阳投资管理有限公司总经理、华宝基金常务副总经理、诺安基金副总经理等职。

彼时,有市场消息称,刘立达的离任与其频频陷入舆论纷争等情况有关。此前在2021年6月,一则名为“银河基金公司董事长微信聊天记录”被网友曝光,内容涉及与女性员工露骨聊天以及职位升迁等。针对上述情况,银河基金于2021年7月发布通报及声明称,相关微信聊天记录系刘某恶意伪造、传播,并保留依法继续追究其刑事、民事责任的权利。

但同年8月,刘立达又因被银河资本前任总经理云雀实名举报涉嫌滥用职权玩忽职守导致公司经营严重受损而身陷舆论漩涡。对于这一情况,银河基金也在2021年8月发布声明称,相关内容严重失实,且举报事件发生于约两年前,就相关问题公司进行了核查,已作出查无实据或与事实不符的结论。

尽管公司方面已澄清相关情况,但刘立达却在陷入舆论风波后遭遇岗位调整。事实上,早在2022年2月,就有市场消息称刘立达将离任,由宋卫刚接任银河基金党委书记一职,并被推荐为公司董事长人选。但银河基金于3月发布的高管变动公告中并未提及宋卫刚,随着前述董事长任职公告发布,银河基金新任董事长人选终于尘埃落定。

针对新任董事长到任后的部署安排,银河基金在接受基丁君采访时表示,公司后续将以党的政治建设为统领,不断加强领导班子自身建设;坚持稳中求进,推动经营管理展现新作为、实现新突破;坚守依法合规,守牢风险底线。

股、债产品中长期业绩“拖后腿”

尽管刘立达因滥用职权玩忽职守导致公司经营严重受损的情况被否认,但据公开数据显示,近三年、近五年时间区间内,银河基金旗下超五成主动权益类(包括普通股票型基金、偏股混合型基金、灵活配置型基金)和债券型基金业绩跑输同类平均却是不争的事实。

据同花顺iFinD数据显示,从近三年(2019年5月11日-2022年5月11日)的数据看,在银河基金旗下数据可取得的56只主动权益类基金(份额分开计算,下同)中,表现最突出的为银河智慧灵活配置混合,达148.39%,跑赢同类平均96.27个百分点。但与此同时,也有32只产品的收益率跑输同类平均,占比达57.14%。拉长时间至近五年来看,也有六成以上的主动权益类产品业绩跑输同类平均。

此外,就年内业绩情况而言,截至5月11日,在银河基金旗下数据可取得的65只主动权益类基金中,也有63只产品的年内收益率告负,其中有23只产品的年内收益率跑输二级同类平均,占比为35.38%。

值得一提的是,截至5月11日,成立于2018年4月的银河文体娱乐灵活配置混合的年内收益率为-33.07%,跑输同类灵活配置型基金的平均收益率17.53个百分点;而近三年,银河文体娱乐灵活配置混合的收益率也为-3.16%,跑输同类平均55.28个百分点。在上述两个时间区间内,银河文体娱乐灵活配置混合的收益率均在银河基金主动权益类基金中处于末位。

除主动权益类基金外,银河基金旗下的债基表现也平平。数据显示,截至5月11日,银河基金旗下的35只债基有13只年内收益率跑输同类平均,占比37.14%。而在近三年、近五年,银河基金旗下更有76%、80%债基的收益率跑输同类平均。

针对上述情况,银河基金表示,未来将继续秉承以持有人利益为先的原则,坚持价值投资、长期投资的理念,努力为投资者创造回报。

非货币管理规模环比下降

据官网资料显示,银河基金成立于2002年6月14日,是经中国证券监督管理委员会按照市场化机制批准成立的第一家基金管理公司。但在成立将满20周年之际,银河基金不仅经历了“掌门人”更迭、主动权益类和债券型产品中长期业绩不佳的情况,其最新的非货基规模也环比下滑。

据同花顺iFinD数据显示,截至2022年一季度末,银河基金的非货币管理规模为771.48亿元,较2021年末的807.74亿元环比下降4.49%,在数据可取得的180家基金管理人中排第46名。

对比“同级生”情况看,与银河基金同年成立的基金公司还有万家基金、国投瑞银基金、泰达宏利基金以及金鹰基金,截至2022年一季度末,上述4家机构的非货币管理规模分别为1646.63亿元、1043.88亿元、432.2亿元、387.84亿元。整体来看,银河基金在“同级生”中处于中等位置。

具体到近三年的规模变化,2019-2020年期间,银河基金的管理规模一度稳步上涨,从2019年一季度末的512.11亿元涨至2020年四季度末的803.57亿元。但在2021年一季度末,银河基金的非货币管理规模下滑至726.69亿元,并在随后的三个季度恢复上涨趋势,规模分别达到751.18亿元、800.04亿元、807.74亿元。从上述数据不难看出,此次是银河基金非货币管理规模经历2021年一季度末环比缩水后的第二次下滑。

在深圳中金华创基金董事长龚涛看来,由于2022年以来市场进入调整阶段,因此会导致部分机构的基金收益率快速下降,管理规模缩水。而在近年行业竞争愈演愈烈的背景下,基金公司的管理规模也会受到挑战,且“重销售而轻管理能力”的通病也逐步呈现。在销售能力下降且管理规模缩水等因素叠加下,也就造就了银河基金目前存在的多方问题。

财经评论员郭施亮则表示,基金管理规模下降,既有市场环境因素,也和基金管理人的综合能力、资产配置水平等因素有关。因此,要提升产品吸引力,关键还是要看基金管理人的资产配置能力以及管理水平等多方面因素。

龚涛认为,随着银河基金的新任董事长到位,公司后续或会进入稳定期。稳定和培养基金人才队伍是这类基金公司当前的重点,管理能力的提升也离不开人才培养。建议银河基金下一步可以“清理”好规模小的产品线,集中力量做好规模大的产品,获得实实在在的利润才是赢得投资者信任的基石。

银河基金表示,今后将更加注重前瞻性,准确把握居民和家庭财富管理需求,国家战略、机构投资者配置需求,顺应政策导向,创新产品和服务,逐渐形成类别齐全、业绩亮丽、风格清晰稳定的产品体系,满足不同风险偏好的投资者多元化需求。