今年以来,在市场的频繁调整下,“固收+”产品业绩出现了较大分化,投资难度随之提升。华富基金总经理助理、固定收益部总监尹培俊认为,现在的“低谷”是暂时的,“固收+”产品未来大概率仍能跑赢纯债中长期的表现。同时,短期而言,在经济压力较大的背景下,纯债安全性相对较高,在大类资产配置排序中相对占优,而股票估值在大幅下调后,中期性价比随之提升,后期他更关注“稳增长”标的。

“固收+”长期表现可期

过去两年,“固收+”产品由于比较契合市场表现,为投资者获取了相对于理财产品更高的收益,管理规模明显增长。但今年则成了“固收+”产品的大考之年,业绩分化显著。

“今年以来做得比较好的‘固收+’产品,可能有几种情况,一是把风险资产的仓位保持在很低水平,二是将权益仓位投资集中在煤炭、银行、房地产等高股息低估值品种上,三是在资产结构上实现了较为极致的择时转换。”尹培俊表示。

在尹培俊看来,当下“固收+”产品业绩处于低谷是暂时的,从中长期看,大概率仍能跑赢纯债。

尹培俊表示,经过这一轮的冲击,管理人在产品的设计、定位和风格上,以及投资策略方面应更加细化。与此同时,基金公司内部也应根据产品的不同定位,对基金经理的考核制度作出相应的调整。

据悉,拟由尹培俊管理的华富安业一年持有期债券型基金5月9日起发售。尹培俊表示,未来新产品一方面会严格执行投资纪律,另一方面会考虑采用CPPI这类保本策略,不拼短期收益率,而追求更平稳的净值曲线,操作策略上也会在拥有足够安全垫后,再考虑增加风险资产,重点关注产品的安全边际。

基本面对债市仍然较为友好

尹培俊认为,现在的基本面对债市仍然较为友好,债券是安全性相对更高的资产。如果要给今年大类资产进行排序,短期来看是纯债、股票、转债,而中期则是股票、转债,纯债。

在疫情的影响下,国内经济下行压力较大,消费在很多城市出现了场景缺失,而经济下行的压力又会带来居民收入下降从而降低消费预期,同时疫情防控带来的产业链和物流冲击还会对出口产生影响。在消费、出口的压力下,如果要保证GDP增速,可能需要更强的政策力度,特别是房地产和基建的政策放松和刺激,现在的基本面对债券仍然相对友好,尽管获取绝对收益的预期值不会太高。

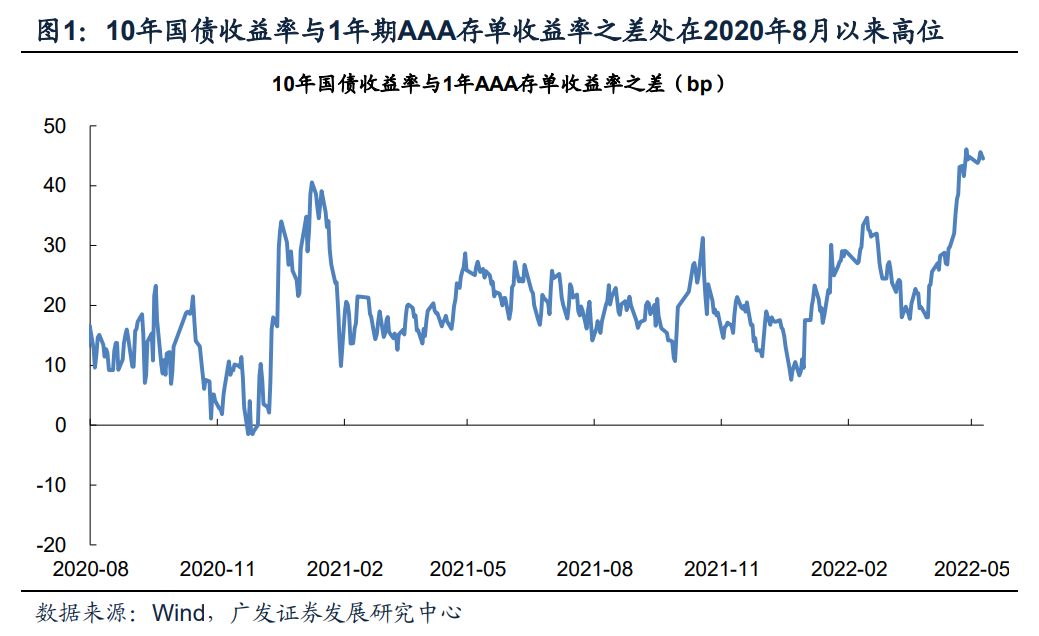

在他看来,债市其实今年整体表现并不算很强,但相对股市来说较好。长债收益率较年初基本持平,表现相对好的是中短端债券。未来经济稳中向好,且流动性保持合理充裕状态,所以后期“中短久期+高杠杆”的确定性仍更高一些。

“当然,也可以适度尝试拉长久期,但如果疫情很快能控制住,集中精力在经济建设上,那经济企稳反弹的速度会很快,长端压力就会比较大,在长久期策略上还需谨慎。”尹培俊说。

至于转债,他认为,经过调整后转债投资性价逐步体现,但整体估值仍处于相对偏贵的状态,还没有体现出底部的特征。目前情况虽然也在逐步进入越跌越买状态,但现在比股票更偏左侧,所以短期大类资产选择上,转债的排序相对较后。

中期权益资产性价比高

股票作为尹培俊中期最看好的一类资产,今年以来经历了较大级别的调整。在他看来,3月前的股票调整更多缘于外部的压力,而4月下旬的这一波则缘自内部,由市场对于疫情频发所产生的经济下行担忧导致。

尹培俊认为,从估值层面看,目前各大宽基指数都处于极低分位数水平上,风险资产比债券资产的性价比高很多,但是市场往往是非理性的,没法判断“底”在哪里、是否会再度大幅下跌。不过,拉长时间来看,目前权益市场是相对性价比更突出的资产,中期投资价值最高。而从近期财经委和政治局会议的政策表述来看,后续政策继续发力稳经济的确定性在增强。

具体投资上,他更看好“稳增长”类标的,今年以来房地产、煤炭、银行、建筑也相对表现较好。在他看来,在目前这个位置市场担心的不是估值,而是资金对于经济下行预期和市场整体风险偏好下行的反应。

“市场如果企稳,美联储加息预期兑现、美债阶段性见顶,且大宗商品价格也快速下行,那么成长风格会更占优;如果房地产政策进一步放松,那么稳增长方向力度会更强些。”尹培俊说,目前来看,他倾向于认为稳增长的确定性更强,而成长股受到内外各种因素的制约,短期来看胜率相对较低。

本文转载自《上海证券报》,内容仅供参考,不构成投资建议。投资者据此操作,风险自担。