来源:聪明投资者

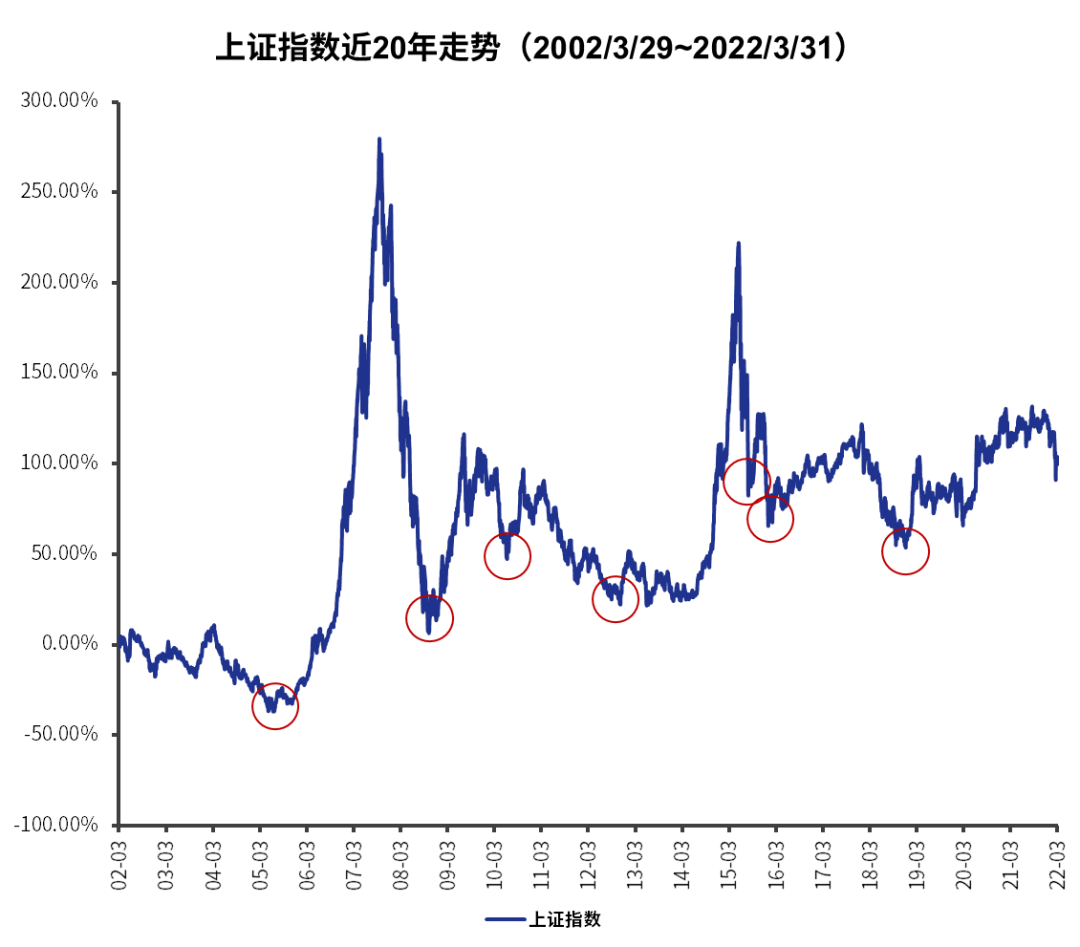

2018年对于多数投资人来说都是难以忘怀的“黑夜”时刻。那年A股三大指数的下跌幅度均在20%之上,个股的情况则更惨烈,超过500家公司下跌幅度超过50%以上。

但是有这样一只基金,在惨不忍睹的2018年,逆势跑出了正收益,排名同类第一。进入2019年,这只基金更是获得了101.7%的收益,再次排名同类第一。(数据来源:海通证券)

这只基金就是胡宜斌管理的华安媒体互联网A。

Wind数据显示,胡宜斌目前管理着5只基金,截至2022年一季度末的总规模达145.34亿元。

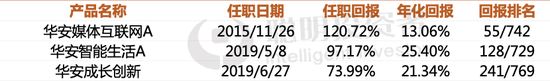

其中,管理时间超过两年的三只基金,截至2022年5月6日的任职回报分别为120.72%,97.17%和73.99%,且年化回报均在10%以上。

数据来源:Wind,截至2022年5月6日

数据来源:Wind,截至2022年5月6日那么,是怎么样的方法论与投资“姿势”,能够在2018年守住正收益?过去管用的方法,如何应用到今天的市场中?

很多人对于胡宜斌在2018年不仅不亏钱反而取得了正收益感到疑惑,是降仓位了还是做得分散了?

答案是,都不是。

根据2018年的季度报告,华安媒体互联网A作为一只灵活配置型基金,在2018年的4个季度的平均仓位达88.14%,而2018年前十大重仓股的占比平均来看也达到了64.98%。

也就是说,贡献最大的,还是基金经理的个股选择和行业深度研究。

2016-2018年是成长股大熊市。创业板指数从2015年高点,三年最大跌幅近70%。个股更惨,很多从最高点跌去80%以上。

在系统性杀跌下,胡宜斌坚持自己的研究框架,顶住外界压力,更多从盈利出发,选择中观的行业赛道,寻找有盈利增长的个股。

举两个例子。

第一,从2017年年底到2018年上半年,该组合标的大量配置在计算机和半导体。当时,胡宜斌选中了科技股中的低净利润率、低ROE和高研发费的赛道,比如当时其重仓的用友网络就是这样的公司。

胡宜斌认为,这些公司人均创收其实很高,ROE过低背后折射的是工作成本大幅增长,科技公司需要拿出高人工成本留住人才,最终结果就是盈利能力不断下行。

而到2017年末,这个趋势开始改变。“第一互联网野蛮扩张被掐掉了;第二,终止了一线城市生活成本的快速上涨。最终的结果是这批科技企业ROE、费用率和收入增速的回归,带来了很多盈利弹性。”

于是,胡宜斌通过抓住这个赛道,用很低的估值去买入这批公司,享受到了盈利裂变过程。而对于估值方法,胡宜斌表示,“当时会用许多不同的估值方法去给这些公司估值,包括市净率,PS等,都能解释这些公司显著低估。”

第二个例子是2018年7月份,胡宜斌进行了一次调仓,把组合转向和全球科技周期不相关和宏观后周期不相关的企业。从性价比和风险补偿角度出发,找盈利兑现更快、短期更有估值性价比的赛道。

当时,胡宜斌配置了通信板块。他认为,通信在2018年上半年出现了系统性的下滑,一方面是运营商资本开支大幅低于预期,另一方面是中兴通讯被美国制裁。基本上,2018上半年运营商是一个停滞状态。

而胡宜斌坚信,一旦中兴通讯问题得以解决,这种状态便会回归到正轨。且下游需求不断增长,通信中游和上游需求会有所反扑。

“当时中兴通讯的安全边际很高,净资产已经超过了当时400多亿的市值。这种估值体系反应了市场极度担忧。

从最坏的打算来说,中兴通讯当时破产清算,也比当时股价要值钱……而且5G科技周期来临,是相对确定性盈利。这些都可以解释当时中兴通讯严重被低估。”

在这样的判断之下,胡宜斌不仅重仓买入了处于低谷的中兴通讯,还配置了大量的通信设备商如恒华科技、光迅科技等。

在逆势抄底后,通信行业在2019年全面回暖。

2019年4月,中兴通讯的市值便回到了1200亿之上。这也让胡宜斌的产品在净值上享受到了大幅的上涨。在2019年,华安媒体互联网A又斩获了101.70%的收益。

2019年的亮眼业绩,正是得益于“在黑夜里睁开双眼寻找黄金”。

胡宜斌曾说,要在黑夜的时候挖金子。因为到了白天,金子就会发光了,而这时候所有人都能看见光,这个时候再去找相对估值合理的优质个股就很困难。

胡宜斌的风格十分明显,他是一名纯粹的成长风格选手。其投资框架也非常清晰,且在不断迭代优化。

对于行业选择,胡宜斌一贯的方法是,从中观出发,持续寻找有盈利裂变的赛道进行配置。

所谓盈利裂变,他的定义是,希望行业赛道在1-2年内出现非完全周期性的裂变。完全没有周期特性也是不现实的,胡宜斌要求的是行业处于螺旋上升式的周期。

对于估值,胡宜斌形成了一套经过市场验证的估值模型,去测算成长机会的内在价值,寻找最佳风险收益比的赛道。

这是一种类似期权定价的估值模型,考虑了折现、实现概率、兑现盈利之后的上涨空间,以及如果没有兑现的下跌空间等变量。

成长股投资控制净值波动一直是个难题,而胡宜斌也给出了自己的方案:找准行业的底线和中长期的价值中枢。

不过,虽然胡宜斌从中观出发,布局赛道,但他的持仓集中度也并不低。据Wind数据,最新季报显示,2022年一季度,华安媒体互联网A的前十大重仓股持仓占比为44.78%。

回顾过往,其集中度最高的时候,反而是在2018年,也是一位“别人悲观我乐观”的选手。

曾做过互联网产品经理的胡宜斌,在投资中也保持着“迭代优化产品”的好习惯。如今,在已有的合理估值下寻找不可逆的盈利裂变的框架下,胡宜斌又增加了3点:

第一,增强阿尔法,把选股提高到更重要的地位;

第二,分散组合,引入杠铃策略;

第三,适当做一些逆向交易。

其中,最特别的就是“杠铃策略”。这一策略的底层思维是,在杠铃的两端同时投入时间或成本时,最终哪怕有一端产生损失,人们依然能够从另一端获得收益。简言之,“杠铃策略”的作用在于将组合短期波动中性化。

比如,2021年,胡宜斌同时配置了半导体和线下服务。一方面,组合可以享受高景气半导体的上涨,同时也用低估值的线下服务业板块对冲了组合的高波动,避免重仓单一板块带来的大起大落。

后期,胡宜斌也会持续扩围自己能力圈,覆盖掌握更多细分行业赛道,提升抓取个股阿尔法的能力,这也是接下来在大规模条件下,能够进一步提升回报的关键。

“有些行业可能处在黎明前的黑暗……而我们喜欢在黑夜里就把金子找出来。”对于今年以来的市场,胡宜斌这么说道。

市场确实存在一些担忧,但也存在“沙子里的黄金”。胡宜斌认为,消费、价值、成长,都会有机会。

对于消费风格,胡宜斌认为要去寻找一些消费行业集中度提升的行业,比如困境反转的服务业、过去价格竞争十分激烈的消费品。

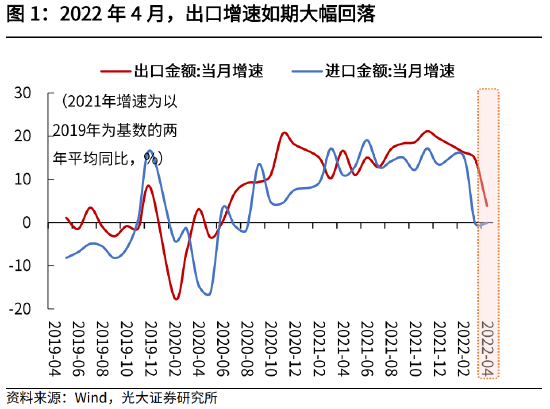

对于价值风格,地产需求在短期可能得到修复。而上游企业因为全球商品的价格,水位线还是非常高,所以一些价格敏感的行业,短期还是处在于盈利比较紧急状态,比如资源品、农业。

对于成长风格,全球碳中和的趋势还在,能源自主可控的趋势还在,所以一些风光储电网等需求依然会比较旺盛。

同时,全球地缘环境的变化也会导致各个国家本土的硬科技资本开支上升,所以也会带来类似于一些半导体、军工等一些机会。

由胡宜斌管理的华安景气优选混合基金正在发行。

根据Wind数据,2018全年,一共有1179只开放式基金成立。其中成立以来取得正收益的,达1086只,占比92.11%;而成立以来收益超过20%的有581只,占比49.28%。(截至2022年5月6日)

从人性的角度,在目前的市场里,许多人会怀着悲观的情绪,对于自己的投资 “暂时闭上了眼睛”。

对此胡宜斌表示,从中长期来看,自己还是一个乐观主义者,虽然大的宏观变量和短期的波动没有办法预判,但是中长期的东西从本身的模型考量角度来讲,机会已经逐步凸显。

“在当前的市场中,要想办法把痛苦降到最低,但同时也要通过知识、经验和专业能力,努力去抓住超额收益,同时保证收益的可持续性。”

身处黑夜,我们更需要睁开眼睛寻找光明。

反弹行情下的专属投资礼包!投资VIP权益、188元现金红包,100%中奖>>