中国基金报记者 吴君

顶流基金经理董承非“奔私”以后的首批新产品“睿郡承非系列”本周正式在十来个渠道开卖,引发市场关注,但是基金君从渠道获悉,该系列产品首日销售情况不佳,到了晚间统计仅卖出7亿元左右,部分大型渠道单日销量也就是亿元级别。这跟过往几年明星“公奔私”基金经理动则百亿的首发规模相去甚远。

事实上,基金君了解到,今年整体私募市场新发和销售都降到了冰点,有些业绩不错的私募投资经理最近募资情况也不太理想。业内人士称,这主要跟今年大盘持续下挫,股市表现低迷有关,而且在市场的考验下,过往几年有些明星私募投资经理的光环正在褪去,投资人不再那么迷。

值得一提的是,此次董承非将拿出不少于4000万元个人资金,跟投新发产品,他认为,从估值角度来看,市场的释放程度已经非常充分,现在是播种的季节,对长期市场有信心。基金君也了解到,现在一些私募客户其实想加仓,但是希望再等等。

顶流基金经理新品意外遇冷

首日销售7亿左右

本周一(5月9日),睿郡资产管理合伙人、首席研究官董承非的首批新产品“睿郡承非系列”,在招行、兴业、平安、中信、国君、中金、好买等十来个银行、券商、三方渠道开卖,首日销售情况并不是很理想,截至到傍晚时分,合计募集资金额大概是7亿元左右。

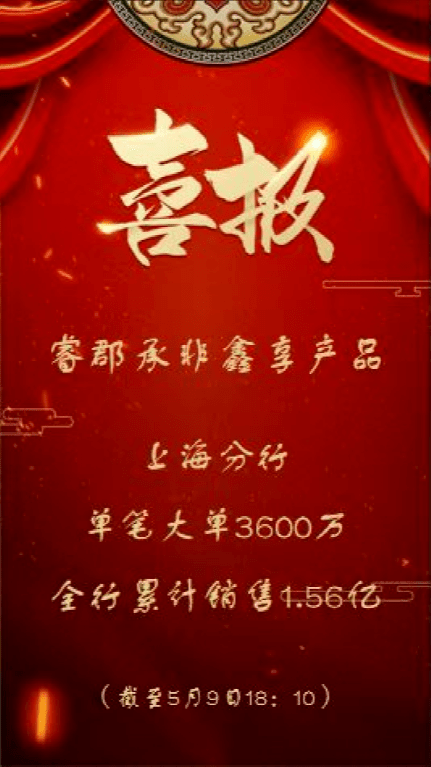

部分渠道人士向基金君透露,此次董承非新产品销售,几个以往十分给力的大型销售渠道也就卖了几个亿,招行相对多一些,还有券商渠道只卖了5000万左右。另外,据了解,截至5月9日下午6点左右,兴业银行私人银行首日累计销售1.56亿元,单笔大单为3600万元。

据了解,董承非该系列产品的销售时间为5天,将持续到本周五5月13日。

董承非被视为任职年限最长的“顶流基金经理”,将近15年,此前他在公募期间管理的基金最高规模达到700亿元。他在2003年加盟兴业全球基金(现改名为兴证全球基金),从行业研究员起步,慢慢升任基金经理助理、基金经理、管理部副总监等职务,后来成为兴全基金副总经理兼研究部总监,在离职前他管理兴全趋势投资混合、兴全新视野定开混合两只基金,截至2021年三季度末,合计管理规模超过520亿元。券商研报评价董承非是:两轮牛熊长跑健将,均衡组合稳健取胜。

今年年初,董承非正式“公奔私”,加盟睿郡资产,和原来的老同事杜昌勇、王晓明一起在百亿私募的平台上携手创业做投资。近期董承非“奔私”后首发新产品,备受市场关注,但是却意外遇冷,部分市场人士认为主要是跟市场大环境有关。

有大型渠道人士表示,一方面今年市场比较低迷,尤其是这几个月来的几轮大的调整,使得私募基金的销售也进入了冰点;另一方面,此次董承非的新产品采取的是两年的硬锁定加上一年的软锁定,有封闭期的产品在流动性方面不太好,投资者接受程度会相对低一些。

公司:没打算调整募集期,看好建仓布局时机

董承非拟4000万元自购产品

睿郡资产相关人士也称,最近市场比较清淡,但是公司没有打算调整募集时间,还是正常发行。“因为我们认为这个时间点对投资经理建仓布局是有利的,主要考虑投资的角度,更利于新产品布局,对投资人业绩负责。在发行前,我们有和渠道咨询过,也内部讨论商量过,毕竟现在市场比较冷,是不是为了有一个更好的规模延后发行,我们想法是,更在意的是现在的市场是不是有利于布局,所以在选择发行时机这个上,我们更多看重的是未来的业绩增长机会。”

值得注意的是,5月6日,睿郡资产发布公告,基于对中国资本市场长期健康稳定发展的信心以及同持有人共进退的初心,公司管理合伙人、首席研究官董承非先生,将运用不少于4000万元人民币的个人资金,认购即将于2022年5月9日开始募集的睿郡承非系列产品。截至目前,睿郡资产及其员工合计持有公司旗下管理的基金超过2亿元。

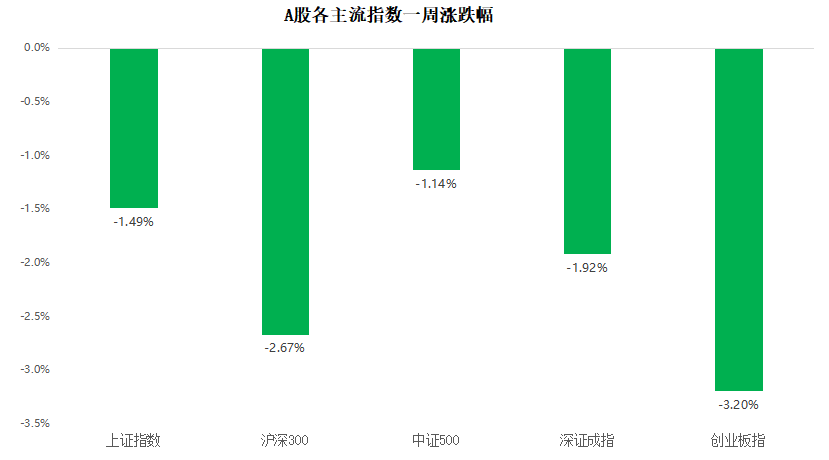

此前董承非在渠道路演时也表示,这一轮的下跌,至少杀估值的阶段已经过去了。估值水平来看,沪深300处于偏低水平,茅指数已经显著低于过去5年的均值水平;另外公募偏股基金开放指数来看,公募基金的复合回报已经回到历史均值附近。从估值角度来看,市场的释放程度已经非常充分。但为啥市场表现这么弱,其实是对盈利的担忧。各种负面因素非常多,2022年的企业盈利往下调,但下调到什么程度,什么时候到底,和很多变量息息相关,现在很难做明确的判断。

关于未来怎么做,董承非表示,投资方向上未来一段时间还是会避开热门大市值指标股;高股息板块,香港市场都会是重点考虑的地方;今年更多的是自下而上的选择一些中等市值的公司,100-1000亿的成长股是重点选择的公司。

今年多家绩优私募销售均不佳

明星光环褪去、投资者等待布局时机

事实上,今年私募基金销售市场确实非常冷清。基金君就了解到,3月份,某家主观多头百亿私募机构董事长担当的新产品,3年封闭期,在多个渠道销售,卖了大概半个月左右,也就募集了15亿元,跟原来的预期相差非常大。该投资经理不仅在公募时业绩不错,在私募过往几年也表现很好。

某中型私募市场人士透露,他们新发的产品,最终只卖了1000万,当前市场环境下,完全卖不动。尽管他们过去几年业绩挺不错,但去年下半年以来表现不太好,可能是这个原因,导致销售扑街了。

另外,也有百亿量化私募渠道总监告诉基金君,年初有一些渠道打算跟他们合作量化产品销售,计划月均是2个亿,单产品1.5亿没问题,但是没想到最后只完成了2000、3000万元,“今年1-3月我们新增备案有20-30只,但是规模都不大。现在发行市场比较冷,有些产品都延期了,新增的很少,现在很多要发新产品的,第一就是要降低预期,第二把发行期往后延期。”

关于为何顶流也卖不动了,北京某大型私募市场总监坦言,现在私募销售市场就是冰点。从去年12月下旬就有点冷了,今年1月、2月市场不太理想,春节以后进入冰冻期,2月以后有些新闻出来私募同行碰到了预警止损线,因为前两年销售了很多产品,都在高点发行。“其实这两年投资者的成熟度也在提高,他们认可这个时候要果断加仓和逆市布局,但是今年这么做的效果并不理想,赛道股从去年底调整下来,年初有些投资人加仓了,却没想到3000点还会跌一波,子弹都用完了。另外,现在市场整体是一个底部,其实买公募的性价比也很高,这几年有些基金经理从公募出来,他们的策略并不稀缺,业绩也一般,明星光环正在褪去,所以很多投资人也就不迷了。”

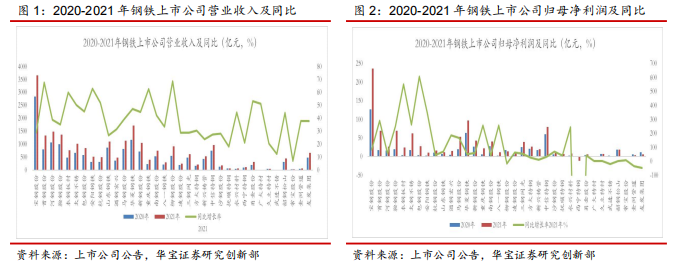

该市场总监表示,“从市场角度来说,现在唯一的好消息就是估值便宜了,就拿中证500指数来说,无论从PE等角度来说都是近年来的低点。对于投资人来说,在这个位置要有点信仰,如果认可目前是底部,短期遇上了困难,长期是光明的,就应该配置。现在无论是赛道股、核心资产等都很便宜了。当然短期还要等,包括疫情、美联储收水等,所以市场现在是个底部,但是不会很快起来,需要磨底,磨底的过程会让所有人感觉很煎熬。”

某大型券商渠道人士称,他的客户爱买私募产品的,其实现在也愿意加仓,但是整个市场的利空还没有释放完,包括美联储加息、俄乌战争、疫情等,所以大家都不太敢动,还是比较谨慎,主要都配置在固收里面。“有些顶流基金经理卖不动,不仅是行情的原因,还有他这几年做得也一般,市场对其认可度打折扣。另外,现在一些私募产品给客户的投资体验不算很好,因为投资者认为买私募产品,在遇上市场调整时他们可以低仓位运行甚至空仓,比较灵活,但是没想到现在很多私募更喜欢高仓位运作,并不做择时。而且有些明星私募,这几年规模大了以后,超额收益下降非常明显,能力圈限制也很大。”

“从纯多头的策略来说,我的客户现在也愿意选多头的产品,我们认为未来市场下跌空间有限。布局的话,之前有个私募投资经理说,我们不可能选最低点布局,因为市场情绪没有办法判断,他觉得如果数据到底部了就可以投资。客户接受这个观点,但还要等一等,我们对未来市场还是比较有信心的。”这位渠道人士说。