来源:英才杂志

从上市首日42亿市值,到三年后市值达700亿以上,苏州吴江走出来的迈为股份(300751.SZ)经历了一段 “梦幻旅程”。

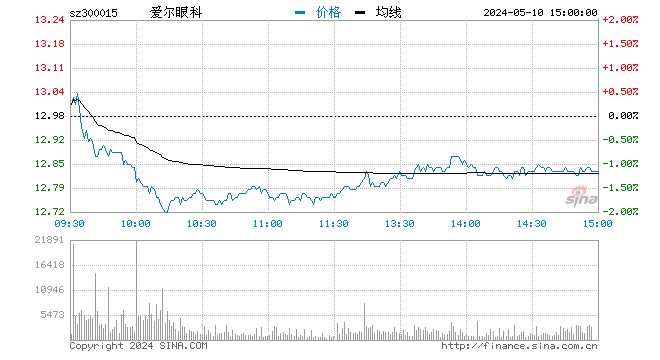

对于投资者来说,除了曾经高高在上的股价(最高曾超800元/股),迈为股份在设备出口和异质结(HJT/HIT)电池记录的行业突破,也是光伏板块持续低迷时为数不多的亮点。

走到光伏行业变革的又一窗口,坐上光伏设备市值第二把交椅的迈为股份似乎已在HJT领域占得先机。但从实际情况看,迈为股份想要的远不止这些,而且面临的挑战也不可忽视。

01

“孤注一掷”成为HJT巨头

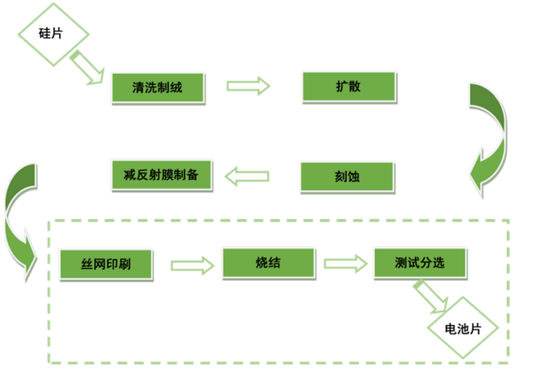

上市之初的迈为股份,主营产品只是光伏电池丝网印刷生产线成套设备,主攻光伏电池生产后道工序。而PERC电池生产工艺包括清洗制绒、扩散、湿法刻蚀、背钝化、减反射膜制备、激光消融刻蚀、丝网印刷、烧结及测试分选等工序。

来源:迈为股份招股书

来源:迈为股份招股书在率先打破国内丝网印刷设备外资垄断局面后,迈为股份还于上市当年跃居丝网印刷整线设备市占率全球第一。此时的迈为股份早已不满足于单一的产品结构,在研项目包括锂电池全自动卷绕机、晶圆切割机、双轨激光开槽、叠瓦组件激光切割设备等,覆盖领域包括锂电池、光伏电池片、光伏组件、半导体等。

不过,支撑此后三年估值大增的还是光伏,其中异质结电池技术的突破最受关注。

在PERC为代表的P型电池转换效率到达瓶颈之时,N型电池技术有望取而代之。而在现有的TOPCON、HJT和IBC等路线中,HJT转换效率可达25%以上,且具备衰减率低、工艺简单、降本路线清晰等优势特征,有望成为下一代主流的光伏电池技术。

在日本三洋公司的HJT电池核心专利于2010年过期后,多家公司开始专注HJT技术的研发和产业化。2019-2020年,国内的晋能科技、通威股份、钧石能源等多家企业也纷纷涉入。与捷佳伟创覆盖TOPCON、HJT等多条技术路线不同,迈为股份专注于HJT,2019年开始自主研发HJT生产设备,2020年半年报即披露突破适用于HJT电池的丝网印刷设备,成功研发PECVD设备,并具备整线供应能力,产品处于研发调试阶段。

正是在2020年5月前后,迈为股份股价开始大幅上涨,8个月时间涨幅接近4倍。2020年年报,迈为股份称PECVD、PVD设备研发项目及HJT异质结整线自动化项目进入试产阶段。

试产完成后,迈为股份大步迈进。2021年7月,迈为股份发布定增预案,拟募资不超过28.12亿元,其中23.12亿元用于“异质结太阳能电池片设备产业化项目”。

尽管定增价格高达645元/股,被称为“史上最贵定增”,且股价处历史高位附近,却仍吸引了166家机构提交意向。该定增于同年12月落地,工银瑞信、UBS AG、泰康资管、明阳智能及陈光明的睿远基金等机构获配。

除了定增落地,迈为股份在产品端也获得突破。不仅与REC集团签订400MW 异质结电池整线设备订单,实现国内光伏设备厂HIT整线设备首次向海外出口。而且其HJT2.0异质结电池PECVD量产设备入选了国家能源局首台(套)重大技术装备项目清单。

在12月底回复投资者提问时,迈为股份表示,公司已获得多笔HJT设备整线订单,并且通过客户量产验证。今年4月,迈为股份又获得印度首富旗下信实工业8条产线共4.8GW订单。订单从MW到GW,说明迈为股份的产品获得认可。

迈为股份在半导体、面板和激光设备领域的突破也在持续进行。

2021年年报披露,迈为股份已经与长电科技、三安光电就半导体晶圆激光开槽设备签订了供货协议,并与其他五家企业签订试用订单。其中长电科技订单已有交付。显示面板领域,迈为股份中标了京东方的第6代AMOLED生产线项目,将供应两套自主研制的OLED柔性屏弯折激光切割设备。

迈为股份向平台型企业更进了一步。

02

研发、销售双管齐下

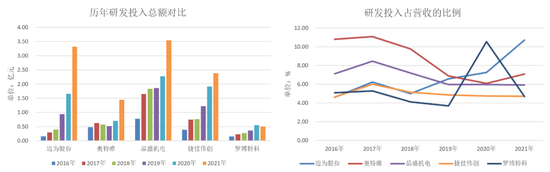

产品的突破,自然离不开研发助力。2016年,迈为股份研发投入及占营收的比例分别为0.16亿元和4.61%,在可比公司中均为倒数。2019年迈为股份研发投入开始大幅增长,到2021年达到3.31亿元,仅次于晶盛机电;占营收的比例也达到10.71%,在可比公司中排名第一。其研发人员数量也从上市时的140人增加至2021年899人。

来源:同花顺iFinD

来源:同花顺iFinD研发数字只是其一,技术是其二。在丝网印刷设备的研发中,迈为股份所积累的高速高精度控制技术、高精度定位技术等,在精密设备制造领域具有很强的迁移能力,在激光开槽、激光切割等需要高精度定位的设备中可以得到应用。

依托于印刷喷印、激光和真空三方面的技术研发,迈为股份才得以形成多层次立体化的业务布局,从单一设备企业,进化为平台型企业。

当前早已不是“酒香不怕巷子深”的年代,除了研发,销售也极为重要。能够不断在海外市场获得突破,可见迈为股份的销售能力同样不俗。

迈为股份的营销渠道以直接开拓为主,销售顾问为辅,多样化的销售渠道有助于更广泛地开拓客户,提高市场份额。而经过多年的渠道积累,迈为股份的客户已经覆盖下游的很多大中型光伏电池企业,又通过建立海外直销团队,实现设备的出口。

从数据上看,迈为股份销售费用/营业总收入的值一直处于行业较高水平,2020年跟随行业大幅下滑,也仍有可比公司中最高的5%,2021年则提高到6.36%。不过,新产品上市尤其是异质结这样的新技术,市场份额尤为重要,销售费用的合理增加也无可厚非。

依托光伏产业链设备技术上的相通性以及客户优势,迈为股份实现了光伏产业链上下游设备的拓展并且积极布局HJT高效电池设备、显示面板核心设备及半导体封装核心设备。

03

2022挑战不少

对于光伏电池厂商来说,具体选择哪条技术路线,需要考虑成本收益问题。

尽管HJT技术具有转换效率高、衰减率低、工艺简单等优点,但因为与原有PERC电池设备不兼容,新建产线成本高,因此光伏电池企业扩产显得犹豫。相比之下,TOPCON因为可与PERC设备兼容,优势更大一些。

对于迈为股份来说,要获得更多订单,就需要将HJT路线的非硅成本不断下降。这也是调研中机构和投资者比较关注的。

在3月份的调研中,迈为股份表示,HJT产业可通过微晶化提效,银浆国产化、降低银浆耗量、降低硅片厚度来降本,并通过规模效益来推动整个HJT行业的快速发展。目前国产银浆进展顺利,已在客户端批量导入。银包铜、微晶、新型组件也都在按计划进行。

但迈为股份也坦言,今年由于大宗商品价格上涨,导致铝件、钢件成本上升。而HJT整线需要大量的钢材和铝材,且 HJT 整线的很多进口部件如真空泵、电源、门阀、薄膜硅等是与半导体设备商共用的,进口部件会有一定的供应压力。目前来看,2022年HJT设备单 GW成本下降不容乐观。

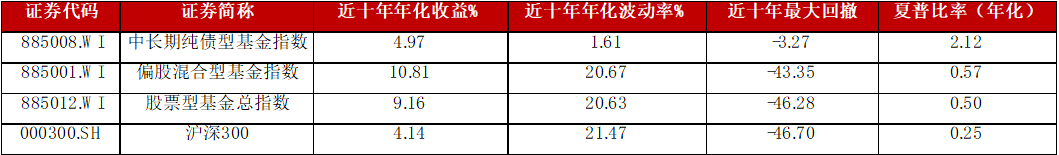

除此之外,智能设备企业在向平台型企业转型的过程中,难免会出现毛利率下滑的局面,锂电池领域的先导智能就是一个鲜活的例子。iFinD数据显示,2016年迈为股份毛利率曾高达52.42%,但当前已经连续四年不足40%。要抵消毛利率下滑的影响,就需要更大规模的营收来补充。

好的方面是,迈为股份不需要为HJT订单发愁。其在调研中表示,HJT去年订单情况很好,市占率也很高,现阶段产能比较紧张,而且对今年HJT订单情况十分乐观。

原材料价格的波动具有周期性,但技术降本提效的实现却是可持续的。随着转换效率的不断刷新,待原材料价格进入下降周期,这些订单和技术或将成为迈为股份在HJT时代最有力的武器。

反弹行情下的专属投资礼包!投资VIP权益、188元现金红包,100%中奖>>