基社区

2022年Q1公募基金保有数据出炉了,印象中协会似乎每次都是周五晚上公布,金工研究员都不能好好休息了,这会估计正在奋笔疾书。我就先简单分析一下吧:

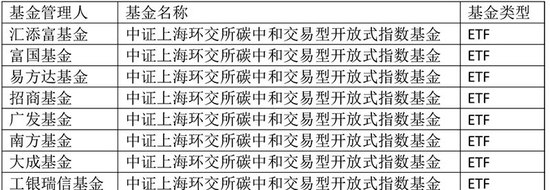

1、最大的变化,统计口径又变了,ETF采用季末时点值统计,二级市场买入的也计算在内(即不再扣除净买入金额),这条变动对券商排名影响很大,所以券商的排名格局发生了很大变化,ETF业务做的好的券商排名大幅提升,有券商上升20多名的,还有5家新券商挤进了前100名。

这里的ETF业务做的好,并不一定是零售这块做的好、ETF首发卖的多,也有可能是其他原因:比如客户基数大、交易属性强,散户自发购买多;比如机构业务强,ETF套利客户多;比如衍生品业务强,ETF做市厉害。有些机构千万别因为这个原因去强行搞ETF业务,不一定适合你。

2、银行同业存单基金,本质上就是类货币基金,但是在基金分类里被归在“混合型”基金中,由于最近行情不好,权益基金卖不动,很多机构大量销售了这种基金,这就间接拉高了“股票+混合”保有量的排名,据我所知有些机构还专门冲量了,类似当年“冲货币”,那么不卖这种基金的机构就略吃亏了。

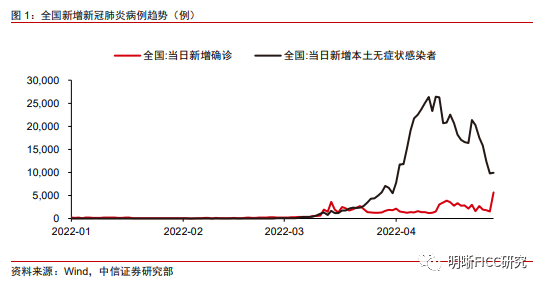

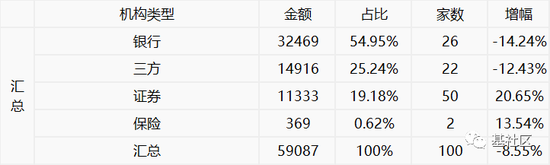

3、整个行业保有量下降明显,股混整体下跌8.55%,这跟一季度行情太差有关,基金大幅回撤,新增销量抵不过赎回量+净值下跌。但是券商股混保有规模逆势上升20%,你没看错,是不是很奇怪,券商销售都陷入冰点了,基金都跌的惨不忍睹了,怎么规模还能上升,看我第1条的解释,都是靠ETF规模涨起来的,这下是不是就好理解了。保险就2家,增幅不具备统计学意义。

4、前8名座次没有任何变化,马太效应明显,江湖格局进一步固化,银行还是继续一家独大,规模占比超过50%,但券商的数量占比超过50%,一个胜在规模,一个胜在数量。但不论如何,中小机构逆袭的机会越来越小,弯道超车几乎不太可能,直道也不一定有机会。

5、上个季度表现抢眼的基煜、汇成两家三方机构,这个季度没有继续前进,说明机构理财业务到了一定的程度也有瓶颈,需要寻求新的突破口。当然这也有可能是机构客户在一季度大量赎回基金对其造成了影响,具体有待后续观察,但机构理财业务我认为还是大有机会的。

今天时间仓促,就先写这么多了,几个最重要的信息应该都提到了,就这样。欢迎评论区留言讨论。下图为详细数据。

券结基金,一些你不知道的事带你看透基金保有量数据背后的内核证券/银行/三方,谁才是基金代销“最强王者”?中基协把各家代销机构的底牌掀了券商排名指标,一些你不知道的事1500亿爆款基金背后的隐藏真相财富管理,券商到底行不行?