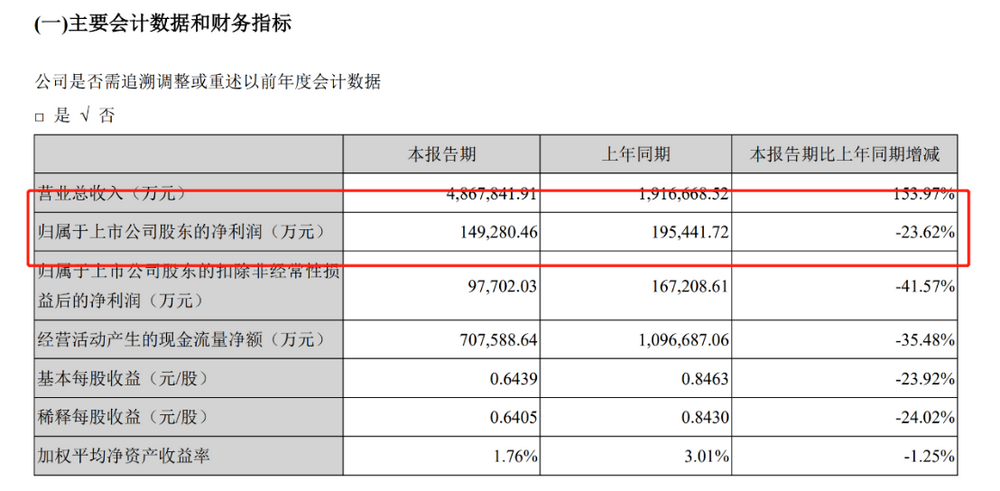

据盐湖股份年报显示,公司2021年碳酸锂产品成本为5.44亿元,对应销量1.92万吨,相当于碳酸锂成本仅有2.83万元/吨。当期,公司碳酸锂70.03%的毛利率,也要高出同业公司20个百分点左右。

4月以前,卖方对盐湖股份出具的2022年盈利预期,至多为98.6亿元。

但是,随着公司财务数据的发布,盈利预期已普遍上调至130亿元至150亿元,更有激进者调到了163亿元。

一个月时间,为何会出现如此明显的转变?

一直以来,二级市场都知道盐湖提锂成本远低于矿石提锂,但是具体低到什么程度则需要数据来验证。

而据盐湖股份年报显示,公司2021年碳酸锂产品成本为5.44亿元,对应销量1.92万吨,相当于碳酸锂成本仅有2.83万元/吨。当期,公司碳酸锂70.03%的毛利率,也要高出同业公司20个百分点左右。

收入规模更大的氯化钾业务,去年毛利润率也达到68.51%,加上今年钾肥价格的明显上行,利润率仍将进一步抬升。

上述经营数据的确认,使得二级市场对公司产品涨价驱动盈利增长的逻辑,以及其低成本、高毛利的竞争优势得以确认。

加上,作为“季节性”业绩低点一季度超预期表现,机构研究员随之大幅上调盐湖股份盈利预期。

低成本、高弹性,逻辑获得验证

成本低一些,产品售价高一些,竞争优势就出来了。

“公司使用的卤水吸附法+膜法提锂工艺技术为公司自有技术,生产碳酸锂生产成本较同行具有相对优势。”盐湖股份年报指出。

只是,盐湖股份的成本优势,对比同业公司来讲过于突出。

与盐湖股份一样,藏格矿业(维权)主营产品也是氯化钾和碳酸锂,后者原料也来自钾肥生产后的老卤。

数据显示,2021年,藏格矿业碳酸锂营业成本为3.81亿元,当期销量为10960.21吨,以此折算每吨生产成本则在3.47万元/吨。

赣锋锂业,全球锂盐行业龙头,原料自给率相对较高,但是现阶段大部分原料来自于锂精矿,属于矿石提锂。若按照上述方法计算,公司锂盐综合成本(折碳酸锂当量)则接近4.8万元/吨。

与盐湖股份2.83万元/吨的成本相比,虽然看似相差不过2万元。

但是,要知道去年很多矿石提锂企业,有部分原料是来自2020年的低价库存,同时2021年国内锂盐市场均价也不过10万元出头,每吨成本低2万元已经十分可观。

再来看产品销售价格,对比同业公司,盐湖销售均价也更为接近市场均价。

21世纪资本研究院分别采用上海有色、安泰科数据统计显示,2021年,国内电池级碳酸锂市场均价为12.15万元/吨,工业级碳酸锂销售均价为11.61万元/吨。

反观盐湖股份,产品以工业级碳酸锂为主,去年销售均价达到9.4万元/吨,低于上述市场均价,但是高于同业公司。

另据赣锋锂业年报,公司锂系列产品(锂盐)上半年销售均价为7.23万元/吨,下半年销售均价为10.78万元/吨。

若采取“锂产品收入/销量”的方法进行估算,全年拉平后,赣锋锂业锂盐综合销售均价为9.18万元/吨,藏格矿业销售均价为8.63万元/吨,雅化集团为8.47万元/吨。

当然,不同产品结构会带来一定销售价格上的差异,比如2021年就是碳酸锂价格高于氢氧化锂,电池级高于工业级产品,其他变量则包括了企业调价节奏、长短单占比等。

以调价节奏为例,去年多数锂盐企业调价周期保持在一个月左右,如天齐锂业的碳酸锂产品价格随行就市,每个月定一次价,赣锋锂业的调价周期则为短单每月调一次价,长单每季度调一次价。

单边上涨行情中,一月调一次价的锂盐厂,其销售价格传导到企业盈利上会稍显滞后。

反观盐湖股份则不然。某下游锂电企业采购人士反馈,“盐湖去年调价频率较高,一般是月初、月中分别进行报价,整体调价与市场价变动十分紧密。”

综上,可以看出,盐湖股份锂盐业务相比于同业公司,具备明显的成本优势,加之产品销售端调价更贴近市场价格变动,整体利润空间更大。

上述特点反映到财报层面,就是盐湖股份碳酸锂超过70%的毛利率,高出同业公司50%毛利率20个百分点左右,暂时位于行业首位。

此前,市场各方对公司低成本、高利润弹性的逻辑,随之得到有效验证。

实际产量>名义产能,资源禀赋支撑扩产空间

盐湖股份有个特点,就是公司实际产量始终大于公司名义产能。

比如2020年,公司负责碳酸锂生产的子公司蓝科锂业,彼时名义产能为1万吨,但是实际产量达到了1.36万吨。

2021年也是如此。去年8月,蓝科锂业2万吨/年电池级碳酸锂项目完成建设,进入试生产阶段。

项目初期,上述2万吨产能与原有的1万吨产能融合生产。最终,2021年全年公司实现了2.27万吨的产量。

对此有接近盐湖股份的业内人士介绍称,虽然新增的2万吨产能为电池级产品,但是公司实际产出品仍然是工业级碳酸锂,“如果生产电池级产品,实际产量要较生产工业级碳酸锂打个八折左右,同时去年工业级与电池级产品价差并不算大。”

今年2月,盐湖股份在投资者关系平台上也曾公开表示,“目前蓝科锂业公司2万吨项目按日产量已达产,现阶段主要产品为工业级碳酸锂。”

此外,上述人士还介绍称,“冬天锂盐下降较为明显,日产量在60到80吨,最低到50多吨,气候转暖后,每天可以到100到120吨。”

可以预见的是,随着上述2万吨产能的不断释放,并继续生产工业级产品,2022年公司碳酸锂总产量大概率将超出3万吨。

于公司而言,这至少会带来1万吨的销售增量。

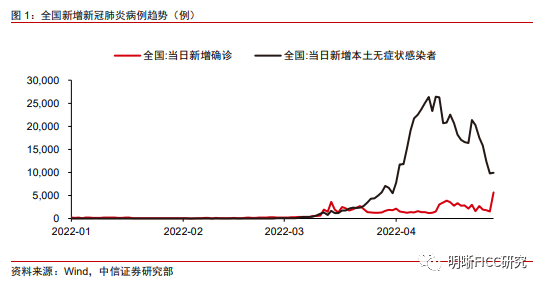

价格方面,今年4月以来,国内锂盐价格有所波动,氢氧化锂价格反超碳酸锂,后者经过短暂下跌后高位企稳。

百川盈孚数据显示,截至4月28日,国内工业级碳酸锂市场均价为45.25万元/吨,4月上旬高点则为49.75万元/吨,年初至今均价为41.94万元/吨。

锂盐厂实际销售价格达不到这么高。不过,即便打个八折,3万吨工业级碳酸对应收入规模也可以达到100亿元。

至于这百亿收入会产生多少利润,可以通过上述公司成本水平,作出大致推算。

还需要指出的是,盐湖股份的资源禀赋并不局限于低成本,其充足的原料来源也为接下来的扩产提供了有利支撑。

公开资料显示,盐湖股份钾肥装置生产中每年排放老卤量约有2亿立方米,蓝科锂业生产1吨工业级碳酸锂,需消耗约2000立方米卤水。

照此计算,上述老卤理论上可以支撑10万吨工业级碳酸锂的产能。

在经过上述2万吨项目扩产后,盐湖股份目前尚在推进与比亚迪合建的3万吨碳酸锂项目,该项目正在进行中试。

未来投产后,公司将拥有合计6万吨碳酸锂产能,只是上述3万吨产能的释放可能要等上一段时间。

对此盐湖方面4月28日给出的回应称,“若相关中试实验经论证可用于工业化生产且相关工艺指标优于蓝科锂业现有技术,则在履行相关决策程序后进入项目前期手续办理阶段及筹备工作,预计项目建设周期为18个月。”

需要指出的是,比亚迪近两年因新能源汽车产量迅速增加,不断通过投资入股等方式加码上游锂资源,自身对原料的需求十分迫切,其本身也存在尽快推动合建产能释放的诉求。

不过,21世纪资本研究院认为,考虑到合建的因素,当上述产能释放时双方价格协商的空间较大,销售给比亚迪部分的锂盐,可能会参考市场价的基础上给予一定折扣。

“基本盘”景气度提升,卖方盈利预期值暴增

虽然锂盐业务会成为带动业绩增长的关键,但是盐湖股份钾肥“基本盘”的稳定和景气度的上升,同样不可忽视。

2021年,公司氯化钾产品收入占比仍然超过73%,并为上市公司带来了74.06亿元的毛利,利润占比达到84%。

而就今年的行业变动情况来看,国内钾肥受到海外市场供需关系带动,国内价格也出现明显上涨。

百川盈孚数据显示,2021年5月,国内氯化钾价格不足2400元/吨,同年7月上调至3200元以上。

今年一季度,上涨开始加速。1月初,国内氯化钾价格为3475元/吨,至4月28日已达4680元/吨,每吨累计上涨1205元。

作为国内钾肥绝对龙头,盐湖股份国内产能占比超过60%。

钾肥上涨前期,公司方面承担了一定国内保供的任务,所以前期公司实际销售价格要明显低于市场价格。

不过,百川盈孚4月27日指出,近期钾肥市场传来利好消息,盐湖集团保供任务完成,5月报价计划上调480元/吨,基准产品60%晶粉出厂价3980元/吨,到站价4380元/吨,承兑加50元。

前期,国产市场成交价格基本在4600-4700元/吨,盐湖集团5月价格上调将对市场形成一定信心支撑,同时国产现货供应有限,市场成交价格仍有上行趋势,目前市场贸易商高端到站报价已有上调至4900-5000元/吨左右。

考虑到公司成本端相对稳定,以及近期产品价格上涨部分将多数转化为公司利润。

所以,在2021年68%毛利率的基础上,今年公司氯化钾产品利润率预计将出现大幅提升,进而带动整体收入、利润规模的进一步增长。

只是,基于上述公司钾肥、锂盐的产量和利润空间,虽然可以确定公司全年经营趋势向好,但是预估全年盈利难度不小,这需要确定的财务数据作为参考。

4月26日,盐湖发布一季报,当期公司营收76.17亿元,净利润34.8亿元,同比增长152.5%和343.33%,利润增速大于收入增速。

于卖方机构而言,这相当于提供了一个业绩预估的指引。定期报告发布后,各家卖方机构亦大幅上调盐湖股份全年盈利预期。

据不完全统计,4月26日至今,8家券商对公司2022年的利润预期值,从129亿元到164亿元不等。而4月以前,没有一家预期值超过百亿,多数预期值在60亿-80亿元区间。

若将公司一季度净利润年化计算,全年利润预期值在139亿元左右。以此作为基础参考值,并考虑到全年行业供需、钾肥和锂盐走势预期、产能释放情况等因素进行微调。

另外一个预测思路是,结合公司产能、产量、销售价格和利润率情况,对全年利润进行预估,不过由于上述因子很多本身都是变量,十分考验卖方研究员手艺。

至于各家机构所给出的具体预期值,见仁见智,接下来还会不断调整,更多还是作为企业盈利趋势的参考。

(作者:董鹏 编辑:巫燕玲)

反弹行情下的专属投资礼包!投资VIP权益、188元现金红包,100%中奖>>