来源:投资作业本

余梦莹 王丽

核心观点:

1.成长性是市场最追逐、最愿意给出溢价的点,第一来自新兴的、需求没被满足的领域(如AI、新能源),第二来自传统领域企业进行格局优化和竞争力的提升,持续取得稳定的市场份额。

2.中国企业已经开始积极参与全球化。这两年确实发生了一些逆全球化过程,但分工协作是成本最低、效率最高的途径,中国企业在现行资源禀赋条件下一定会通过现有的比较优势获得非常强的竞争力。

3.本轮疫情和国际地缘政治的短期影响一定存在,但从中长期的角度看,使我们更具竞争力的东西是更深层次的(比如人口结构或受教育的程度),这种调整最终会回归正常。

4.企业的盈利状况和大家愿意给它的估值在很大程度上决定了股票市场带来的整体回报,在绝大多数时间段里,估值带来的波动远远大于企业盈利带来的波动。

5.估值上的波动不完全是好的;投资者需要既能够认识到企业的前景,又能够认识到映射到资本市场上给予合理估值的能力是什么,才能获得比较稳定的超额收益。

6.市场和经济其实也在进化、在变化,从长期的角度来看,资本市场还是能根据企业最终产生的现金流或盈利能力给大家带来收益率,所以大概率能够获得超越其他大类资产的回报。

4月29日,兴证全球基金副总经理谢治宇在一场直播中分析了资本市场的运作逻辑及中国企业面临的形势和挑战,作出了上述判断和分享。

以下是投资作业本整理的精华内容,分享给大家:

疫情给经济和市场带来的调整是短期的,终将回归正常

问:请问您如何看待本轮疫情以及国际地缘政治等等对于中国资本市场的中长期的影响?我们是否应该对未来有比较强的信心?

谢治宇:股票市场从某种层面上来讲是现实世界的一种映射,现实世界的企业最终的盈利情况和现金流的状况构成了股票市场的基石。

所以这个问题本质上是:从中长期的角度来看,不管是疫情也好、地缘政治也罢,对企业、消费者的习惯或者产业格局会不会产生重大的影响?

我觉得短期的影响是一定存在的。

比如我们现在越来越习惯于通过视频的方式交流,这个就是典型的疫情造成的影响。

比如我们以前一直说精细化经营,严格执行精细化经营的理念,要控制库存,讲究流通速度和转换效率,但这些事情在现有的环境下确实会遇到挑战,比如说现在的物流状况无法及时支撑企业的生产。

在某种程度上,这些事情对企业未来的经营和思路都会造成一定影响。

但是如果把周期再拉长,我相信企业一定能适应这个环境而做出相应的改变,最终一定会在盈利能力和竞争力等方面取得新的平衡。

从中长期的角度来讲,这些使我们更具竞争力的东西一定是更深层次的,例如人口结构或者受教育的程度,而不会被短期的情况所改变。

所以如果再拉长去看的话,疫情是会给经济和市场带来调整,但这种调整一定不是根本的,将来一定会回归正常,而且我们都能用一种新的调整式的方式去解决的问题。

“估值+盈利”决定股票市场,估值影响更大

问:A股或者包括港股的整个市场,长期来看可以给投资者提供怎样的回报水平?

谢治宇:这个问题其实特别好玩,你越思考越会发现它是一个多层次的问题。为什么这么说?我们简单来看。

如果把股票市场简化来看,一共只有两个因素可以决定它:一个是企业的盈利状况,一个是大家愿意给它的估值。这两个因素可以在绝大多数层面上决定股票市场给大家的整体回报,这是一个非常简单的看法。

但是如果我们仔细去考虑这个问题,就会发现在绝大多数的时间段里面,估值带来的波动要远远大于企业盈利带来的波动。估值带来的波动可能在很大程度上来自大家的预测,而预测的不确定性是非常高的。

如何定义“长期”,不只10年,甚至20、30年

所以要回答这个问题,我们需要定义一个准确的点:多长时间是“长期”。

一开始我觉得在我们公募行业来看,10年的维度应该算一个很长期的视角。但后来想一想,其实从投资的角度来看,10年并不能非常明确地说足够长期。国外的成熟市场怎么定义?一个基金经理可以拿出业绩的时间段可能有20年、30年甚至更长。

定义长期是回答这个问题的第一部分。随着时间的拉长,从理论的角度来讲,市场给予大家的回报应该是企业最终成长和现金流带来的回报,但事实上要取得这样的回报难度非常大。

估值大幅波动带来整体收益率波动

正如我刚才所说,市场在估值上给大家带来的波动一定会大大超过企业带来的波动,而估值上的波动不完全是好的。

一方面,就像过去两年的市场,我们享受的就是估值向上的红利,大家会发现企业增长了,愿意给更慷慨的估值,然后净值涨得更快。

但是一旦市场反过来的时候,大家就会发现估值收缩带来的冲击也是非常大的。所以它的整个取得回报的能力也会迅速地在这两个周期里面大量切换。

在前两年,大家可能觉得拿出一个年化二十几的收益率似乎不是什么大问题;如果我们把今年年初4个月的收益加上去,会突然发现有个10左右的收益被拉长了,可能也是一个相当不错的收益。所以我们要认识到估值大幅波动会给整体收益率带来波动。

获取长期超额收益有两大难

从长期的角度来看,这件事情不见得每个基金经理或者投资人都能把握住。

这需要对行业和市场有充分的认知,

既能够认识到企业的前景,又能够认识到映射到资本市场上给予合理估值的能力是什么,同时还要长期保持在相对稳定的状态

,才能够长时间保证这种认识和映射的稳定性。

所以在真实的世界里面要获得一个长期超额的收益,难度是非常大的。

同时第二个层面,市场和经济其实也在进化、在变化,我们的结构、状态等事情都在慢慢地变化。

所以,要维持一个超越市场的超额收益有难度。随着时间发展,这些东西一定是慢慢拉长。

但从另一头来讲,我们要相信统计的规律以及社会发展的规律。

从长期的角度,资本市场还是能根据企业最终产生的现金流或盈利能力给大家带来收益率,所以大概率能够获得超越其他大类资产的回报。我觉得应该从这两个角度来考虑这个问题。

中国企业会取得全球化的最终胜利

问:在当前的时点上,您如何看待中国企业在全球的竞争优势和我们所面临的挑战?

谢治宇:这个问题我想从两个方面来回答。

第一,从资本市场的角度来看,成长性一直是市场最追逐也最愿意给出溢价的点。只有投资具有长期成长潜力和持续增长动力的企业,才能为投资者带来相对最好的回报。

这些成长领域非常容易出自一些新兴的、需求没有被满足的领域。比如AI、新能源等领域,由于需求还没有被满足,它完全可以享受一个从无到有的过程。所以在这些领域里容易产生成长性的投资机会,这是第一个部分。

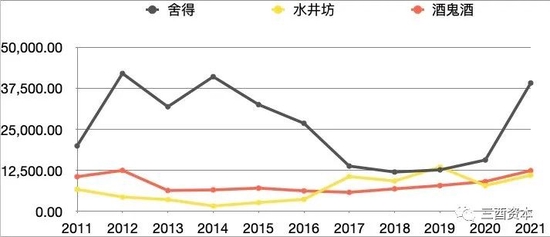

第二部分来自一些传统的领域,通过格局的优化和竞争力的提升,这些企业持续取得稳定的市场份额,业绩获得长期而稳定的增长,这种成长性也是市场在长期会追逐和给出溢价的部分。

这些东西都是我们之前所说的,“历史上还从来没有发生过,但将来一定会发生”。

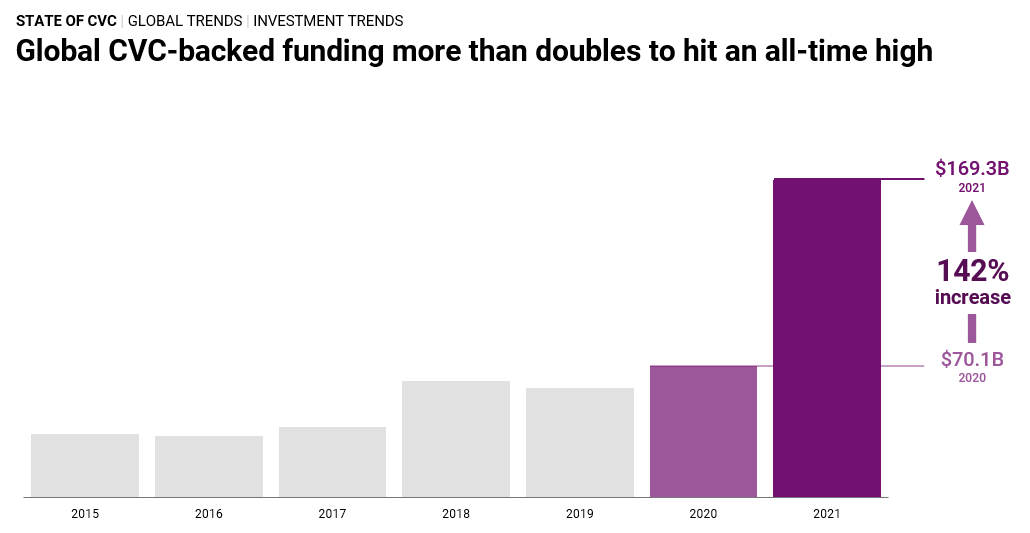

第二点讲全球化。我认为从现在来看,我们国内的企业不管从人才、研发、管理、渠道、面对的市场等角度来讲,都处在一个可以开始全球化,甚至已经积极参与进去、取得了很强力量的阶段。

但是这两年我们也发现,不管是政治因素也好、其他因素和疫情因素也罢,确实发生了一些逆全球化的过程。

如果用更长远的眼光去看,把目光放到5年、10年,我相信从整个社会的角度来讲,大家一定会沿着成本最低、效率最高的途径发展。这个途径一定就是分工协作的途径,一定是比较优势的途径。

所以我相信,中国企业在现行资源禀赋的基础和条件下,最终一定会通过现有的比较优势取得全球化的最后胜利,一定会发展成在全球范围内都有非常强竞争力的企业。

反弹行情下的专属投资礼包!投资VIP权益、188元现金红包,100%中奖>>