业绩强悍增长,券商齐声看涨,迎头一个跌停,市值蒸发400亿:迪阿股份为何成了新型“韭菜收割机”?

来源:市值风云

公司二级市场表现,一方面和市场定价有关,另一方面和公司未来的业绩预期有关。

作者"罗兰

编辑 |小白

最近中国知名的本土珠宝钻戒品牌——DR钻戒的母公司迪阿股份(301177.SZ)引起了市场的争论,争论焦点集中是:为什么迪阿股份拥有如此扎实的基本面,但是其股价却一路下泄。

这不,公司4月21日晚上公布年报,业绩又很强悍,结果第二天的交易日,迪阿股份直接收获一个20cm的跌停。最近三个交易日更是连创新低,你说神奇不神奇?

上市即巅峰,四个月市值蒸发400多亿

迪阿股份于2021年12月15日挂牌深交所的创业板,保荐人是中信建投证券,IPO的发行价是116.88元/股。

市值风云APP显示,迪阿股份上市首日直接大涨40%以上,之后股价一泻千里,一路下探。股价从最高的每股180元,跌到了现在的每股50元左右。4个月的时间,公司市值直接蒸发了400多亿元。又一个上市即巅峰的典型。

不过,别看公司股价跌了这么多,迪阿股份现在的总市值依然有200多亿元,市值规模依然不小。

(来源:市值风云APP)

亮眼的业绩与暴跌的股价为何背道而驰?

如果是一个基本面很差公司,股价有这种走势那也很正常。关键是,从财务数据看,迪阿股份不仅不差,反而还非常强悍。这就令人匪夷所思了。

关于迪阿股份这家公司,风云君之前就写过一篇深度重磅研报——《罕见!超募34亿!“男士一生仅能购买一枚钻戒”的迪阿股份上市:钱多没处花,一边巨额给自己分红,一边十几亿买理财,一边上市圈钱》,可以在市值风云APP查看。

(来源:市值风云APP)

迪阿股份是一家专门做钻戒的品牌商,其中DR品牌是公司的核心品牌。在商业模式方面,迪阿股份采取的是定制化销售策略。公司不需要进行大规模的存货储备。而且存货也大多为样品,金额不大,库存风险非常低。

另外,钻戒的生产、加工环节基本都是外包的,迪阿股份只负责品牌运营和销售环节。具体的销售渠道是线下的直营门店。

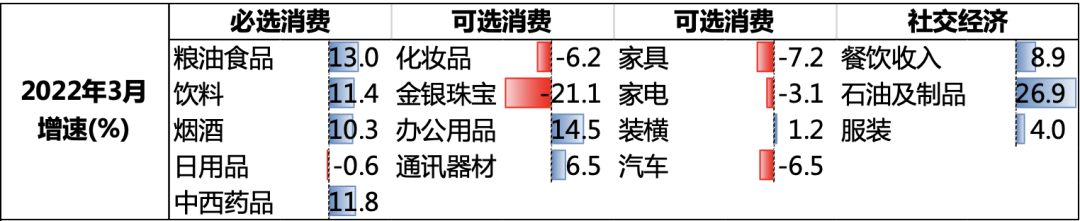

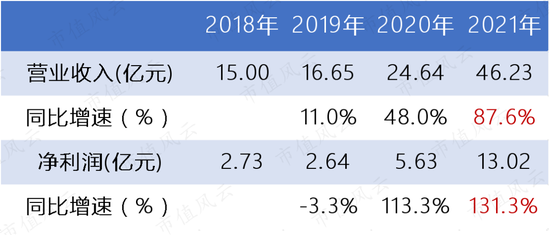

近日,迪阿股份公布了最新的2021年年报,业绩表现依旧很牛。2018-2021年,迪阿股份的毛利率基本维持在70%的高位。

(来源:Choice数据)

根据风云君之前的分析,DR钻戒的原材料成本和委托加工成本是比较低的。一枚钻戒的平均营业成本不高,但是门店零售价可以卖到几万,甚至几十万元。所以,毛利率这么高,一点也不奇怪。

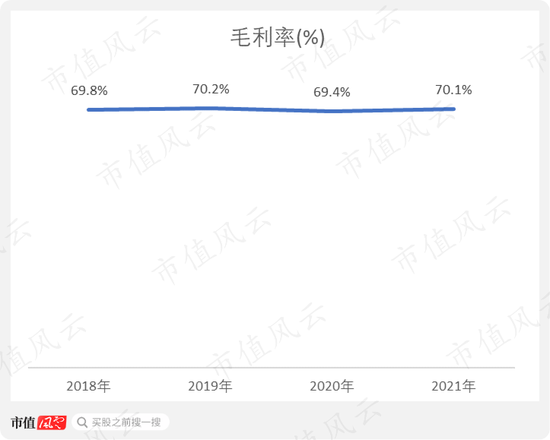

公司净利率也从2018的18.2%提升至2021年的28.2%。

(来源:Choice数据)

迪阿股份无需大量存货,没有自己的生产工厂,也不需要大笔的资本性支出。再加上产品本身较高的毛利率和不错的净利率。以上种种,造就了公司极为优秀的股东回报率。

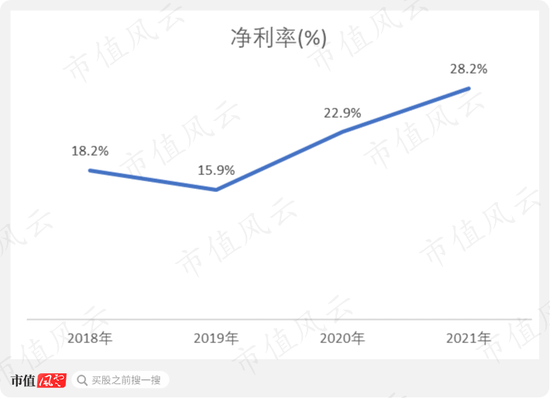

2021年,迪阿股份的扣非ROE达到31.3%,公司刚刚上市融资,ROE自然是会下降的。上市之前,公司的扣非ROE可以达到60%以上。

(来源:Choice数据)

要按巴菲特的说法,ROE能够常年维持在20%以上,基本可以算是好公司了。而迪阿股份的ROE竟然可以达到60%!

公司的钻戒不仅是定制化销售,而且还要求客户提前支付定金,且定金不低于订单总额的30%。公司的毛利率本来就高,预收款项也比较多。所以,公司的现金流也非常充沛。

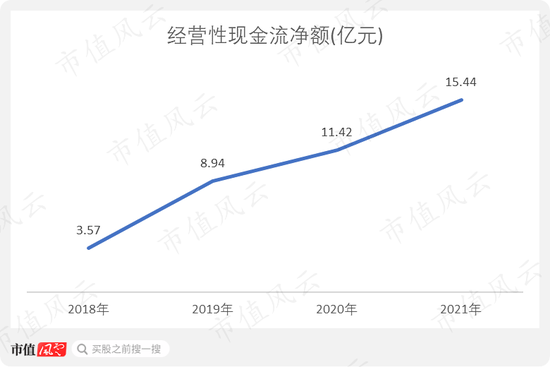

公司经营性现金流净额从2018年的3.57亿元,一路猛涨至2021年的15.44亿元。年均复合增长率高达62%。2021年的经营性现金流净额同比增长35%。

(来源:Choice数据)

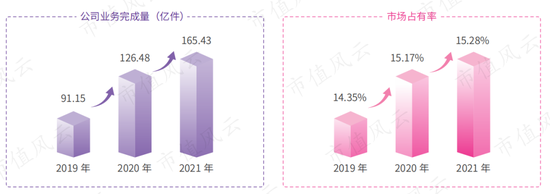

业绩增速方面,2021年营业收入和净利润分别为46.23和13.02亿元,分别同比增长87.6%和131.3%。这个业绩增速的确很高。

(来源:Choice数据)

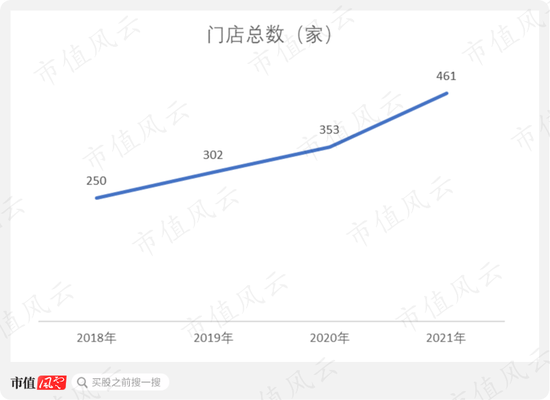

另外,公司的门店总数也从2018年的250家持续增加至461家。

(来源:迪阿股份招股书和2021年年报)

变身“韭菜收割机”,券商们还一个劲地看好

2021年报是在4月21日晚上公布出来的,结果第二天的交易日,迪阿股份直接收获一个20cm的跌停。最近两个交易日也是连创新低。

2021年的业绩明明是创新高的,但是股价反而创上市以来的新低,而且已经比发行价低了近50%,迪阿股份彻底成了“韭菜收割机”。

(来源:市值风云APP)

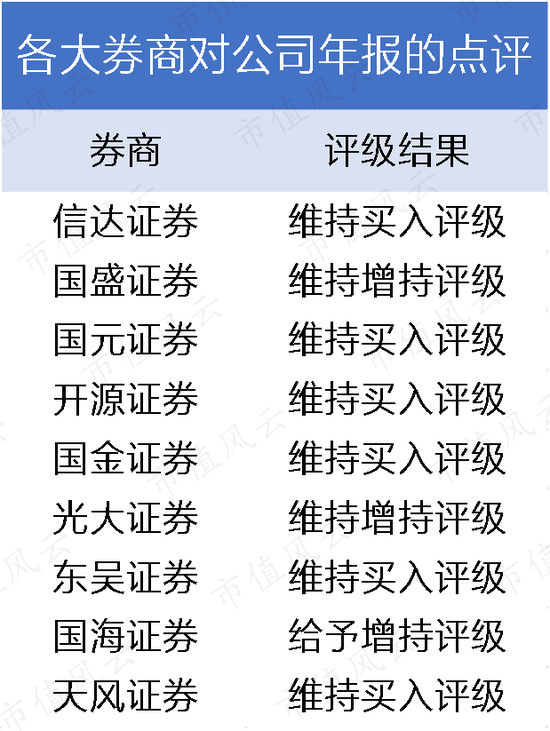

公司年报披露的同时,各大券商开始纷纷搞业绩点评。

下图是风云君整理出来的各个券商对迪阿股份的评级结果。这些评级研报都是在年报出来之后,才发表的。券商们的结论是惊人的一致,那就是看好。

目前,风云君还没有发现一家券商,是公开不看好迪阿股份的。

(来源:风云君整理)

扎实的基本面,换来的却是极为糟糕的市场表现。两者之间出现奇怪的背离,让人不得不有猜疑。

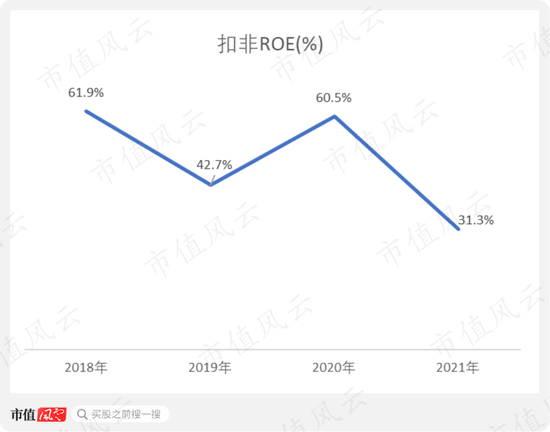

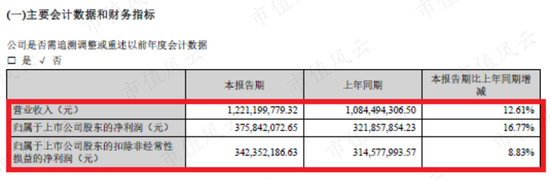

不过值得注意的是,在年报披露的同时,迪阿股份也披露了2022年一季度财报。该财报显示,公司2022年一季度的营业收入和归母净利润分别为12.21和3.76亿元,同比增速分别只有12.6%和16.8%。

(来源:迪阿股份2021年年报)

投资投的是未来,投的是预期。去年同比增速都超过100%了,今年一季度同比增速直接跌到10%左右。难怪市场会把公司股价直接摁到跌停。

那么,公司业绩增速大幅较低,原因何在?风云君倒是认为可能和疫情有关。

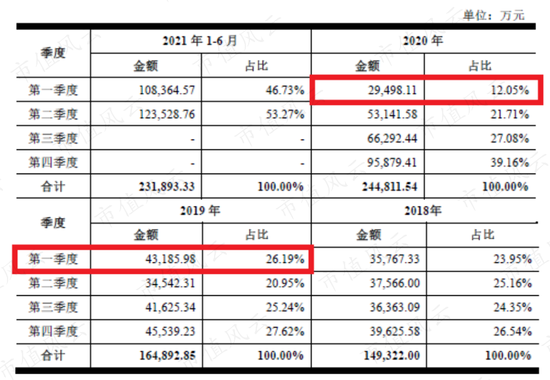

2020年一季度是新冠疫情爆发的初始阶段,也是最严重的阶段。根据公司的招股书,2019年一季度(也就是疫情之前),公司主营业务收入为4.32亿元。到了2020年一季度,主营业务收入直接跌到2.95亿元。同比大减30%以上。

(来源:迪阿股份招股说明书)

2020年疫情最严重的时候,公司一季度收入直接减少了三分之一。考虑到今年的防疫政策,公司2022年一季度收入增速大幅放缓,也完全说得通,合乎逻辑。而且不要忘了,公司大部分收入都是来自线下门店,业绩容易受到疫情的影响。

疫情、产品复购率、婚恋市场趋势

迪阿股份拥有较高的ROE和毛利率,现金流也十分充沛。从各个角度看,公司的这门生意确实是一门很赚钱的生意。但是正如风云君之前所讲,投资嘛,投的是未来。过去很重要,未来的预期也很重要。

除了疫情这个不确定因素,迪阿股份目前还面临着两大风险,这两大风险直接影响着公司业绩的可持续性。

第一个风险是公司的营销策略。公司卖的不是一般的钻戒,而是求婚钻戒。人一辈子求婚、结婚的次数,毕竟是有限的。因此,结婚用的戒指,其复购率往往是很低的。

而迪阿股份不仅不提高产品的复购率,反而搞了一个“男士一生仅能购买一枚钻戒”的规定。即强行要求同一个客户,只能在公司这里购买一枚求婚钻戒。

公司这个操作,相当于主动限制了客户的复购需求,主动限制了自己的市场空间。

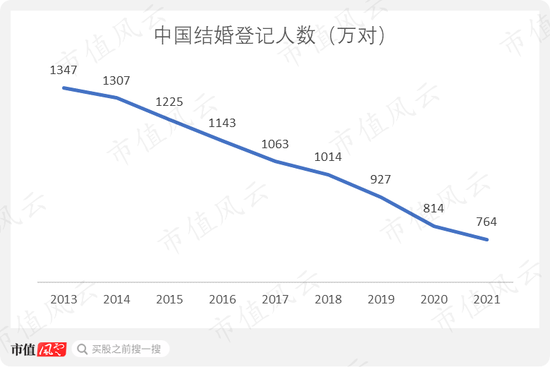

第二个风险是中国的婚恋行情。既然是卖求婚钻戒,那么公司业绩自然与中国的婚恋行情、婚庆市场密切相关。

中国民政部的数据显示,中国结婚登记人数从2013年的1347万对一路下滑至2021年的764万对。

(来源:中国民政部)

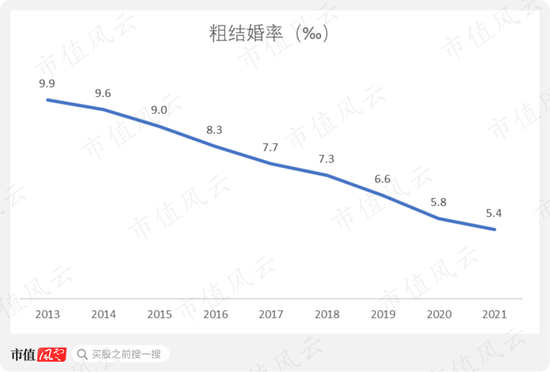

与此同时,中国的粗结婚率从2013年的9.9‰直线下降至2021年的5.4‰。

(来源:中国民政部)

这个趋势对包括迪阿股份在内的所有面向婚庆市场的公司,都是个大问题。

现在回过头来看,迪阿股份极差的二级市场表现,一方面可能和市场定价有关,另一方面也和公司未来的业绩预期有关。

反弹行情下的专属投资礼包!投资VIP权益、188元现金红包,100%中奖>>