基金一季报披露日前落下帷幕。在市场低迷背景下,一季度公募基金权益类资产市值整体出现缩水,九成权益类基金一季度收益告负,部分基金产品持仓进行了一定调整,龙头公司、热门赛道持股集中度出现下降,大金融、医药和稳增长行业仓位有所增加。展望后市,基金经理态度普遍较为积极,不少基金经理在一季报中坦言,经济增长将强于市场预期,不少行业估值也处于历史低位,看好权益市场未来走势。

股票资产规模整体收缩

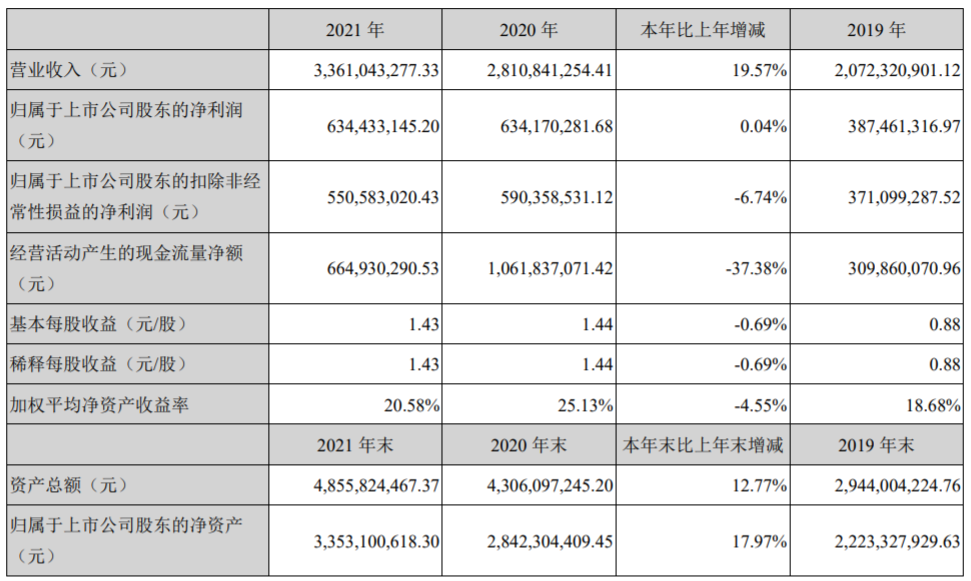

Wind数据显示,截至24日记者发稿,已有易方达、富国、景顺长城、兴全、广发、诺安等多家基金公司旗下的3700余只(A/C类合并计算,下同)权益类产品发布一季报。在市场下跌背景下,公募基金整体规模有所收缩。具体来看,公募基金股票类资产总市值从去年四季度的7.03万亿元下降至6.04万亿元,其中持仓A股资产总市值从去年四季度的6.44万亿元下降至5.51万亿元。

行业方面,主动权益类基金整体增持了周期、金融地产和医药行业,减持了消费和科技成长行业。据兴业证券统计,2022年一季度,主动偏股型基金对科技成长、消费、周期、医药和金融地产的配置比例分别为39.60%、22.10%、17.70%、12.46%和8.15%,较上一个季度的变化分别为-2.31%、-1.18%、1.59%、0.80%和1.10%。

“主动偏股型基金股票仓位由上季度的86.9%下降至85.6%,仍高于2021年前三季度的水平,其中A股仓位由80.0%降至79.0%。”对于基金一季度持仓,中金公司分析称,其结构配置呈现五大特征:龙头公司的持股集中度持续下降。主板、科创板重仓仓位略升,创业板略减仓。加仓银行、医药和稳增长,减仓部分制造成长和消费板块。热门赛道持股集中度小幅下降,创新药、光伏风电和半导体有所加仓。专精特新主题仓位略升,数字经济明显下降。

在个股方面,Wind数据显示,一季度末持有宁德时代的基金数为1914只,位列个股首位。基金持有宁德时代的持股总量为2.86亿股,持股总市值达到1467亿元。而一季度末持有贵州茅台的基金数则为1788只,位列第二。基金持有贵州茅台持股总量为9378.52万股,持股总市值为1612亿元。除此之外,持有招商银行、隆基股份、药明康德、东方财富的基金数量也达到了700只以上。

值得注意的是,部分明星基金经理对旗下产品持仓进行了一定调整。例如,张坤管理的易方达蓝筹精选混合持仓中,平安银行退出前十大持仓,而美团-W则新进入前十大。另外,张坤小幅减持了贵州茅台、洋河股份,但是又加仓了五粮液和泸州老窖。葛兰管理的中欧医疗健康持仓中,九洲药业退出前十大,智飞生物新进前十大。不过在她旗下中欧医疗创新股票的前十大重仓股中,九洲药业的持股数并未变化。此外,在该基金上,葛兰一季度还加仓了药明康德、爱尔眼科、通策医疗、泰格医药等多只个股。谢治宇管理的兴全合润持仓中,万华化学、海康威视退出前十大,三七互娱、梅花生物则新进前十大。广发基金刘格菘一季度的配置方向则以光伏、动力电池、化工新材料、芯片等制造业个股为主。而朱少醒管理的富国天惠则在一季度继续增加了7只个股的持仓数量,包括连续第五个季度增持的贵州茅台、连续第三个季度增持的宁德时代、连续第六个季度增持的五粮液、立讯精密、迈瑞医疗。

中金公司认为,结合最新的公募基金持仓,机构整体仓位在一季度并未发生较大变化,部分热门赛道仓位仍然不低,仍需关注市场调整带来的资金负反馈影响,而低估值的传统行业仓位有所提升但整体仍处于低配状态,并未明显出现交易拥挤的现象。

基金经理集体看多后市

从收益情况来看,公募基金的一季度表现欠佳,权益类产品回撤较为明显。据Wind数据统计,截至一季度末,1850只偏股混合型基金中,共有1790只年内收益为负;502只股票型基金中,共有487只年内收益为负;1519只灵活配置型基金中,共有1476只年内收益为负。上述三类产品一季度收益为负的比例均超过了90%。

不过,基金经理们对于后市态度依然积极。从利空预期的结束到较低水平的估值,不少基金经理在一季报中纷纷“喊话”,表达对市场未来发展的信心。

“如果我们把眼光放到更长的时间维度,再对市场过度悲观已经没有意义。当下已经是权益投资者应该承受波动、有技巧地承担风险的时候。”富国基金经理朱少醒表示,有利的方面是核心资产中,相当部分优质标的前期股价有较大幅度的回撤,估值吸引力显著上升。

广发基金经理刘格菘也认为,随着一季度金融委会议的召开,市场出现了明显的底部特征。从中长期的角度看,对未来的资本市场并不悲观。一季度的市场下跌是多重利空因素叠加下的反应,充分反映了大部分的利空预期。从产业发展以及中长期投资的角度思考,当前A股市场具备投资价值的行业非常多,希望基金投资人能够保持耐心。

景顺长城基金经理刘彦春则表示,尽管短、中、长期的困扰因素仍然很多,但现阶段的估值水平很可能较大程度反映了这些潜在风险。只要企业的能力没有改变,外部环境变化只是阶段性扰动,对公司的合理定价影响不大。比较全球优秀公司的成长性、盈利能力、估值水平,现阶段国内很多优质上市公司已经极具吸引力。随着外部环境回归常态,股票定价也终将回升至合理水平。

银华基金经理李晓星则判断,从短期来看,整体A股和一些优质标的的估值处于历史均值甚至是偏低的位置,股债性价比处于均值以下,处于负一倍标准差的位置,从历史的角度上来看,已经处于比较有吸引力的阶段。其判断只要后面公司基本面的每股收益不出现大幅下修的情况,市场估值后面就没有太多继续下跌的空间。市场的估值收缩已经接近尾声。

对于医药行业,中欧基金经理葛兰认为,随着海外临床的逐步推进,预计我国创新产品也将在海外逐步进入收获期。与此同时,国内的创新药服务企业也逐步形成了有全球竞争力的产业集群,在部分细分领域达到了全球领先的水平,此外,我们认为相关服务商的竞争力更多的体现在平台的技术和管理能力,龙头企业的市占率大概率仍将持续提升,保持其较高的景气度。

在消费领域,汇添富基金经理胡昕炜则表示,持续看好中国消费行业的投资机会。在他看来,2022年第一季度,中国消费表现整体稳健。其中1、2月,得益于较好的疫情控制,国内消费复苏明显,3月中下旬开始,伴随着疫情在多地的蔓延,预计国内消费受到的短期影响较大。但短期因素不影响中国消费行业持续稳健增长的潜力,更不影响消费持续升级的大趋势。