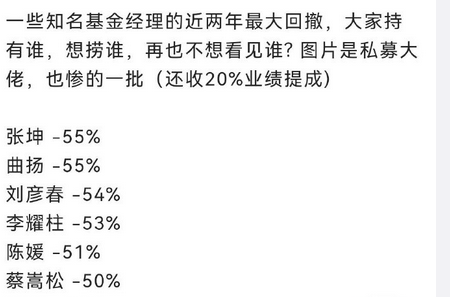

从业绩一路飙升到巨幅回撤,量化私募这一年多以来并不好过。

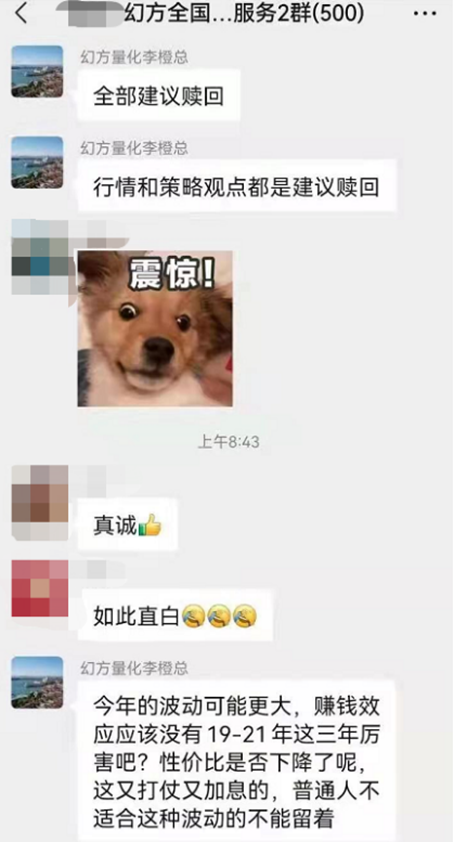

“全部建议赎回,行情和策略观点都是建议赎回”,3月初,一则幻方量化市场负责人的微信聊天记录在社交圈疯传,也将幻方量化推上风口浪尖。

(来源:微信)

(来源:微信)聊天记录显示,幻方量化负责人提到,2022年市场波动可能更大,赚钱效应或没有过去三年好,不适应这种波动的普通投资者不建议留着产品。

此后,媒体证实聊天记录属实,但幻方量化表示,建议是从对难以承受波动的投资人负责任的角度出发,对波动率高度敏感的投资者考虑清楚自己的投资。

不过,作为规模曾一度达到千亿级别的量化私募,幻方量化在近一年多来常处于风口浪尖。2021年前三个季度的辉煌战绩,和2021年年末以来的大幅回撤、公开道歉、劝告赎回等等信息层出不穷。

幻方量化到底凭借什么立足于行业前沿?未来业绩又是否有足够的支撑?

量化私募赚的什么钱?

量化私募是什么?它到底赚的什么钱?幻方量化给出的答案是:用科学理解金融市场,对金融资产进行定价和投资。

(来源:幻方量化路演)

(来源:幻方量化路演)与量化投资对应的,是主动投资。两者最关键的区别是:量化投资的投资过程是由机器对大量数据进行测算得出,主动投资的投资过程是由基金经理的判断得出。

对于量化投资而言,足够的数据、适宜的策略和优越的技术,才是投资成功的关键。

优势很明显,毕竟再优秀的投资经理也只是人,很难避免非理性情绪,思维速度也难以和人工智能抗衡。而量化投资则极大的利用了计算机科学的发展成果,通过处理大量数据信息,从而做出各种尝试和筛选,挖掘个股机会;同时机器还能快速把握住稍纵即逝的交易机会,积小胜为大胜。

劣势也很明显,市场本来就是一个充斥着各类非理性情绪的地方,尤其在A股市场这样一个尚处在发展中的市场。行业数据的量不足、质不佳,我国的法律也并不利于私募量化的发展,所以在2017年之前国内量化基金的发展一直比较缓慢。

那么量化投资是如何赚钱的呢?

其实要说起来也很简单,目前的量化投资赚的便是之前技术派投资者赚到的那一部分。资深股民应该都有所体会,前些年很多股民都会进行技术分析来炒股。

技术分析利用各种价格曲线和各种指标来做出投资决策,核心思想便是利用历史信息来判断未来走势。而在“以史为鉴可知未来”这一领域,准确、快速的程序有着先天的优势,所以这两年随着量化投资日渐兴起,技术派的投资者也越来越难盈利。

但是自2017年以来,随着国内市场成熟度不断提高,二级市场资金量越来越多,量化策略更受成熟投资人欢迎,私募量化基金规模迅速扩张,让市场的博弈越加充分。

据证券日报在2022年3月28日的《近5年量化私募基金发行达2.7万只,赛道拥挤部分产品选择降频交易》统计数据可知,2017年至2019年国内私募量化基金发行大约在每年两三千只,而2020年合计发行6261只,2021年首次突破万只关口,发行10430只。2022以来,截至3月28日合计发行856只。

在量化私募行业,有很多大家普遍认可的因子和策略,相对同质化的策略之下,规模的扩张让仅凭技术面博弈的量化私募赚钱难度飙升。

此时机器学习的发展又为量化投资递上了新的武器,头部私募逐渐开始尝试基于基本面的量化投资。

幻方量化遭遇滑铁卢

作为头部顶流的量化私募,幻方量化又到底实力几何?

幻方量化有两家公司,分别是幻方量化(浙江九章资产管理有限公司)和宁波幻方量化(宁波幻方量化投资管理合伙企业(有限合伙)),均是在基金业协会备案的证券类私募机构。

目前两家幻方量化均在杭州同一地址办公,实际控制人均为梁文锋,徐进也直接或间接持有以上两家私募股份。所以实际上可以看作是一家公司。

量化投资在计算机计算能力、投资团队和投资策略等方面都表现出了极佳的优势。

计算能力方面,幻方AI自主建设了“萤火”系列AI超级计算机。据幻方量化官微发布,2019年的“萤火1号”投入了2亿元,提供科研级基础算力,加速复杂神经网络研究。而2021年建设的“萤火2号”投入10亿元,其AI算力为“萤火一号”的18倍。

投资团队方面,官网描述:“幻方量化的策略和开发团队由奥林匹克数学、物理、信息学金银牌得主,ACM 金牌得主,AI领域大牛和领军人物,拓扑学/统计学/运筹学/控制论各学科博士等组成。以跨学科合作的方式解决在深度学习、大数据建模、并行计算、基本面量化等方向上的诸多挑战。”

投资策略方面,幻方量化合伙人徐进曾表示过,幻方的超额收益来源于多策略、多周期的叠加,其中包括技术面选股、基本面选股、长周期择时、中短期择时和执行优化。多策略、多周期的实现依托于强大的IT系统和人工智能技术的优化。

简而言之,就是既包含了技术面,又包含了基本面。

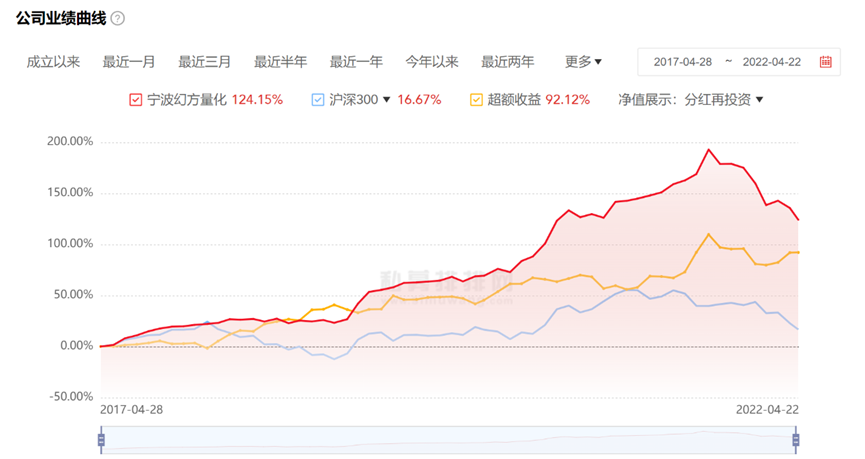

从近5年来看,幻方量化的业绩也着实不错,5年收益124.15%,基本一直跑赢沪深300。在2019年初到2021年8月,超额收益积累得日渐丰厚。

(幻方量化近5年业绩曲线 数据来源:私募排排网 截至2022年4月22日)

(幻方量化近5年业绩曲线 数据来源:私募排排网 截至2022年4月22日)这也让投资者对幻方量化的产品产生了极大热情,早在2019年8月,幻方量化管理规模就突破了百亿元。此后,不到2年时间暴涨十倍,在2021年年中突破千亿。

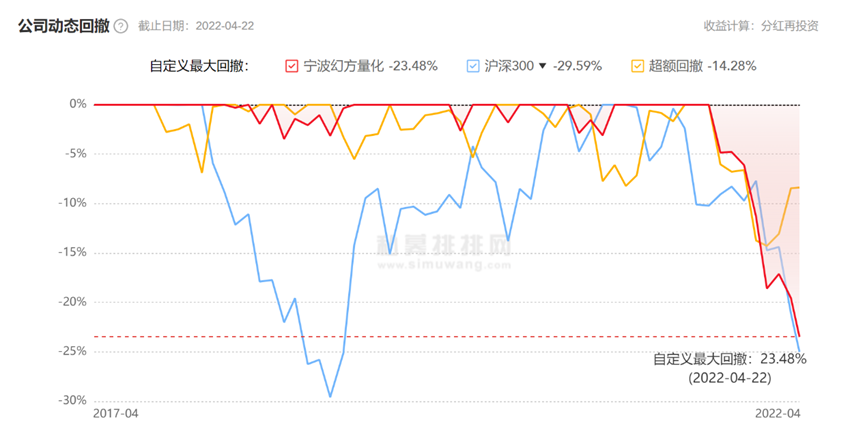

但是好景不长,2021年9月开始,幻方量化的业绩便急转直下,至2022年4月,公司最大动态回撤高达23.48%。

(幻方量化近5年动态回撤 数据来源:私募排排网 2022年4月22日)

(幻方量化近5年动态回撤 数据来源:私募排排网 2022年4月22日)巨亏危机如何缓解?

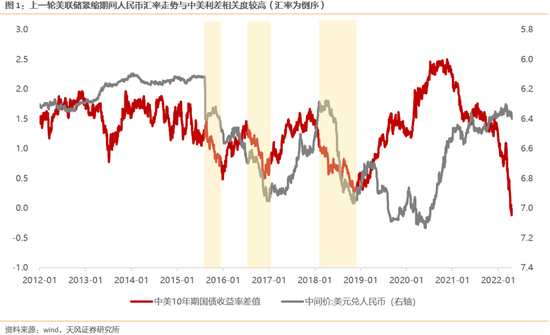

其实不仅是幻方量化,多数量化私募2021年9月以来都面临着回撤危机。

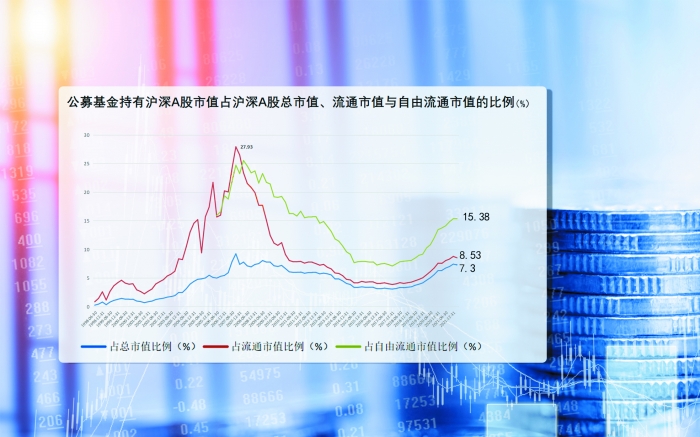

开源金工团队在2022年2月27日发布的《量化私募基金今年回撤如何?》中将量化私募主要策略分为:300增强、500增强、1000增强、量化中性和CTA策略,然后分别绘制了整体表现的曲线。

从上图看到,2021年下半年以来股票类量化策略整体回撤,向来以稳健收益为特色的量化中性策略也未能幸免。

2022年以来,私募多头仍有很大的回撤压力,量化私募2021年神话般的业绩也“跌落凡间” ,新发行的量化产品净值能维持在1元以上的都很少。

究其原因,一方面是当前国际国内各种因素交织,让A股市场持续震荡下行,市场环境异常复杂。相较于其他策略,量化策略在震荡市中仍有优势,这也是2021年3月以来市场一直不佳,但前三季度量化私募产品都异常火爆的原因。

另一方面,便是规模的扩张给策略的实施带来了难度。“2017年整个量化私募的管理规模大概是1100亿,到2020年三季度是5200亿,到2020年年底应该是在6000亿以上。”幻方量化董事总经理、基金经理蔡力宇2021年1月15日在线上交流中表示,“5200亿对我们这个市场,到底意味着什么?用破万亿的成交量跟这5200亿去做对比,因为这5200亿都是中高频交易的资金,也就是说,这个市场大概20%左右的交易量是由量化去贡献的。”

而中信证券研报显示,截至2021年2季度末,国内量化私募管理人整体管理规模约1.03万亿元,半年时间增长达到惊人的43%。

任何一类策略被大量的资金追捧的时候,往往是此类策略阶段性的顶点。对于量化私募来说,同样有着“不可能三角”定律,即:规模、收益和波动。

幻方量化也认识到这一点,并且积极地主动降低规模来应对。

2021年11月15日,幻方量化公告封盘,公司暂停旗下全部产品的申购(含追加)。11月25日下午,幻方量化再次发布公告免除所有已发行人民币基金的赎回费用。幻方量化人士向上海证券报表示“公司管理规模比较大,希望能把扩展速度停下来改善下业绩。”

媒体还报道,至2022年3月初,幻方量化已主动缩减规模至500亿元左右。半年时间缩减了一半的规模,可见其决心。

面对业绩不佳,幻方量化拿出了非常诚恳的态度来面对投资者。2021年底公开致歉,对于近期业绩波动的原因进行自我剖析。2022年3月幻方量化员工和股东自购1.5亿元,公司自购2亿元,用大规模的自购来表明对产品的信心和与投资者共进退的决心。

但业绩的回撤,策略的失效,规模的瓶颈也都是目前幻方量化不得不面对的问题。

业内分析,行业扩张过于迅速,必然会带来许多问题,量化投资的扩张促进了A股市场有效性的提升,有效性的提升又反过来让之前有效的量化策略失效,而这些都让量化私募难以及时应对。股市日渐成熟是历史趋势,持续赚钱的策略也绝不会是市场常态,量化投资需要不断推陈出新。

鸣石投资合伙人房明近期也表示,随着规模扩张,量化将进入“正常期”。在房明看来,“随着量化规模的扩容,若能做到在控制波动和回撤的基础上,获得持续、稳定的超额收益,即使收益不如过去,也已足够好了”。

作者:石天天