洞见财经

记者 刘德禄 实习记者 于静 报道

4月19日,大恒科技发布的2021年年度报告显示,2021年诺安基金实现营业收入11.24亿元,同比增长14.25%,实现净利润3.05亿元,同比增长11.46%。截至2021年12月31日,诺安基金总资产23.35亿元,净资产17.68亿元。大恒科技持有诺安基金20%的股份。

虽然诺安基金的业绩业绩有所增长,但诺安基金明星基金经理蔡嵩松所管理的三只基金业绩表现却是一塌糊涂,特别是蔡嵩松管理的诺安创新驱动混合排名竟然垫底主动权益类基金,A类份额今年来收益率回撤51.51。

诺安成长基金大缩水

重仓押注芯片龙头遭遇业绩大回撤

4月21日,沪深股指持续下跌,创业板指数跌破2300点,为去年6越来首次。沪深股指持续下跌,自然也会导致基金业绩回撤,而年初至今,业绩跌幅最大的混合型基金中,诺安基金蔡嵩松管理的诺安创新驱动也在其中,相关的基金贴吧更是一片哀嚎。有基民表示,1万元,8个月还剩5900,接下来该怎么办?

作为诺安成长的基金经理,蔡嵩松一直有着“半导体一哥”之称,也曾被基金称为“做科技投资最利的矛”。不过,这位顶流个性十足,时不时给投资人带来大惊喜。与其他基金经理有所区别,他的打法经常引发市场争议,也曾因基金业绩波动过大冲上热搜,可以说,基民对蔡经理既爱又恨。

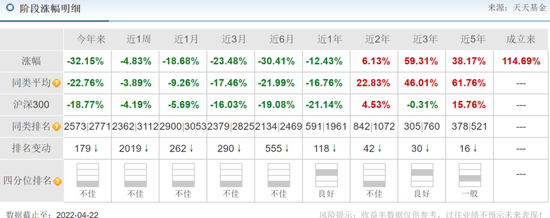

(数据来源于天天基金网)

据天天基金网显示,蔡嵩松旗下所管理的基金正遭遇净值深度回撤。截至4月22日,今年来三只基金产品均处于亏损状态,诺安创新驱动混合A/C收益率分别为-43.67%、-43.71%,同类排名倒数第二、第一。而诺安和鑫灵活配置混合收益率-34.72%,同类排名2047"2099;诺安成长混合收益率则为-32.15%。

即使把时间维度缩短,近六月来蔡嵩松旗下三只基金的业绩也是极为难看,诺安创新驱动混合A/C收益率分别为-43.63%、-43.67%;而诺安和鑫灵活配置混合收益率-32.47%;诺安成长混合收益率-30.41%;今年一季度,3只产品亏损都超过23%,亏损幅度同类型偏股型产品中排名靠前。

(数据来源于天天基金网)

据天天基金网显示,诺安成长混合基金成立于2009年3月10日,该基金是蔡嵩松管理的基金中规模最大的一只基金,截至4月22日净值为1.4370,该基金近1月来收益率-18.68%,近3月收益率-23.48%,近6月收益率-30.41%,今年以来收益率-32.15%。

截至去年年末,蔡嵩松管理基金规模达到318.79亿元,而诺安成长混合则有274.08亿元,属于三只基金中规模最大的基金。2019年2月20日,蔡嵩松成为诺安成长的基金经理,接手后蔡经理对诺安成长大调整,持仓风格从蓝筹白马到半导体。

(数据来源于天天基金网)

有业内人士表示,诺安成长混合基金净值大幅回撤或与大比例押注单一行业有关。蔡嵩松自我定位半导体行业专家,投资风格是长期集中押注半导体。然而,半导体有着强烈的周期性,业绩自然也大起大落犹如坐过山车一般。从诺安成长混合2021年四季度末的持仓看,几乎九成的持仓为半导体行业。

然而,据诺安成长的一季报显示,截至一季度末,该基金的股票资产规模为227.74亿元,占基金总资产比例为91.98%,前十大重仓股分别为:圣邦股份、韦尔股份、兆易创新、中微公司、卓胜微、北方华创、三安光电、中芯国际、北京君正、沪硅产业。

(数据来源于天天基金网)

虽然诺安成长混合2022年一季度持仓变动不大,但是基金规模发生了变化,截至2022-03-31,诺安成长混合,期末净资产246.16亿元,比上期减少10.19%

。进入2022年以来,半导体板块的股价却出现调整,诺安成长混合出现近30%的回撤自然也不足为奇。

我们先看看第一大重仓股韦尔股份,截至去年四季度末,诺安成长混合持有9.92%的韦尔股份。记者翻看该基金持股的记录发现,自2019年二季度后,蔡嵩松一直大比例持有韦尔股份,似乎韦尔股份一直是他的最青睐的股票,几乎每个季度的持仓都是接近9%的持股。

(数据来源于同花顺 截至4月21日)

不过,自2021年12月之后,韦尔股份的股价开始出现变化,自2021年12月27日-2022年4月21日韦尔股份区间跌幅达49.57%。4月21日,韦尔股份创出154.20元/股新低,当日跌幅达2.74%,最终收于155.33元/股。据天天基金网显示,截至2021年12月31日末,蔡嵩松管理的诺安成长混合持有韦尔股份875.05万股,持有总市值达27.19亿元,是第一大重仓股。

虽然蔡嵩松2021年四季度减持了145.13万股,不过,其持仓依然处于高位。如果2022年一季度蔡嵩松没有减持,那么其持仓市值将大幅缩水近10亿元。

4月18日晚间,上海韦尔半导体股份有限公司(下称“韦尔股份”),发布了2021年年报。

年报显示,韦尔股份2021年实现营业收入241.04亿元,同比增长21.59%;实现归母净利润44.76亿元,同比增长65.41%;研发投入26.2亿元,同比增长24.79%;基本每股收益5.16元。虽然业绩增速不错,但是此前市场已有预期。1月27日,韦尔股份曾发布2021年业绩预告,预计2021年净利润为44.68亿元至48.68亿元,而年报显示的全年净利润接近预计业绩的最低值,市场不可避免地会给出负面反馈。

除了韦尔股份,诺安成长混合基金还重仓持有兆易创新份额,其持股的份额多达1539.82万股。据了解,自2021年以来,诺安成长混合一直持有兆易创新达9%以上,不过,自2021年7月29日至2022年4月21日,兆易创新股价跌幅也达34.26%。

(数据来源于同花顺 截至4月21日)

值得关注的是,除了韦尔股份和兆易创新外,该基金持有三安光电6977万股,然而,自2021年8月4日至2022年4月21日,三安光电股票区间跌幅达50.73%。如此持股节奏,让基民亏得找不到北。4月21日,三安光电也是创出20.06元/股新低。

虽然基金净值大幅回撤,但蔡嵩松却在诺安成长年报中指出,其投资理念为“遵循产业投资,伴随产业的优秀公司成长。”他表示,在这个成长的过程中,需要仔细甄别、密切跟踪、抓主要矛盾,最重要的是对产业的理解,既要有对产业周期的把握,也要有对个股技术壁垒和产品护城河的理解,换言之既要格局够大,高度够高,又要对细节有充分的认知和敏锐的洞察力。

展望2022年,一方面,芯片行业缺货涨价可能会更加紧张,目前某些品类的芯片交期已经达到了自2017年的峰值,并且还在不断延长;另一方面,自主关键技术即将突破。这两者一个是行业景气度继续加速,另外一个是替代的大幕拉开。2022年产业面临的是两者叠加的最强逻辑。

但是股价却在低位徘徊,甚至由于某些因素扰动继续向下,目前状况又出现了2021年一季度的情况,就是产业和股价的剪刀差越来越大。对于2022年,他认为要“更多需要关注的是产业本身,出现分歧的时候正是需要重视和布局的时刻。”

诺安基金规模停滞不前

诺安创新驱动回撤达51.51%

据了解,诺安基金管理有限公司(以下简称“诺安基金”)成立于2003年12月9日,注册资本1.5亿元。公司总部设在深圳,在北京、上海、成都等地设有分公司,在北京及香港设有子公司——诺安资产管理有限公司和诺安基金(香港)有限公司。

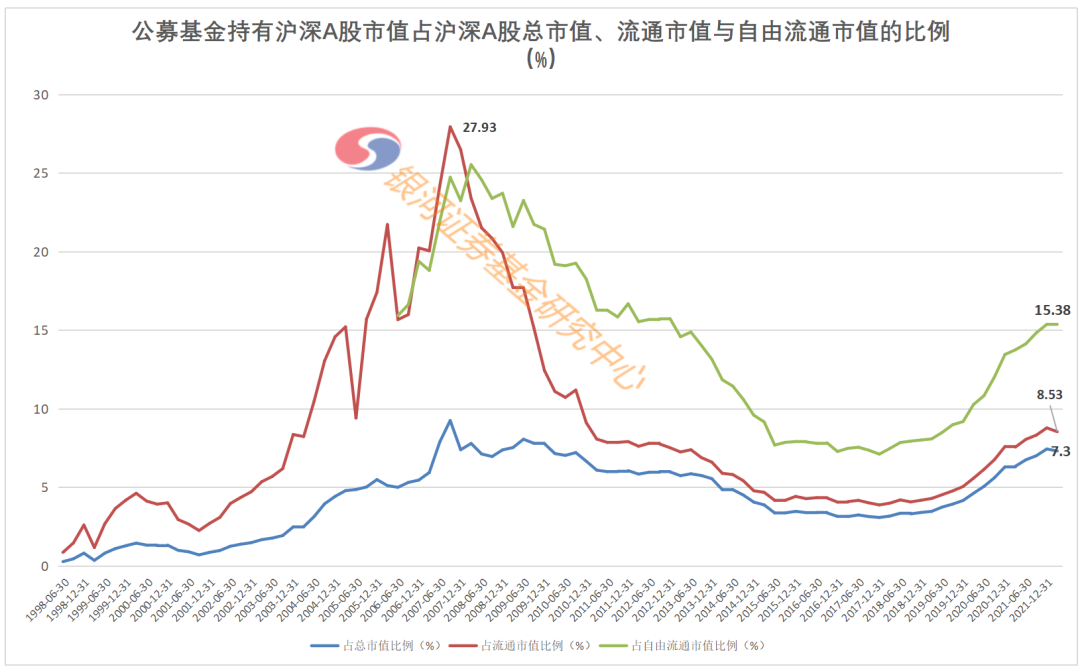

诺安基金管理有限公司是一家老牌公募基金公司,其股权构成分别为中国对外经济贸易信托投资有限公司持40%股权,中国新纪元有限公司持40%股权,北京中关村科学城建设股份有限公司持20%股权。据天天基金网显示,截至2021年末,诺安基金的管理规模合计约为1335.44亿元。相较于同一时期成立的兴证全球、景顺长城等基金公司,诺安基金管理规模相差四到五倍。

(数据来源于同花顺)

据同花顺显示,截至2021年12月31日,诺安基金非货币型产品的管理规模为686.52亿元,排名53"175;混合型基金的管理规模为465.70亿元,排名31|165;货币性基金的规模为648.92亿元,排名34|113;而混合型产品中,蔡嵩松的管理规模超过300亿元。

不过,记者发现,自2020年四季度,诺安基金达到1311.72亿规模后,近年来诺安基金的规模一直停滞不前,截至2022年1季度一直维持在1300亿元左右。值得关注的是,从蔡嵩松所管理的规模看,这意味着他一个人管理的规模占了诺安基金的一半。

那问题来了,蔡嵩松现在业绩如此之差,并不具备控制回撤的能力,多只产品亏损的幅度甚至超过三成。这是否意味着诺安基金公司的风控体系存在严重的漏洞?另外,由于近年来诺安将基金规模扩张过度依赖单一基金经理,自然会对诺安基金未来的业绩造成一定的影响。

特别是随着近期蔡嵩松业绩大幅回撤,未来或将也会给诺安基金的规模扩张带来更多的不确定性。此外,除了诺安成长混合基金业绩差外,记者发现蔡嵩松管理的诺安创新驱动基金的回撤幅度似乎更大。截至4月21日,诺安创新驱动年内收益率在同类基金中垫底。

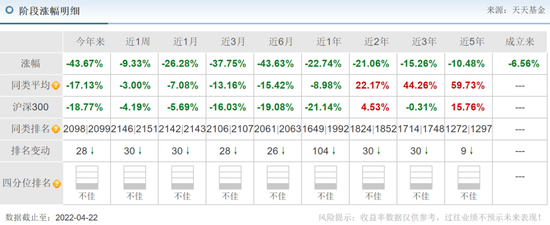

(数据来源于天天基金网)

据天天基金网显示,诺安创新驱动混合A成立于2015年6月18日,截至4月22日净值为0.8360,该基金近1月来收益率-26.28%,近3月收益率-37.75%,近6月收益率-43.63%。今年以来收益率-43.67%,同类排名倒数第二。即使把时间周期拉长,近1年来收益率-22.74%,近2年来收益率也是-21.06%,可以看出,自基金成立来收益率也是亏损。

(数据来源于天天基金网)

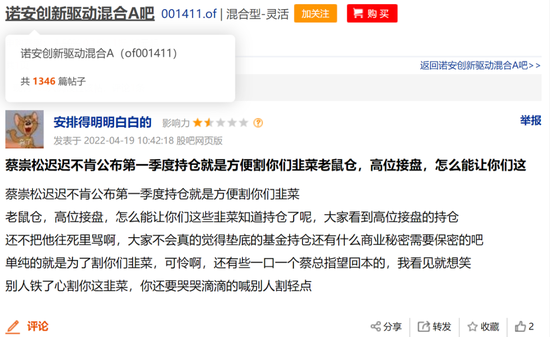

面对跌跌不休的净值,有基民愤怒道,蔡崇松迟迟不肯公布第一季度持仓就是方便割你们韭菜?老鼠仓,高位接盘,怎么能让你们这些韭菜知道持仓了呢,大家看到高位接盘的持仓。还不把他往死里骂啊,大家不会真的觉得垫底的基金持仓还有什么商业秘密需要保密的吧。

单纯的就是为了割你们韭菜,可怜啊,还有些一口一个蔡总指望回本的,我看见就想笑。别人铁了心割你这韭菜,你还要哭哭滴滴的喊别人割轻点。然而,4月22日,诺安创新驱动公布了一季报,记者发现,蔡嵩松对该基金前十大重仓股进行了一次彻底的“大换血”,截至一季度末的前十大重仓股均为一季度新进标的。

(数据来源于天天基金网)

具体来看,截至一季度末,诺安创新驱动持有的股票资产规模为3.72亿元,占基金总资产比例为91.62%。前十大持仓股票分别为卫士通、旗天科技、数字认证、京北方、新国都、浪潮软件、数据港、科蓝软件、普联软件、宝兰德。这些重仓股总持仓比例为54.66%,与前一季度的55.83%无明显变化。

(数据来源于同花顺)

2022年,蔡经理管理的业绩深陷亏损泥潭,诺安创新驱动混合基金净值破1,今年以来回报率-42.05%,最大回撤幅度为51.51%,这意味着高点买入的基民浮亏51.51%。或许是业绩实在太差,截至2022年1月15日,招商评级只给了三星的评级,如此业绩的确正如基民所言,这业绩堪比坐跳楼机,太刺激了。

据了解,诺安创新驱动混合A的规模相对较小,蔡嵩松于2021年5月成为该产品的基金经理。在蔡嵩松接任之前,诺安创新的大量集中于大蓝筹,该基金2021年一季报显示的重仓股包括五粮液、格力电器、美的集团、贵州茅台、海康威视等企业。2季度就把十大重仓股全部更换,换成清一色的科技成长类。其中半导体类占据了大部分仓位,清晰的蔡氏风格。

(数据来源于天天基金网)

据天天基金网显示,截至2021年四季度,诺安创新驱动前十大重仓股分别是盛美上海、长川科技、芯源微、宏微科技、北京君正、致远新能、雄韬股份、中自科技、新风光和鼎阳科技。可以看出,到了2021年四季度末,该基金已重仓半导体板块。

值得一提的是,蔡嵩松管理的诺安成长与诺安创新两只基金,重仓股的差异性较大,以2021年四季末为例,前十大重仓股中仅有北京君正(300223.SZ)重合,分别位居诺安成长第七大重仓股,以及诺安创新第五大重仓股。除了蔡嵩松的产品,诺安基金其他偏股型产品今年一季度也面临大幅回撤压力。

统计显示,诺安基金2022年一季度的偏股型业绩指数(根据基金公司任职基金的复权单位净值增长率,以规模加权方式拟合基金公司指数后,计算指定区间的业绩回报)为-20.36%,亏损幅度排在所有基金公司中的前列。初始基金口径下,诺安基金旗下多只产品(包括普通股票型、偏股混合型以及灵活配置型基金)一季度亏损超过20%,这是否意味着诺安基金的风控制度是否存在问题?