来源:分析师徐彪

摘要

写在前面:

历史上,由于人民币汇率贬值期间,整体市场大多时候确实表现不好,因此近期的汇率快速贬值引发了市场普遍的关注和讨论。

事实上,年初以来,在Q1美联储加息进展大超预期和近期交易缩表的过程中,美债利率大幅上行,中美利差收窄甚至倒挂,按理说对汇率的压力会比较大,但是前期比较强劲的出口,使得汇率仍然坚挺。

最近一段时间,随着3月PMI新出口订单指数的显著走弱,可能预示出口在现阶段已经开始面临压力,尤其是疫情停工的情况下,也可能出现订单向外转移的担忧。

另一方面,美联储下次议息会议时间是5月5日,还需要明确缩表细节,在此之前,美债利率不排除还有一波快速上行,对中美利差继续形成压力。

因此,虽然A股市场已经反映了一部分海外加息超预期和交易缩表带来的美债利率上行和中美利差缩窄甚至倒挂的压力,但是出口订单的转弱,加快了汇率的贬值,也进一步将这些问题变得显性化了。

可以说,汇率走贬的背后,本质上既有疫情的因素、也有交易缩表(美元流动性实质性收缩)的因素,这两个因素对市场的压制,需要在5月进一步观察。

核心结论:

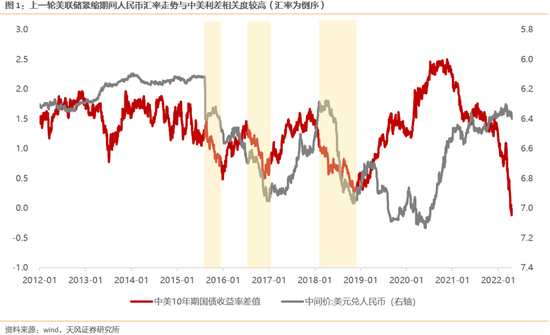

1. 在上一轮美联储紧缩周期中,中美利差与人民币汇率走势相关性较强。自2012年以来,美元兑人民币汇率与中美利差的走势相关系数为-0.15;其中,在上一轮美联储紧缩的周期(2013.12-2019.8)中,这种相关性进一步强化,相关系数高达-0.59。

2. 而自2019年5月开始,由于出口与疫情的因素,中美利差与人民币汇率的相关性开始弱化。比如2019年2-3季度、2020年上半年,利差走阔,但在贸易摩擦、疫情爆发等因素影响下人民币汇率贬值;再比如2021年下半年以来,中美利差收窄,但在强势出口的影响下,人民币汇率反而升值。

3.新的美联储加息周期开启,中美货币政策周期背离下利差大幅收窄,叠加国内疫情爆发、海外供应链恢复以及外需放缓下出口增速逐步放缓,是近期人民币贬值的主要原因。预计后续随着美联储缩表落地、疫情逐步好转之后,人民币贬值压力有望阶段性减轻。

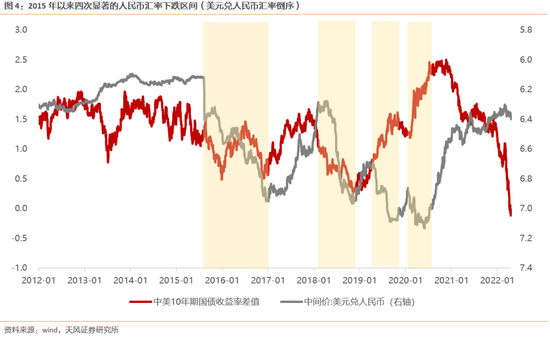

4. 人民币贬值冲击对于市场及风格的影响:核心取决于景气度相对优势。自2015年汇率改革以来,市场经历了4轮比较明显的贬值区间。从市场表现来看,不管是沪深300还是创业板指,在贬值区间都以下跌为主,但除去2018年同样高的相关性,创业板相关性逐步弱化,而沪深300相关性却逐步走强。

5. 沪深300与创业板指的这种表现背后来自于景气度优势的变迁。在具有相对业绩优势的时候,往往与汇率贬值的冲击相关性可能会弱化,甚至可能会逆势上涨;但在熊市下,汇率贬值会加剧风险偏好的回落,无论沪深300还是创业板指都会与汇率走势表现出强相关,但具有景气度优势的跌幅相对也更小。

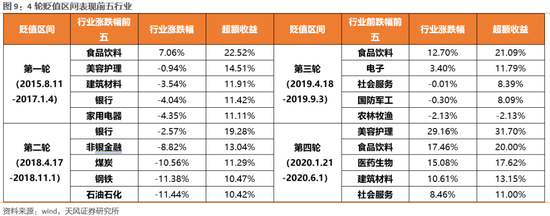

6.人民币汇率贬值区间影响行业表现的两个因素:一是景气度(是否大幅提升),二是外资的波动情况。复盘来看,在贬值期间行业的表现有所不同,第一轮超额收益显著的行业集中在消费及地产链,第二轮主要集中在金融与周期资源品,第三轮集中在消费与高端制造,第四轮集中在消费。

(1)景气度在每一轮贬值区间都是行业超额收益的重要支撑:比如第一轮中棚改货币化带动地产链,第二轮中受益于资源品价格上涨而高景气度的周期,第三轮中收益于科技产业周期的高端制造以及新猪周期的农林牧渔,第四轮疫情冲击后收益于需求恢复的消费。

(2)在此前外资大规模增配A股的大趋势下,在整个汇率贬值区间外资不一定是持续性、规模性流出,甚至可能反过来对行业形成显著的支撑。但在汇率下跌区间前1-2个月,可能会出现外资持续流出,进而对外资持股比例较高的板块形成冲击。

01

短期人民币汇率判断:随着疫情逐步缓解,预计5月中旬开始,美联储缩表落地,人民币贬值压力有望减轻

1.1. 人民币汇率的主要影响因素:中美利差、疫情、出口

在上一轮美联储紧缩周期中,中美利差与人民币汇率走势相关性较强。自2012年以来,美元兑人民币汇率与中美利差的走势相关系数为-0.15;其中,在上一轮美联储紧缩的周期(2013.12-2019.8)中,这种相关性进一步强化,相关系数高达-0.59。比较典型的,比如2015年8月人民币汇率改革后,随着12月美联储开启加息周期,美债利率一路上行突破3%,中美利差快速收窄,对应美元兑人民币汇率从6.11上升至6.56附近;此外,在2016.4-2016.12以及2017.12-2018.12中美利差收窄期间,都看到人民币汇率的显著贬值。

而自2019年5月开始,由于出口与疫情的因素,中美利差与人民币汇率的相关性开始弱化。

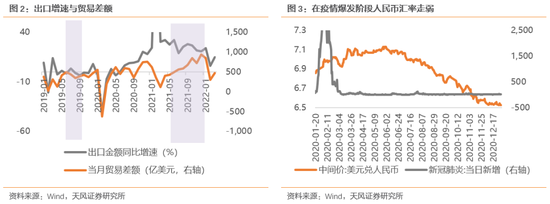

(1)2019年5月至10月,虽然中美利差在走阔,随着贸易战再度升级,将2000亿商品关税上调至25%,出口增速回归至0%附近,贸易差额收窄,人民币汇率明显走贬。

(2)2020年1月下旬至5月,随着国内疫情爆发,资金对于国内基本面预期弱化,尽管全球流动性泛滥情况下中美利差走阔,但人民币汇率却再度走弱,直到6月随着国内经济的复苏以及全球供应链的受阻,人民币汇率才触底反弹。

(3)2021年下半年至今,随着美国经济复苏,中美利差再度收窄,但凭借供应链优势,在较强的出口以及贸易差额扩张的支撑下,人民币汇率反而走强。

1.2. 随着疫情好转和美联储缩表落地,人民币贬值压力有望减轻

新的美联储加息周期开启,中美货币政策周期背离下利差大幅收窄,叠加国内疫情爆发、海外供应链恢复以及外需放缓下出口增速逐步放缓,是近期人民币贬值的主要原因。

第一,自去年12月国内降准以来,货币政策周期偏宽松,而同期美国taper落地乃至第一次加息完成后,中美货币政策周期显著背离,这也导致中美利差持续回落甚至转负,而在近期美国实际利率转负后,加快缩表的预期不断走强,推动十年期美债利率再度走高,中美利差下行的压力较大。

第二,自三月中旬开始,上海疫情爆发,引发大家对于基本面预期的走弱,这也加剧了人民币汇率向下的压力。

第三,随着海外供应链恢复以及加息周期下外需的逐步走弱,出口高增速与高贸易差额难以维持,这也削弱了人民币汇率的支撑力。

预计后续随着美联储缩表落地、疫情逐步好转之后,人民币贬值压力有望阶段性减轻。从历史回顾来看,上一轮美联储缩表过程中,在2017年3月的美联储议息会议纪要释放缩表信号附近,10年期美债利率一度上行突破2.6%,随后震荡回落,到6月披露“定量式缩表”方案时回落至2.2%以下。因此,在短期对于缩表预期快速反应后,随着5月缩表的正式落地,美债利率可能会阶段性回落,对应中美利差下行压力阶段性减轻。

02

人民币贬值冲击对于市场及风格的影响:核心取决于景气度相对优势

自2015年汇率改革以来,市场经历了4轮比较明显的贬值区间,分别是2015.8.11-2017.1.4、2018.4.17-2018.11.1、2019.4.18-2019.9.3、2020.1.21-2020.6.1,平均持续164个交易日。

从市场表现来看,不管是沪深300还是创业板指,在贬值区间都主要以下跌为主,仅2020年贬值区间创业板获得正收益;相关性角度来看,除去2018年同样高的相关性,创业板相关性逐步弱化,而沪深300相关性却逐步走强。

在4轮贬值区间中,沪深300总体涨跌幅有4次下跌,创业板下跌3次,但除去持续下跌的2018年区间,往往在贬值区间的中段,指数的下跌趋势会开始放缓或者开启反弹。

从相关系数来看,第一轮创业板相对较高,与美元兑人民币汇率相关性达到-0.43(与人民币汇率正相关,下同),同期沪深300仅有-0.2。第二轮贬值区间对应的熊市中,创业板、沪深300与美元兑人民币汇率的相关性均较高,达到了-0.9以上;而在第三轮、第四轮贬值区间中,沪深300的相关性要更强,分别达到-0.34和-0.5,而同期创业板只有-0.03和-0.08,相关性趋弱。

沪深300与创业板指的这种表现背后来自于景气度优势的变迁,在具有相对业绩优势的时候,往往与汇率贬值的冲击相关性可能会弱化,甚至可能会逆势上涨;但在熊市下,汇率贬值会加剧风险偏好的回落,无论沪深300还是创业板指都会与汇率走势表现出强相关,但具有景气度优势的跌幅相对也更小。

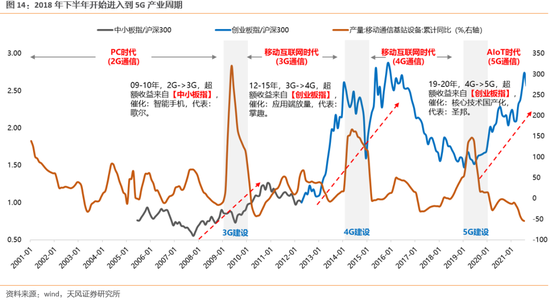

在第一轮贬值区间,正处在创业板指相对于沪深300业绩增速差弱化的拐点,尽管创业板与沪深300的业绩增速差仍然在小幅上行,但随着4G产业周期的红利逐步耗尽以及并购重组政策的收紧,市场对于创业板指未来的业绩预期显著走弱,对应创业板指(-26.4%)表现大幅弱于沪深300(-17.5%)。实际上,在第一轮贬值区间的后半段(即2016.4.29-2017.1.4),虽然人民币汇率仍然在下挫,但沪深300却逆势上涨6.57%,而同期创业板指下跌7.59%,沪深300与创业板指表现差距进一步拉大,其背后也是景气度的相对优势进一步强化。

而在第三、四轮贬值区间,随着市场进入到5G产业周期,叠加新能源、半导体产业周期的共振,创业板指再度相对于沪深300获得业绩优势,与汇率冲击的相关性弱化,涨跌幅表现也强于沪深300,甚至在2020年那轮贬值区间逆势上涨(8.88%);与此同时,景气度优势弱化的沪深300与汇率贬值的相关性却在增强。

在第二轮贬值区间对应的熊市中,景气度对于汇率冲击的免疫有有效性降低,无论是沪深300还是创业板指,与汇率贬值冲击的相关性均较高,但从市场表现来看,具有景气度优势的沪深300(-16.6%)跌幅也小于创业板指(-30%)。

03

人民币汇率贬值区间影响行业表现的两个因素

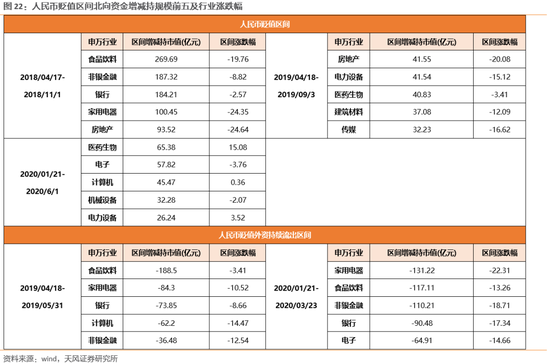

复盘来看,在贬值期间行业的表现有所不同,第一轮超额收益显著的行业集中在消费及地产链,第二轮主要集中在金融与周期资源品,第三轮集中在消费与高端制造,第四轮集中在消费。而影响行业超额收益的因素主要有两个:一是景气度,二是外资的波动情况。

3.1. 景气度在每一轮贬值区间都是行业超额收益的重要支撑

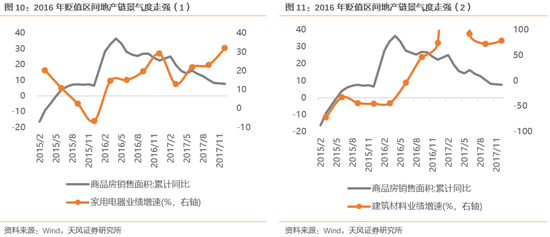

在第一轮贬值区间中,适逢棚改货币化规模扩大,地产链条整体景气度显著提升,其中建筑建材业绩增速在2016年三季度大幅转正上升至46%并在年报进一步上行至75%;家电也从2015年年报的-6%上升至2016年年报的29%。这也成为了第一轮贬值区间地产链获得超额收益的重要支撑。此外,白酒中五粮液自2015年8月一改之前的降价趋势,至2016年年底连续上调出厂价三次至739元/瓶,涨价幅度达到21%,随后泸州老窖也在2017年连续三次上调出厂价,白酒板块随后在2017年迎来景气度的提升。而在消费升级与价格上调的情况下,市场在2016年对于后续食品饮料行业的业绩预期也显著提升。

在第二轮贬值区间中,国际原油价格上行突破70美元,而石油石化板块业绩增速也随着国际原油价格的上涨维持在高位,在市场大跌的时候也能相对抗跌;此外,在供给侧改革的影响下,国内主要资源品商品价格也震荡走高,其中SHFE螺纹钢在2018二三季度再度上行,推动钢铁板块2018年景气度继续维持在高位,相比于受到贸易战影响较大的制造业、科技类行业,业绩优势较为显著。

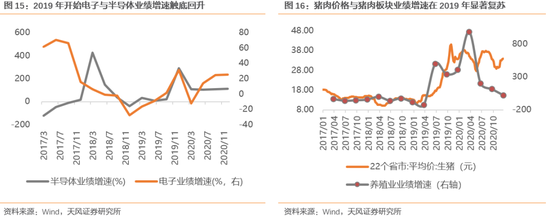

在第三轮贬值区间中,一方面,随着5G牌照下发、新的产业周期的来临,进入2019年后产业周期由上游基础设施建设向中游硬件设备端传导,叠加中美贸易摩擦引发半导体国产替代预期,电子板块景气度大幅提升,在人民币贬值区间甚至可以获得正收益。此外,国防军工也随着重组改革的落地而出现业绩大幅反转,从2018年年底的-9.6%提升至2019年底的63%,全年都维持在50%以上的高景气度。

另一方面,在非洲猪瘟的影响下,新一轮的猪周期开启,猪肉价格在2018年年中企稳回升,随后推升养殖业板块业绩增速在2019年三季报由负转正,养殖业板块也可以获得1.48%的正收益。

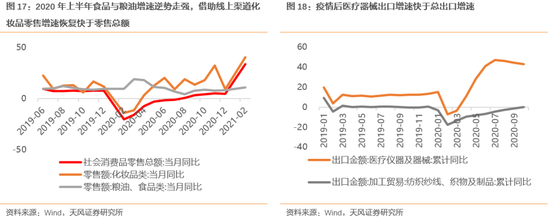

在第四轮贬值区间中,随着疫情在1月下旬快速蔓延,封城、人员流动管控政策,使得消费数据遭遇重挫,投资者对于消费板块景气度整体较为悲观。但一方面,随着单日新增确诊病例在4月回落至50例以下,管控政策的松动、消费数据的恢复,投资者开始交易消费板块困境反转预期,餐饮旅游等疫情受损板块开始获得显著的超额收益;

另一方面,此前的人员流动管控政策,加剧了对必选食品的需求,粮油与食品社会零售总额逆势走强;而疫情也培养了直播带货、关注线上化妆品的渠道的消费习惯,化妆品类社会零售增速在20年上半年恢复显著快于总社零增速。此外,在全球医疗器械、医疗服务的需求下,医药板块的景气度也自二季度由负转正,并在四季度回升至20%以上。

3.2. 人民币贬值引发的外资流出可能主要集中前1-2个月,整个区间外资可能净流入

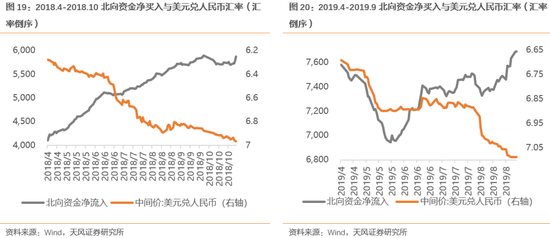

理论上来说,在人民币贬值区间,往往会出现外资流出风险。但通过观察2017年以来的三次北向资金走势来看,北向资金并非一直跟随人民币汇率的贬值而持续流出,在整个区间甚至可能是净流入。

其中,2018年在人民币贬值区间,外资反而呈现出趋势性流入。而在2019及2020年的两轮贬值区间中,在贬值初期(1-2个月左右)外资确实跟随汇率贬值而流出,但随后外资会再度净流入,而从整个区间来看,甚至外资总体还保持小幅净流入。

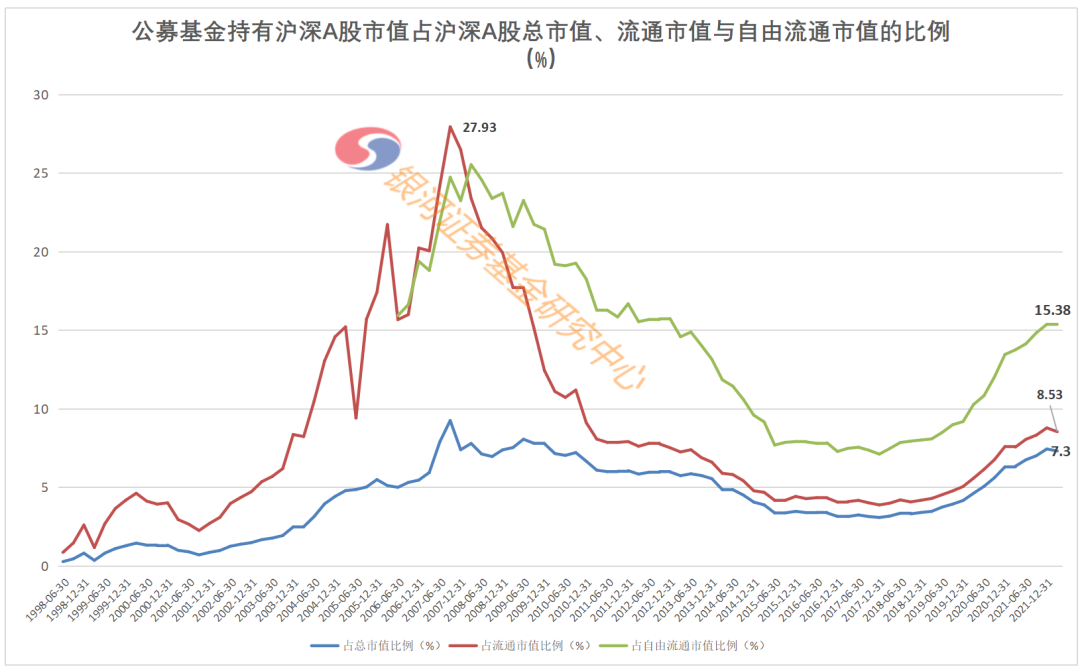

究其原因,源于2017年以来,外资开始趋势性流入A股,MSCI纳入A股的比例在2018年6-8月提升至5%,并进一步在2019年提升至20%。而在2020年上半年,伴随着美联储连续的流动性投放,美债利率持续位于低位,泛滥的流动性也需要寻找更高收益率的资产,这也延续了外资增配A股的趋势。

因此在此前外资大规模增配A股的大趋势下,在整个汇率贬值区间外资不一定是持续性、规模性流出,甚至可能反过来对行业形成显著的支撑。比如,在第二轮贬值区间中,食品饮料(区间涨跌幅第6)、银行、非银行金融是北向资金净流入规模的前三名,外资反而流入对金融与消费等相关板块形成支撑。

但在汇率下跌区间前1-2个月,可能会出现外资持续流出,进而对外资持股比例较高的板块形成冲击。比如2019.4.18-2019.5.31,2020.1.21-2020.3.23,在北向资金追随汇率贬值而显著流出的阶段,外资持股比例较多的金融、消费以及部分高端制造板块均出现显著的外资流出以及下跌。

04

结论

1. 在上一轮美联储紧缩周期中,中美利差与人民币汇率走势相关性较强。自2012年以来,美元兑人民币汇率与中美利差的走势相关系数为-0.15;其中,在上一轮美联储紧缩的周期(2013.12-2019.8)中,这种相关性进一步强化,相关系数高达-0.59。

2. 而自2019年5月开始,由于出口与疫情的因素,中美利差与人民币汇率的相关性开始弱化。比如2019年2-3季度、2020年上半年,利差走阔,但在贸易摩擦、疫情爆发等因素影响下人民币汇率贬值;再比如2021年下半年以来,中美利差收窄,但在强势出口的影响下,人民币汇率反而升值。

3.新的美联储加息周期开启,中美货币政策周期背离下利差大幅收窄,叠加国内疫情爆发、海外供应链恢复以及外需放缓下出口增速逐步放缓,是近期人民币贬值的主要原因。预计后续随着美联储缩表落地、疫情逐步好转之后,人民币贬值压力有望阶段性减轻。

4.人民币贬值冲击对于市场及风格的影响:核心取决于景气度相对优势。自2015年汇率改革以来,市场经历了4轮比较明显的贬值区间。从市场表现来看,不管是沪深300还是创业板指,在贬值区间都以下跌为主,但除去2018年同样高的相关性,创业板相关性逐步弱化,而沪深300相关性却逐步走强。

5.沪深300与创业板指的这种表现背后来自于景气度优势的变迁。在具有相对业绩优势的时候,往往与汇率贬值的冲击相关性可能会弱化,甚至可能会逆势上涨;但在熊市下,汇率贬值会加剧风险偏好的回落,无论沪深300还是创业板指都会与汇率走势表现出强相关,但具有景气度优势的跌幅相对也更小。

6.人民币汇率贬值区间影响行业表现的两个因素:复盘来看,在贬值期间行业的表现有所不同,第一轮超额收益显著的行业集中在消费及地产链,第二轮主要集中在金融与周期资源品,第三轮集中在消费与高端制造,第四轮集中在消费。而影响行业超额收益的因素主要有两个:一是景气度(是否大幅提升),二是外资的波动情况。

(1)景气度在每一轮贬值区间都是行业超额收益的重要支撑:比如第一轮中棚改货币化带动地产链,第二轮中受益于资源品价格上涨而高景气度的周期,第三轮中收益于科技产业周期的高端制造以及新猪周期的农林牧渔,第四轮疫情冲击后收益于需求恢复的消费。

(2)在此前外资大规模增配A股的大趋势下,在整个汇率贬值区间外资不一定是持续性、规模性流出,甚至可能反过来对行业形成显著的支撑。但在汇率下跌区间前1-2个月,可能会出现外资持续流出,进而对外资持股比例较高的板块形成冲击。

风险提示:人民币汇率贬值超预期;外资大规模流出超预期;疫情冲击下消费行业困境反转不及预期

你的专属投资礼包!更有百元京东卡、188元现金红包等你拿,100%中奖>>