随着基金一季报的发布,基金经理对于市场的研判也浮出水面。

融通基金副总经理、权益投资总监邹曦在融通行业景气的一季报中分析,预计稳增长政策持续发力将逐步改善经济增长预期,宽信用将逐步见效并导致剩余流动性偏紧,持续提升的通胀压力将推动美联储加息缩表超预期,进一步导致流动性紧张。

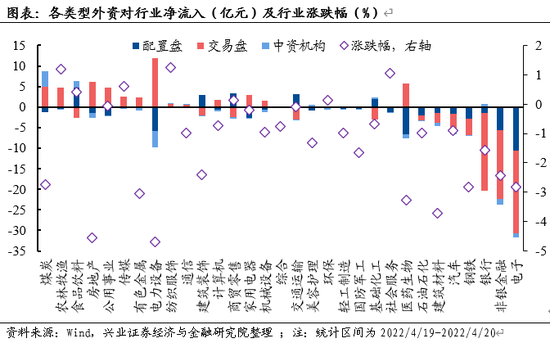

邹曦预计,A股市场的重要底部已经逐步显现,风格转化仍将持续。中小市值股票和成长股基于流动性推动的估值提升可能逆转,与之相反,经济增长预期改善将提升价值股的估值水平,房地产市场的政策纠偏,以及加大基建投资力度稳增长,将改善周期板块的盈利增长预期,相关行业尤其是房地产基建产业链将获得估值盈利双升的投资机会。

邹曦分析,中国经济新的黄金十年需要双轮驱动,如果说过去两年通过先进制造业相关股票的表现,A股市场已经验证了“中国制造重新崛起”的有效性,那么未来两年,可能会看到“人的城市化加速推进”提升房地产基建产业链盈利增长的可持续性。预计2022年A股市场的主线可以概括为“正常化”,包括双碳、房地产等领域政策执行力度的纠偏,以及疫情逐步消退后社会生活回归正常。

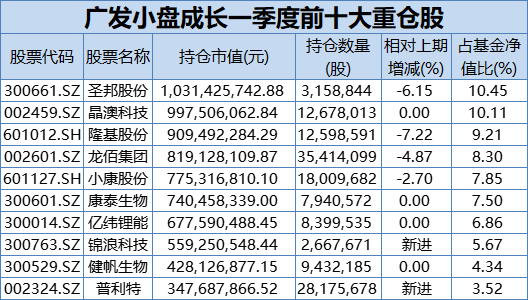

根据一季报显示,融通行业景气目前组合以周期板块为主,消费板块配置为辅,科技板块配置较低。其中,周期板块以房地产、银行、煤炭、工程机械、建材、建筑、重卡等行业为主,科技板块以光伏、风电等行业为主,消费板块以酒店、服装等行业为主。

风险提示:文章中的信息均来源于公开资料,本文作者对这些信息的准确性和完整性不作任何保证。文章中的内容和意见基于对历史数据的分析结果,不保证所包含的内容和意见在未来不发生变化。本文仅供参考,在任何情况下,本文中的信息或所表述的意见均不构成对任何人投资建议。