文章转自:中国经济网

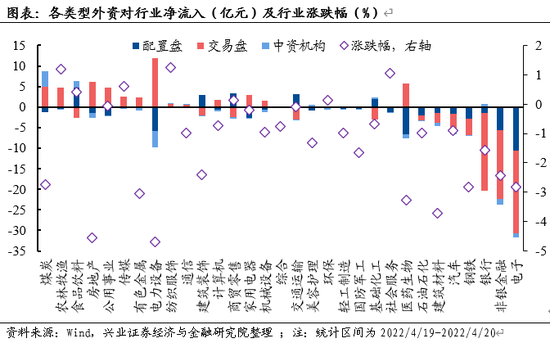

近期,中美10年期国债利差再次出现倒挂,市场普遍关注这对我国货币政策后续的操作空间以及股市债市的资金流向将带来怎样的影响?“固收打底,权益增强”的“固收+”基金又该如何操作?

日前,记者与长盛基金分管固收投资的副总经理蔡宾针对上述热点进行了深度探讨。作为公募固收投资领域的元老,蔡宾履历深厚,具有近二十年固收投研从业经验,崇尚守正出新、行稳致远的投资理念,投资风格稳健,经验丰富,历史业绩出色,擅于把握股债轮动趋势,是位股债混合资产配置能手。

资料显示,蔡宾管理社保时间长达10年,且每年均实现正收益回报,连续两年荣获全国社保基金理事会“三年服务社保表彰”(2015年、2016年)。针对今年震荡环境下投资者日渐升温的稳中求进理财需求,蔡宾掌舵的全新“固收+”力作——长盛安盈混合型基金将于4月25日起全面发行。

近期市场普遍关注中美国债利差倒挂会否影响我国的货币政策呢?

蔡宾:整体来看,当前中美利差的迅速收窄并未影响我国货币政策的独立性,短期内货币政策总量工具仍有实施的空间:结构性货币工具确定,总量工具必要性加大,降准概率大于降息。我国央行宣布4月25日下调金融机构存款准备金率0.25个百分点也印证了这点。

今年市场上有些“固收+”不慎变成“固收-”,这种现象是怎么造成的呢?

蔡宾:大而化之的“固收+”产品追求相对收益排名而不是绝对收益,不能给投资者带来稳定的收益,也无法真正对接银行理财资金池。过去几年,固收+产品大行其道,但是不少产品不是绝对收益为主的策略,实际上赚的是市场趋势的钱,并没有很好的防守能力,在市场不及预期的情况下,“固收+”就变成了“固收-”。

经过大幅调整后,当前环境还适合“固收+”基金吗?

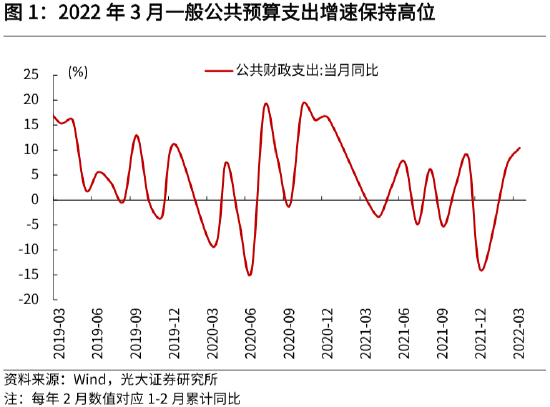

蔡宾:2022年宏观基本图景为稳增长与政府加杠杆,债券市场难免震荡,当前看国内进入宽信用验证阶段,大部分估值风险或已经释放。预计 2022年权益市场仍呈现震荡市行情,A 股风格和板块的切换可能会更加多变。

整体来看,随着稳增长进入效果验证期,债强股弱的市场特征大概率将转变为利率底部徘徊、股市蓄势并酝酿主线阶段,转债溢价率快速压缩后,部分低价及高性价比个券配置价值将逐步显现。随着权益资产估值风险的释放和主线的清晰,“固收+”类产品业绩有望企稳回升。

跟市场上已有的“固收+”相比,您即将执掌的长盛安盈是只怎样的产品?

蔡宾:长盛安盈的投资策略是固收+,核心是绝对收益导向,给投资者带来绝对的正回报是我们运作的底线思维。我们会相对弱化排名上的考量,产品主要是以对标并跑赢银行理财为目标,特别是以年度为时间跨度的表现。

对“固收+”投资来说,基石和底仓的固收部分很关键,未来新基金在固收投资上将采取怎样的策略?

蔡宾:在固收策略上,固收底仓主要一是通过信用挖掘的策略,二是做好现金流的安排,特别是在当前的市场环境下,资产配置以短久期为主,以获取一个稳定的现金流为目标。中美利差倒挂,虽然经过通胀调整后的实际利差还是有序的,但是在这个情况下,期望债券收益率大幅下行显然是不太现实的,更短的久期(1年多不超2年的久期)可以更好规避市场风险。

在债券投资上,产业债方面,以高景气行业国企产业债为主,其产权结构非常清晰,竞争力强;而在城投债方面,寻找区域溢价、流动性溢价等,优选一些发达地区的一些主平台作为投资的方向。

“固收+”中的“+”是收益增强部分,在今年的市场环境下,“+”这块您将怎么操作?更看好哪些领域的投资机会?

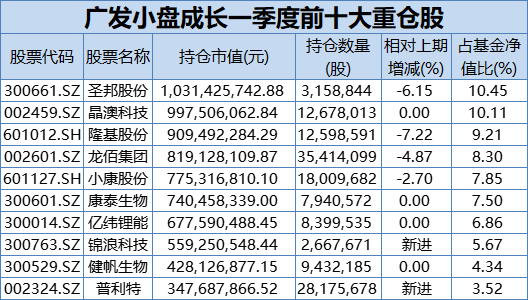

蔡宾:固收“+”的部分,首先在转债方面,主要考虑转债的权期价值的博弈,而不是简单考虑转债和正股的溢价。所以转债的投资相对会比较谨慎,通过自下而上一个个的筛选去把握相对确定的投资机会。

第二个“+”的方向就是股票了。对于股市,我的看法是,总体讲,当前市场仍处在一个震荡寻底的阶段,在这个过程中理性的选择就是提前一点点布局一些安全边际比较高的偏左侧的品种。这些股票的估值被压制得比较厉害,这些传统的周期性行业它的估值和性价比高,还是很有希望在未来一年实现正回报的概率的。