每经记者 任飞每经编辑 肖芮冬

近日,投中数据公布2022年一季度IPO报告,募资规模前十大IPO项目已超过全季整体募资的50%,均值在34亿元以上。统计VC/PE渗透率发现,相关中企渗透率已高达74%,部分科创板上市企业背后创投渗透率高达92.59%,制造、医疗、信息产业赛道备受关注。

需要指出的是,整个一季度,中企上市阵地以A股市场为主,而美股及港股市场形势依然严峻,尤其美股市场单季仅有一家中企实现IPO,IPO规模同比大幅下降。有分析指出,中概股赴美上市面临的监管环境日益严峻,而管理层明确支持各类企业境外上市之后,有望继续推动境外上市渠道畅通发展,限制障碍或将进一步扫清。

今年一季度,新上市中企数量及规模同比均出现下滑。投中数据显示,2022年一季度,全球市场中企IPO规模达1862亿元,IPO中企数量97家;同比去年首季度150家中企上市数量、2486亿元募资规模均有较大差距。

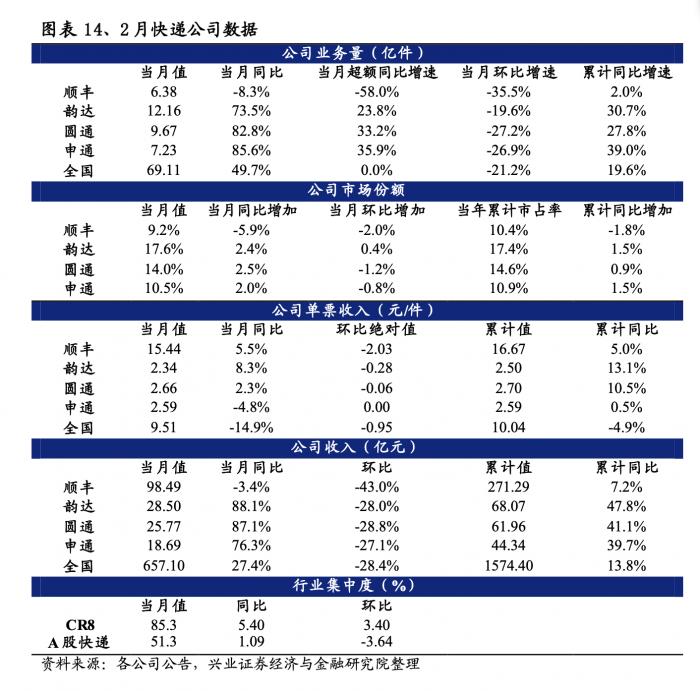

相关行业调查数据显示,今年一季度,电信及增值服务、制造业和IT及信息化类公司IPO募资位居前三,占据各行业募资总额的70%。其中,电信及增值服务类公司由于中国移动的突出表现,成为本季度IPO规模最大行业。

2022年1月5日,中国移动在上交所主板上市,成为“红筹公司回归A股主板上市第一股”,也是近十年来最大IPO,此次中国移动上市后,国内三大电信运营商也齐聚A股市场。

值得注意的是,制造业企业上市数量仍高居首位,但业内有分析指出,考虑到出口订单回落的可能性、上游原材料企业扩产受限以及房地产对于相关产业的拖累,2022年投资回落的可能性依然存在。

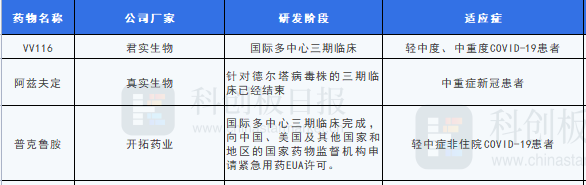

招银研究在《行业研究2022年度展望》中表示,制造业全行业投资有回落可能,但高端制造的热度有望延续。其中,产业升级和“双碳”战略助推新能源汽车、通信技术、半导体、软件开发、国防军工等高技术产业实现蓬勃发展,企业主动扩张意愿强,2022年高景气度有望延续。

比如晶科能源、翱捷科技、三元生物等高端制造业企业,均在今年一季度募资总额超过36亿元。受头部IPO项目带动,今年第一季度,前十大IPO项目均值在34亿元以上,占第一季度整体募资的50.19%,VC/PE机构IPO渗透率达到74.23%,部分科创板上市企业背后创投渗透率高达92.59%,制造、医疗、信息产业赛道受关注度高。

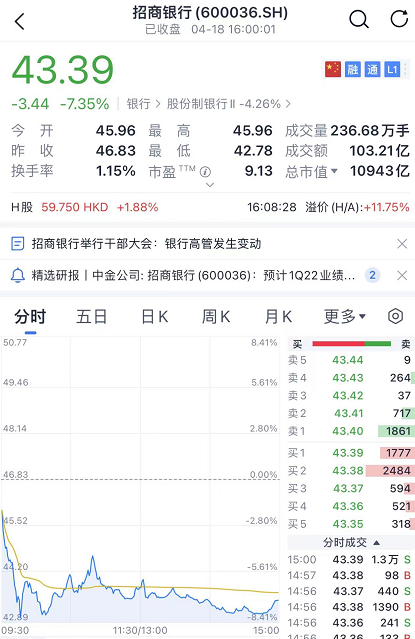

而在收益方面,第一季度整体账面退出回报规模为1531亿元,同比下降61.54%、环比下降10.94%;平均账面回报率为4.68倍,同比下降16.43%、环比下降16.87%。不过也有业内人士表示,这与今年以来A股整体走势欠佳、新股首发连板数量下降有关,甚至还有上市后破发的情况。

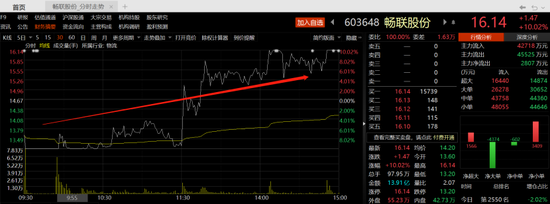

虽然投资收益出现阶段性下滑,但A股市场的IPO节奏依然平稳有序,对比中企上市的数量及募资效率,沪深、北交所三市已在今年第一季度接纳85家中国企业上市,延续了去年的火热状态。

据投中数据统计,一季度IPO数量虽有所降低,但募集规模较去年同期翻番:IPO数量同比下降15%、环比下降22.02%;募资金额共计1765亿元,IPO规模同比上升132%、环比上升7.23%。按板块来看,继科创板后,创业板亦成为A股IPO的一大主力军,两个板块齐齐推动第一季度沪深交易所完成IPO 62笔。

相比之下,港股及美股中企上市势头减缓。

统计数据显示,今年一季度,有11家中企在港股IPO,均于港交所主板上市,其中有3家中企以介绍形式上市,IPO数量较去年同期减少20家,为近两年最低位;募资金额共计94亿元,IPO规模同比下降90.84%、环比下降72.11%。

在美股市场,2022年第一季度,仅1家中企IPO,IPO数量同比降低94.74%,同此前一个季度比增加1家;募资金额共计2亿元,IPO规模同比下降99.28%。投中数据分析指出,美国证监会(SEC)根据发布的《外国公司问责法》(HFCAA),将百度、百济神州以及和黄医药等多家中概股列入“预摘牌名单”,美股市场中企IPO未来前景依旧不明朗。

今年3月,管理层召开专题会议表示,中国继续支持各类企业到境外上市。证监会此前亦表示,将抓紧推动企业境外上市监管新规落地,支持各类符合条件的企业到境外上市,保持境外上市渠道畅通。随着政策的定调,中企面向境外上市的限制障碍或将进一步扫清,有利于推动各行业优质企业走上国际化道路。

免责声明:每日经济新闻·场景汇旨在为创业者与投资人搭建互动交流、精准对接平台,我们将定期深度报道优秀创业公司和创业项目,所选用的素材均来自于公开资料和采访,请各位投资人谨慎判断、预防风险。

_500474797

你的专属投资礼包!更有百元京东卡、188元现金红包等你拿,100%中奖>>