核心观点

22Q1A股盈利增速进一步下滑,疫情是当前最大的扰动项

A股一季报业绩预告显示出两大趋势:一是全A盈利增速继续回落,首尾企业业绩分化现象加剧,小企业盈利有所下降;二是上中下游板块分化进一步加剧:①上游部分石化企业21Q3以来首次出现下游需求萎靡的问题,②中游材料、制造业停工、新建产能在Q1有所释放,③中下游面临的需求不足问题有明显好转,④疫情和成本上涨是影响部分中下游企业Q1业绩的核心因素,但业绩预告显示大部分企业只是订单交付受阻,而非订单取消。整体来看,企业成本端压力仍在、下游需求较21Q4出现明显边际好转,疫情是一季度最大的扰动因素,但订单推迟或厚增余下季度的企业利润。

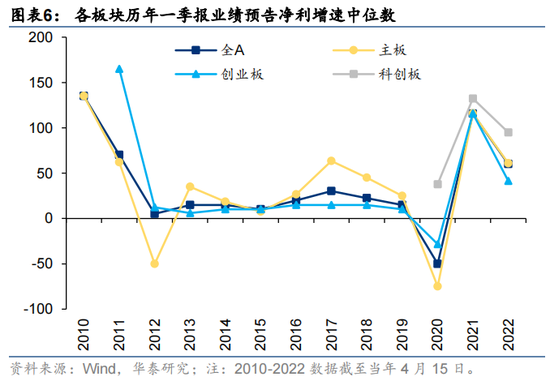

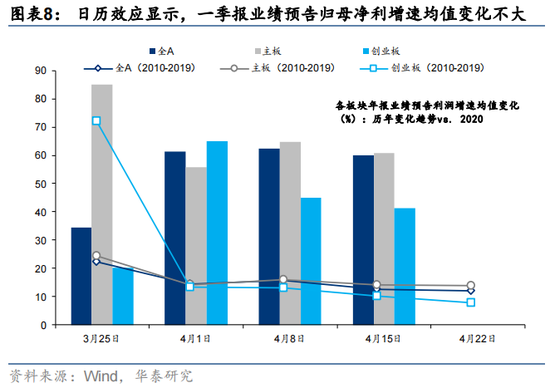

一季报业绩预告:各板块披露率均为过去10年来最低值,科创板增速较优

截至4/15,全A、主板、创业板、科创板和北交所一季报预告披露率分别达10.7%、10.5%、12.3%、10.1%及3.4%。创业板整体预告披露率创披露新规后新低,低于21年同期的23.5%。一季报预告显示,主板、创业板、科创板预告归母净利同比增速中位数分别达到 60.9%、38.3%、95.0%,均低于去年同期预告中位数(115.7%、115.9%、132.4%)。分行业来看,煤炭、有色金属板块一季报业绩预告预喜率较高,支撑上游资源板块业绩高增。个股方面,医药/电力及公用事业/电新/基础化工代表个股(20年营收排名居前)业绩增速居前,消费者服务/农林牧渔代表个股业绩增速尚未明显回升。

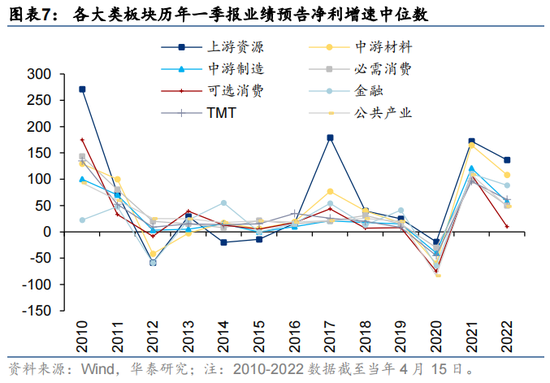

板块趋势:上游资源、中游材料板块一季报预告业绩增速较优

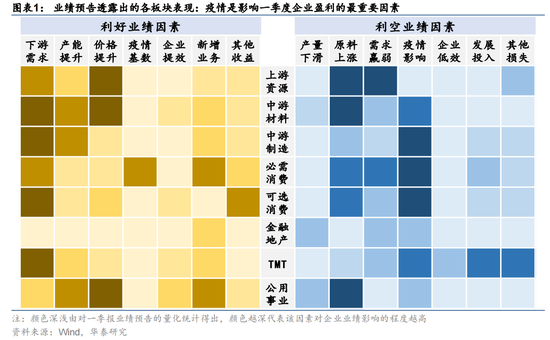

分板块来看,上游资源>中游材料>金融>TMT>中游制造>必需消费>公共产业>可选消费,居前的上游资源、中游材料22Q1业绩预告归母净利润同比增速中位数分别为136.6%、103.0%。业绩预告归因热力图显示,A股业绩驱动力相比2021年报业绩预告出现差异:①受益原料价格上涨,上游资源品企业业绩增速较高,但部分石化品出现需求不足的现象;②中游企业产能有所释放,但疫情导致大面积订单延误、推迟以及大额物流成本,智能汽车、半导体材料/设备、功率半导体、风光电设备企业22Q1在手订单充足;③必需消费除医药外普遍受疫情影响欠佳、可选消费普遍成本承压。

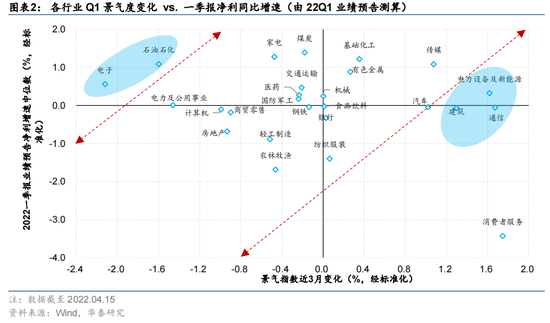

行业比较:电子、石油石化等企业一季报业绩预告的代表性或偏弱

结合3月一季报预告季以来分析师对个股盈利预期的调整、一季报业绩预告的披露率及业绩情况、年报业绩超预期率的情况以及中观行业景气变化,筛选一季报业绩可能超预期的板块,1)第一档为:有色金属、基础化工;2)第二档为:煤炭、电力设备及新能源、电子、传媒;3)第三档为:医药、交通运输、综合金融。22Q1业绩预告披露率较低,我们将高频行业景气指数与测算归母净利润同比增速进行匹配,发现:1)电子、石油石化等行业一季报业绩预告的代表性或偏弱;2)电子里的半导体材料、功率半导体企业及石油石化里的LNG企业22Q1业绩或优于板块内其他子行业企业。

配置思路:Q1业绩超预期概率高的板快+现金流最好板块的资本开支方向

我们在4.10《财报直击:还有哪些未被充分定价的景气》中提及,中观华泰策略景气指数显示锂电、光伏、数字基建、CXO景气上行。22Q1业绩预告及22年业绩预期上调幅度显示煤炭、有色金属、基础化工、智能汽车、半导体材料/设备、风光电、医疗器械、CXO、银行板快需求修复较好。建议关注:1)一季报超预期概率高+景气上行的能源央企+锂电+光伏+医疗器械+CXO+银行,其中银行、CXO受疫情影响较小;2)后续强需求在哪个领域,取决于谁现金流较好、会把钱用在哪里:能源央企现金流较好,稳增长诉求驱动其资本开支扩张,带动绿电/固废处理/再生金属需求扩张。

风险提示:业绩预告的披露率低、代表性不高;美联储货币政策收紧超预期。

一季报前瞻:A股企业盈利增速进一步放缓

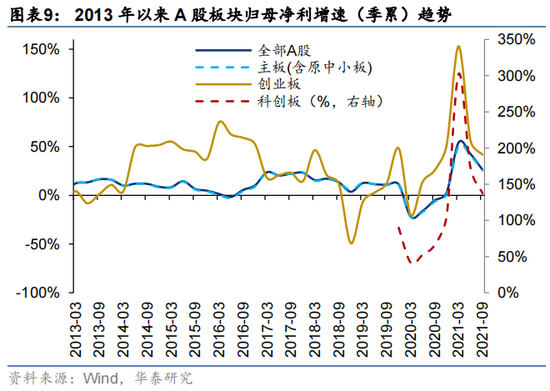

2022一季报业绩预告显示,A股企业盈利增速进一步放缓。

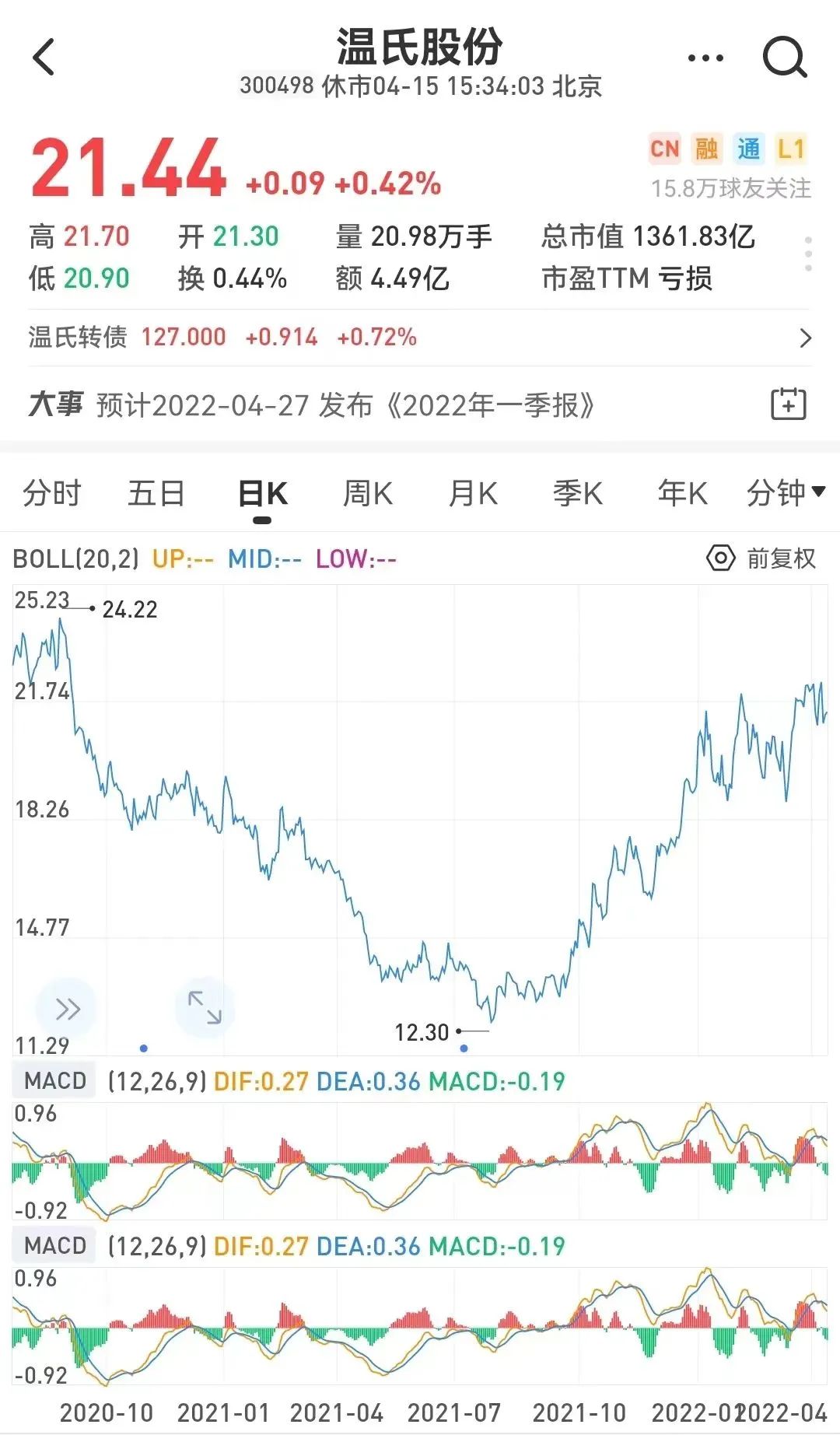

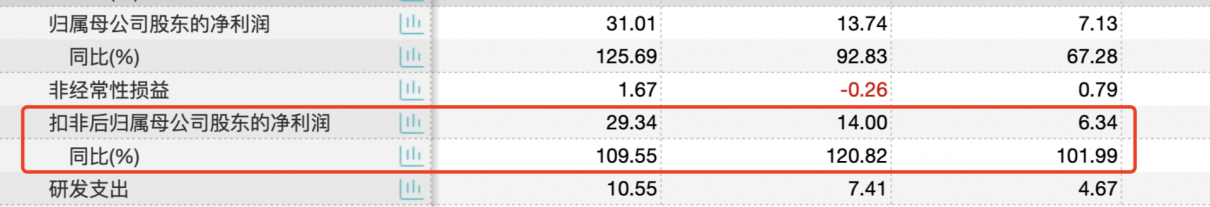

截至4月15日,A股2022年一季报披露率为10.6%,低于2020年、2021年同期披露率(分别为42.0%、30.6%),为10年以来一季报业绩预报披露率新低。2020年6月创业板、中小板披露新规实行后,业绩预告对全A盈利情况的代表性有所下降(不再要求强制披露季报业绩预告,因此只有盈利的企业才更有动力披露业绩预告)。具体来看,统一口径后,发布一季报业绩预告的全部个股2022年一季报归母净利同比增速中位数为60%,整体法计算同比增速为93.6%,延续了2021年中报以来业绩预告净利润同比增速下降的态势(2021H1→2022Q1:205.0% → 151.5% → 101.4% →93.6%)。据我们在2021.11.12《2022:配置能源与芯片的增长闭环》中预测,中报A股净利润同比增速中枢将进一步下探且为年内低点,下半年A股盈利增速有望触底回升。

业绩预告归因热力图显示,A股各板块业绩驱动力相比2021年年报业绩预告出现了一定差异,具体来看:①上游部分石化企业21Q3以来首次出现下游需求萎靡的问题,②中游材料、制造业停工、新建产能在Q1有所释放,③中下游面临的需求不足问题有明显好转,④疫情和成本上涨仍是影响部分中下游企业Q1业绩的核心因素,但业绩预告显示大部分企业只是订单交付受阻、而非订单取消。整体来看,相比FY2021,企业成本端的压力变化不大、下游需求出现明显边际好转,疫情是一季度最大的扰动因素,但订单推迟或厚增余下季度的企业盈利。

分板块来看:

1)受益于原料价格上涨,上游资源品企业业绩增速较高,但部分石化品出现需求不足的现象:上游板块2022Q1净利润同比增速仍较高,且整体法增速高于增速中位数,反映2022Q1上游企业整体盈利情况仍较好,但首尾企业盈利趋势分化,小型企业的盈利能力有所下滑。从业绩驱动力来看,增长的主要驱动力来源于产品价格的提升,而并不是“产能提升+价格提升”,反映出上游资源“有价无量”仍未好转,而下降的拖累因素则来源于原料上涨及需求羸弱,部分石化企业业绩预告披露下游市场需求萎靡、石油价格居高不下,导致企业净利润增速出现明显下滑。煤炭、有色金属则均受益于产品价格大幅上涨,一季度业绩普遍环比增长。

2)中游企业产能有所释放,但疫情导致大面积订单延误、推迟以及大额物流成本:中游板块2022Q1净利润同比增速相比FY2021有所下滑,电力设备及新能源、基础化工板块以整体法计算的净利润同比增速高于中位数,反映2022Q1电新、基础化工板块的首尾企业盈利均向好;建材、钢铁、国防军工、机械板块以整体法计算的净利润同比增速低于中位数,反应2022Q1该四个板块首尾企业的盈利情况分化,大型企业的盈利能力由于小企业。

智能汽车、半导体材料/设备、功率半导体、风光电设备企业22Q1在手订单充足。从业绩驱动力来看,增长的主要驱动力来源于下游需求向好、产能提升,21年9、10月能耗双控考核后,中游企业部分生产线强制停产,造成了供应链的供给缺口,2022Q1这些生产线陆续恢复,供给缺口有所缓解,此外部分制造业企业有新产能投入使用;业绩下降的拖累因素主要源于原料上涨及疫情影响,多家制造业企业业绩预告显示疫情导致了订单大面积的延迟交付,且疫情期间物流资源较为稀缺,导致公司物流成本大幅上升。具体到部分行业来看,尽管传统汽车下游需求景气欠佳,但是新能源汽车及部件、智能汽车及部件及摩托车销量较为坚挺;半导体材料、设备以及功率半导体设备企业订单充足,下游需求旺盛;风光电设备企业在22Q1光伏、风电装机量超预期背景下也有充足的在手订单。

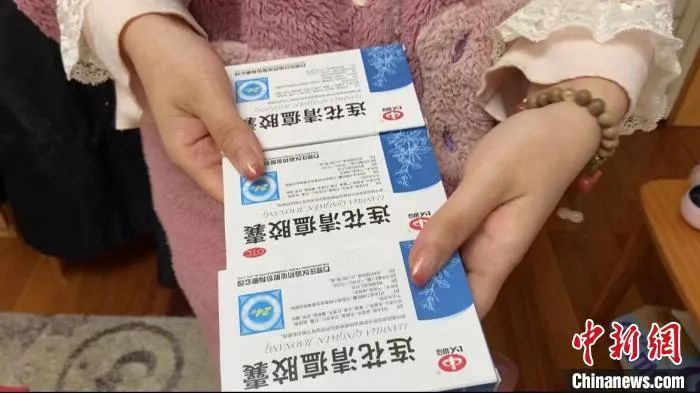

3)必需消费除医药外普遍受疫情影响欠佳、可选消费普遍成本承压:下游板块2022Q1业绩有所分化,疫苗等医药板块受益于疫情扩散业绩增速较高,但食品饮料、农林牧渔等其他必需消费业绩普遍受疫情影响而表现欠佳;可选消费业绩则普遍因为原材料(如铝材)成本上涨、疫情影响(如工厂停产)等表现欠佳。以整体法计算的净利润同比增速低于中位数,反应22Q1下游企业盈利能力首尾分化,小型企业受疫情影响盈利能力承压。

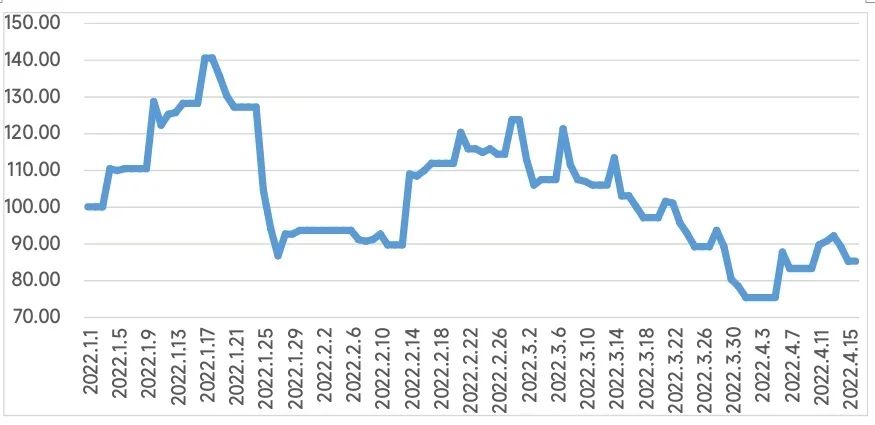

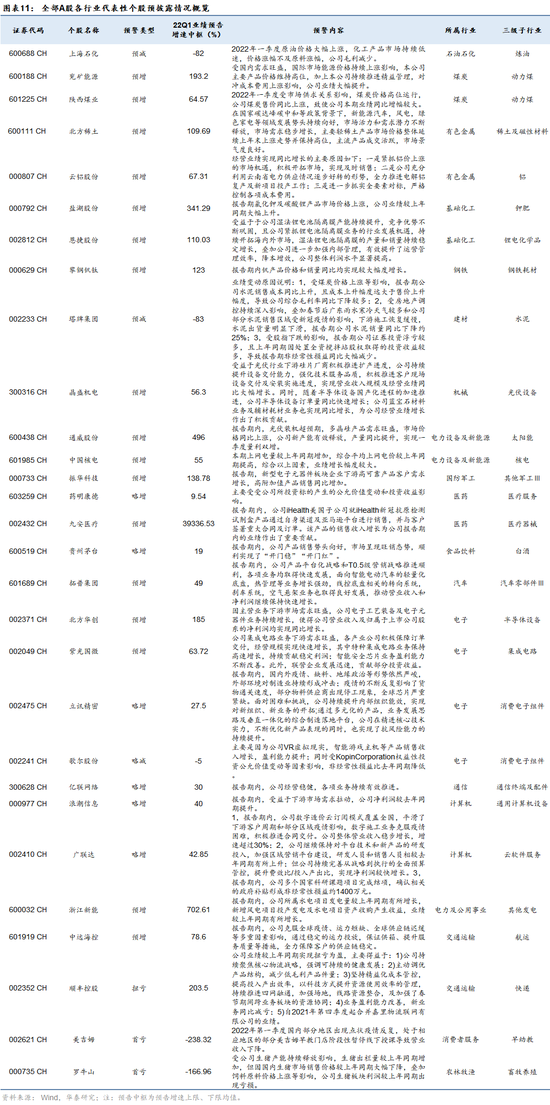

电子、石油石化等企业一季报业绩预告的代表性或偏弱。由于22Q1业绩预告的披露数较少,由业绩预告估算出的行业净利润同比增速可能有偏,为了寻找出哪些行业的误差可能较大,我们将高频的景气指数(标准化处理)与各行业测算的净利润同比增速(标准化处理)进行比较。以华泰行业景气指数(以各行业较为关注的景气数据指标化得出)在Q1变化表征行业景气的变化情况,并计算其与各行业测算的一季度净利润同比增速的匹配度(见下图),可以得出:①电子、石油石化、消费者服务、通信、建筑、电新等行业景气度与业绩增速测算的匹配程度较差,说明该板块目前披露的业绩情况可能代表性较低;②考虑到在披露规则变更后,业绩较优的企业披露意愿较强,则意味着一季报代表性较低的板块里面,披露一季报业绩预告的企业所属的子版块相对其他子版块或业绩较好(意味着或存在挖掘α的机会),比如电子板块里预告业绩较优的多为半导体材料、功率半导体企业,石油石化板块里预告业绩较优的多为LNG企业。

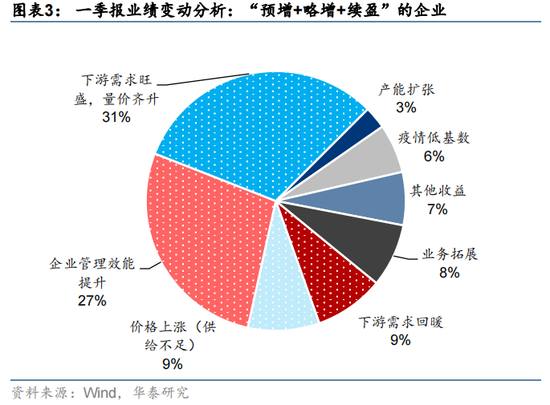

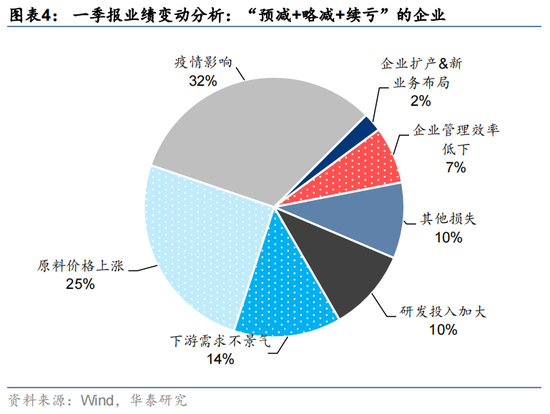

从2022一级报业绩预告表现好(业绩预警为预增+略增+续盈中,归母净利润同比增速排名前100的企业)和表现差(业绩预警为预减+略减中,归母净利润同比增速排名后100的企业)的情况看:1)对业绩预警为预增及略增的企业,下游需求旺盛、企业管理效能提升是支撑企业一季报业绩改善的重要支撑力;2)对业绩预警为预减及略减的企业,面临的压力来源于三个方面:一是疫情爆发对企业运营的影响,二是原材料价格上涨,三是下游需求的不景气。两者对比来看,说明企业下游需求不足的问题已经不是企业盈利的掣制,疫情对企业一季度盈利的影响最大。

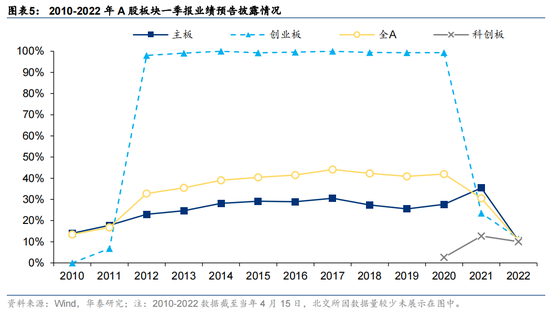

分版块业绩预告:各板块披露率均处于历史较低水平

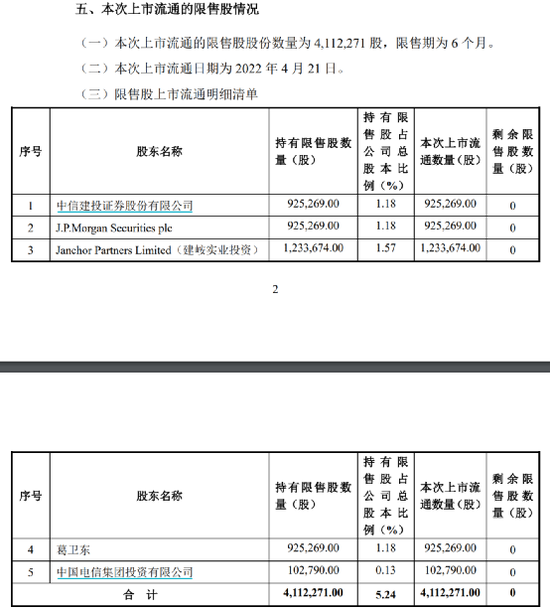

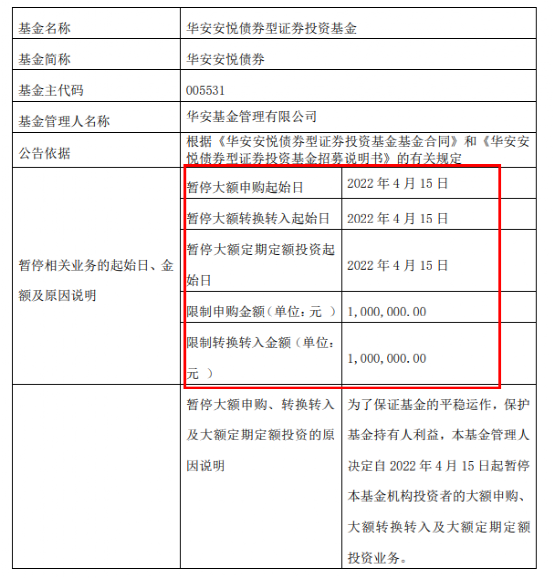

从各板块一季报披露率来看,各板块一季报披露率均位于过去10年(12年以来)的最低水平。截至2022/4/15,全A、主板、创业板、科创板、北交所的一季报披露率分别为10.7%、10.5%、12.3%、10.1%和3.4%。2020年6月,创业板取消季报预告强制披露要求后,板块业绩预告披露率出现较大幅度下滑;主板无强制披露要求,历年披露率基本稳定,但2021年2月后中小板并入深市主板,对主板披露率的稳定形成一定扰动。

从各板块已披露企业一季报归母净利增速中位数来看,科创板>主板>创业板。主板、科创板和创业板一季报归母净利增速预告中位数分别为60.9%、38.3%和95.0%,俄乌冲突导致的全球通胀预期上行使得原材料成本大幅上升、疫情又使得中小企业经营困难,工业企业占比高、中小企业占比高的创业板盈利受影响较大,此外也与21年基数较高有关。

大类板块来看,上游资源>中游材料>金融>TMT>中游制造>必需消费>公共产业>可选消费。上游资源、中游材料、中游制造、必需消费、可选消费、金融、TMT、公共产业一季报归母净利增速预告中位数分别为136.6%、103.03%、57.22%、49.57%、9.47%、88.50%、49.79%、48.75%。

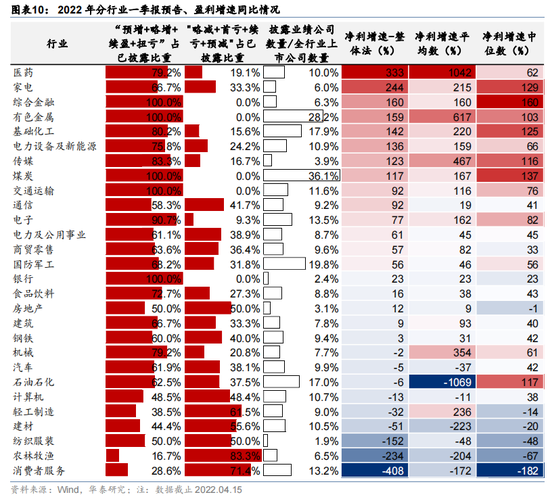

分行业一季报预告:煤炭、有色金属、交通运输一季报业绩预告预喜率高

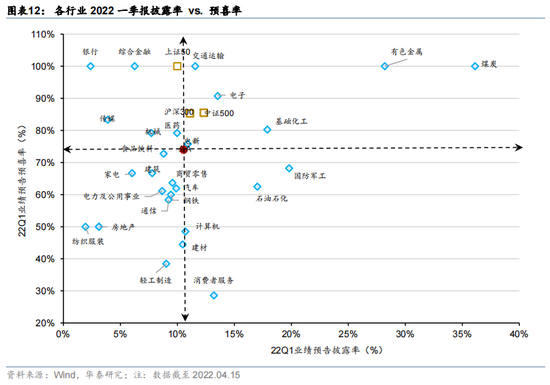

行业方面,以披露中报预告的个股为样本,分两个角度来看:1)各行业预喜率比较,居前的行业包括煤炭、有色金属、交通运输、综合金融、银行等;2)各行业盈利增速中位数比较,居前的行业包括有煤炭、家电、基础化工、石油石化、传媒、电子、交通运输等。

从行业代表性个股(以2020年报营收在行业内排名居前的个股为代表性个股,下同)一季报预告情况来看,三类企业一季报盈利修复较好:1)受益于产品价格大幅上涨、供需缺口短期难以修复的煤炭、工业金属等板块;2)受益于新能源车大力发展的锂电池、锂电化学品;3)受益于疫情扩散的医药板块。两类企业业绩尚未显著回升:1)受猪肉价格大幅下降影响的农林牧渔相关企业;2)受原材料价格上涨、疫情下复工缓慢的建材、建筑板块。

一季报业绩前瞻:基础化工、纺织服装等板块一季报业绩预告表现较优

根据两市业绩预告规则,一季报业绩预告已经4月15日披露完成。截至4月15日,两市共533家个股发布业绩预告,占全A数量10.7%。我们结合3月一季报预告季以来,行业分析师对个股盈利预期的调整、已发布的业绩预告情况以及已发布的年报超预期情况,筛选一季报业绩预告表现较优的板块:

1)一季报预喜率和披露率维度:一季报业绩预告中,各行业的预喜率情况以及披露率情况;

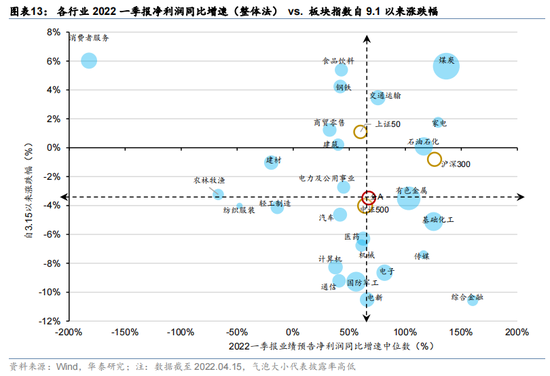

2)业绩预告增速维度:3月15日以来,各行业一季报业绩预告归母净利润同比增速(整体法),以及各板块自3月15日以来的涨幅情况;

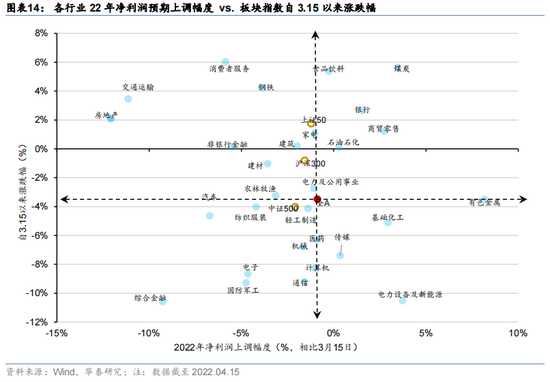

3)上调幅度维度:3月15日以来,分析师上调全年业绩预测的情况,以及各板块自3月15日以来的涨幅情况;

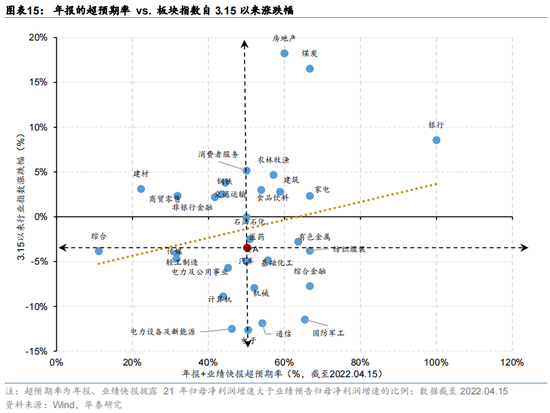

4)年报超预期率维度:目前已公布2021年报企业的业绩超预期率(vs 2021年报业绩预告归母净利润同比中枢),以及各板块自3月15日以来的涨幅情况。

一季报预喜率和披露率维度。3月15日以来,披露率和预喜率均超过全A(全部披露一季报预告的个股,后同)的行业包括,电新、基础化工、电子、有色金属、煤炭、交通运输,上述行业一季报披露率均超过10.6%、预喜率均超过73.9%。

业绩预告维度。3月15日以来,2022一季报业绩预告归母净利润同比增速均值超过全A的行业中,涨幅低于全A的行业有有色金属、基础化工、传媒、综合金融、电子,涨幅高于全A的行业有石油石化、家电、煤炭、交通运输,上述行业2022一季报业绩预告归母净利润同比增速均值均超过67.4%。

上调幅度维度。3月15日以来,分析师全年盈利预期上调幅度较大的行业中,涨幅低于全A的行业有传媒、医药、基础化工、电力设备及新能源、有色金属,涨幅高于全A的行业有石油石化、商贸零售、银行、煤炭、食品饮料。

年报超预期率角度。3月15日以来,年报+年报业绩快报超预期率高于全A的行业中,涨幅低于全A的行业有基础化工、机械、通信、国防军工、综合金融、纺织服装,涨幅高于全A的行业有医药、有色金属、食品饮料、建筑、农林牧渔、家电、银行、房地产、煤炭。

风险提示

一季报业绩预告披露率较往年相比处于较低水平,对整体A股实际一季报业绩情况的代表性可以有所欠缺。

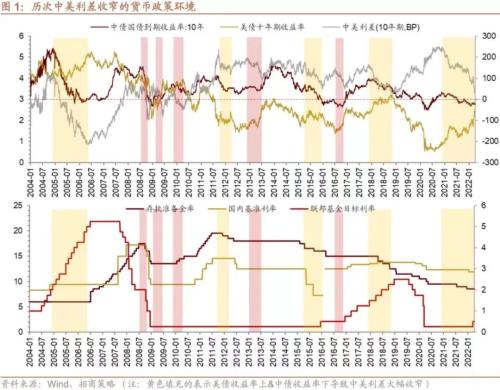

美联储货币政策收紧超预期,导致海外流动性环境进一步紧缩,美股产生较大波动,并对A 股形成负面外溢效应。

你的专属投资礼包!更有百元京东卡、188元现金红包等你拿,100%中奖>>