最近听了一场路演,反复提到了投资者投资权益的资金,大头(70%-80%)应该投资于均衡基金,而赛道或者行业资金应该作为配置。

如何解读这句话呢?

首先,这段话的定语是投资权益的资金,也就是说投资者首先要对投资的资金进行分类,包括可投资资金和不可投资资金,也就是我们在之前的文章中提到的长钱和短钱的概念,在满足长钱的基础上,同时符合投资者的风险偏好,可以投资于权益部分的资金。

其次,这部分可投资权益的资金如果再进行具体安排的话,超过2/3的比例应该投资于均衡型基金。也就是说投资权益中的绝大多数资金应该投资于对标全市场的,覆盖的行业比较分散,能够跟得上宽基表现的基金,我们将这部分称为权益投资的核心仓。

核心仓配置大致可分为两类:

(1)跟得上宽基指数表现的量化基金:选股标的基本覆盖全市场(一般仅剔除ST或流动性较差的股票),既能做到分散,又能做到对标指数。

(2)均衡持仓的主动型基金:要求基金经理及投研团队覆盖的行业足够多,持仓行业较为分散,相较指数不过度偏离到某些行业,不高度专注或者重仓在某1-3个行业。

最后,行业或者赛道基金是权益投资的配置部分,在满足看好某些特定行业的基础上,再进行不超过1/3仓位的投资,从而实现投资效果的增强。

这里面也包括了几层含义:

(1)行业或者赛道基金是整体权益配置的卫星仓。

(2)投资于行业或者赛道基金的前提是对某些特定行业看好。

(3)在投资特定行业或者赛道效果好的时候可以对核心仓做出补充,起到增强效果。

自从2021年市场高度分化以来,市场开始强调均衡配置。2022年以来,市场泥沙俱下,但是依然有少部分投资上游资源品或资本开支相关的企业(比如大宗相关的ETF)或者策略(比如CTA)可以取得正收益,于是市场开始建议投资者要多元化。

但是什么才是均衡和多元化呢?

首先,我们来讲均衡配置。一般说的是股票多头策略的均衡配置,比较常见的做法就是通过行业的足够分散来应对不确定性,在市场没有明确的主线或者不确定性比较高的时候,通过行业的分散来让自己的组合长得跟指数比较像,不跑输整个市场。

这里面也有几种做法:

① 基金的风格就是通过比较均衡分散的方式追求稳定地跑赢宽基指数。

这样的投资目标既可以通过量化的方式实现,也可以通过主观配置的方式实现,而主动管理基金中,管理时间10年以上的公募基金基金经理其实基本都在用这种长期均衡的方法。

这种风格投资的行业足够多足够分散,要求基金经理对这么多的行业都有覆盖和理解,所以相对长时间的积累和沉淀是必不可少的。

因此管理时间长、经验丰富的基金经理相对都比较均衡,以不变应万变;而新兴黑马则更擅长特定的赛道和行业,是自己研究产业与市场的共振。

② 基金的风格在轮动,在某些行业景气度足够高的时候,通过高仓位来获取阿尔法,但是在市场不确定性高的时候调整为均衡持仓来应对。

对于均衡只是某个阶段应对方式的基金来说,基金经理本身对某些特定的行业是有深入的研究和理解的,但是由于市场的不确定性,通过均衡分散来避免短期大幅跑输指数的情况。

这种情况下,需要基金公司的研究员或者PM制度足够完善,可以在对的时间做出对的应对。

其实,一个基金经理的认知和研究边际或多或少受到从业年限、从业背景约束,所以能够真正做到均衡的基金经理,要么足够有经验,要么平台可以提供足够多的支持,当然基金经理本人覆盖过足够多的行业更为重要。

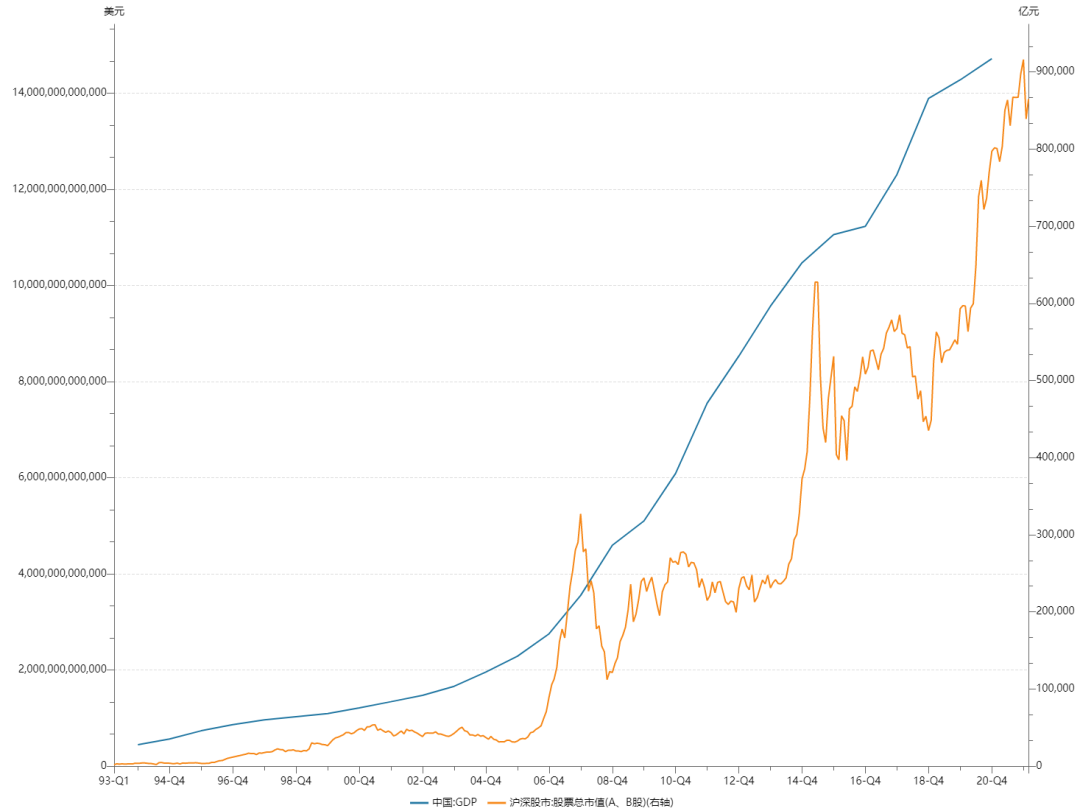

其次,我们讲的多元化,其实是资产之间的多元化,在市场上面对系统性冲击或者流动性冲击时,很多资产之间的相关性会提高,这个时候会发现,哪怕是行业的均衡也无法应对市场的不确定性变化。

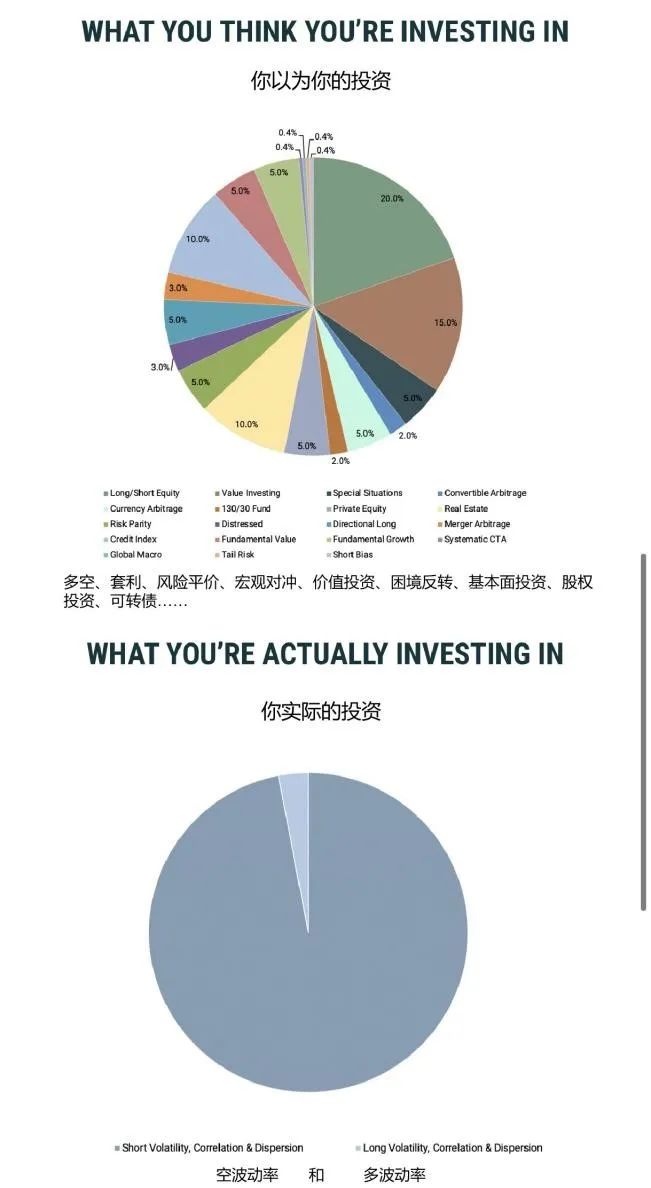

之前看到过一幅很经典的图,你以为自己投了价值、成长、均衡、基本面、量化、转债、套利等,已经很分散了,然而真正的多元化确实在极端市场下,依然能维持低相关性的,在波动率层面的对冲。

图片来源于网络,侵删

图片来源于网络,侵删均衡和多元化都不是新名词了。

只不过,在市场快速上涨时,为了满足投资者对高收益的追求,从而出现了很多的赛道和行业主题基金。

但是,我们还是要记得,这些基金是来做补充和增强的,基本盘还是要以均衡风格为主,以均衡和多元化来应对市场的变化万千。