中国基金报记者 房佩燕

3月份A股轮番大跌,到底私募是怎么操作的?最新数据出来了:大幅降仓了。

私募降仓超10%

平均仓位不足60%

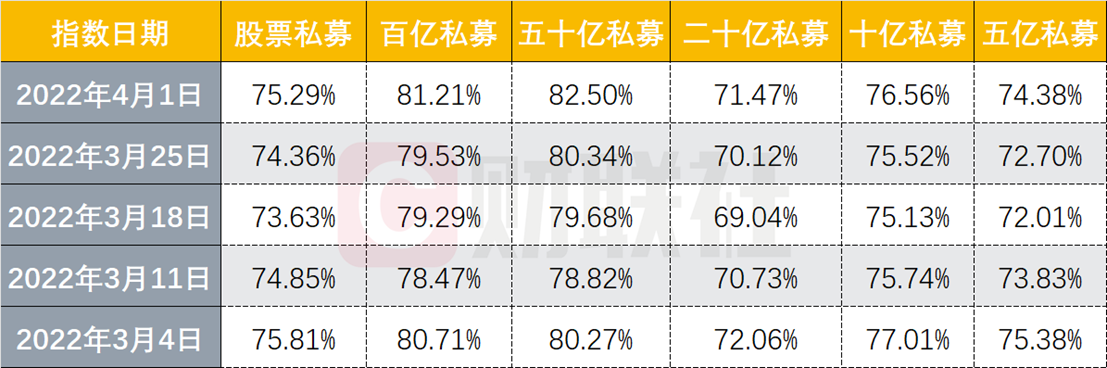

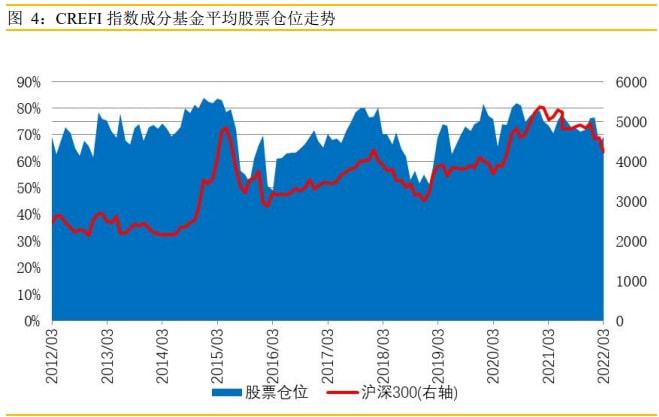

华润信托统计,截至3月末,阳光私募股票多头指数(CREFI)成份基金平均股票仓位为58.93%,较上月末下降10.18%。

而数据显示,上一次私募的仓位在6成以下时,是2020年疫情刚爆发之前。

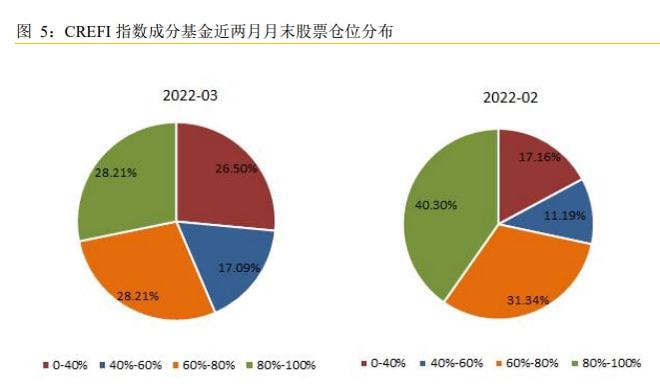

具体而言,股票持仓超过五成的成分基金比例为67.52%,比2月末下降11.58%。而仓位0-40%的占比达到26.5%。

而据记者了解,的确,不少私募在一季度降低了仓位。最受市场关注的无疑是东方港湾,在陷入空仓传闻后,公司董事长但斌透露,东方港湾仓位比较低,大概在10%左右。他表示,经过08年与白酒危机之后,在卖出原则里面加了一条“遇到系统性风险”也会考虑卖出暂避,今年以来乌克兰危机及之后的衍生风险是聚焦点。当然也包括其它一些思考。但斌所在公司东方港湾投资管理公司方面表示,在俄乌冲突伊始预判市场风险后总体是都做了比较严格的风控措施,以风控为先,谨慎应对市场的大幅波动。

承泽资产则在近几个月的月报中表示对市场持谨慎的态度,组合管理以规避风险为主,目前依旧如此。但是,随着时间的推移和上市公司年报、一季报的披露,其表示已经积累和筛选了一批下一个阶段一旦市场企稳后备选的标的,“枕戈待旦, 伺机而动”是他们目前的策略。

当然,也不少私募在一季度保持高仓运行。

清和泉资本在刚刚结束的二季度策略会中表示,整体组合保持中高仓位,因为他们认为如果在市场偏底部位置过多把仓位降低的操作是不对的;但由于突发性和冲击性强的事件的发生,他们对组合进行了相应的微调。不过其也坦言,在一季度组合框架里,对一些短期冲击事件没有进行足够的考虑,这是值得反思的。

材料、生物制药、半导体加仓最大

软件、资本货物、技术硬件减仓最多

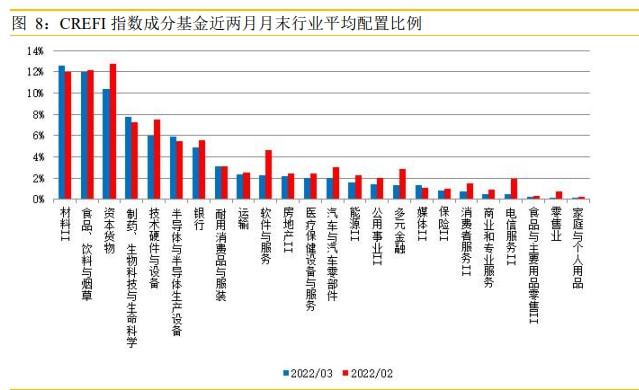

从行业配置来看,2022年3月末,私募前三大重仓行业板块分别为“材料II”、“食品、饮料与烟草”和“资本货物”,持有仓位分别达到12.54%、12.01%和10.39%。

从持仓增幅来看,3月末,增幅最大的三个行业为“材料II”、“制药、生物科技与生命科学”和“半导体与半导体生产设备”,分别增持0.56%、0.47%和0.42%至12.54%、7.75%和5.93%,减幅最大的三个行业为“软件与服务”、“资本货物”和“技术硬件与设备”,分别减持2.33%、2.32%、1.55%至2.28%、10.39%和5.95%。

私募看后市:当前市场是处于历史底部区域

展望二季度,清和泉资本投资总监吴俊峰认为,从ERP的角度来看,当前市场是处于历史底部区域,这个时候说市场存在巨大的风险我是不认可的。市场未来怎么走的核心问题在于市场关注的主要矛盾(疫情和稳增长抓手)是否得到逆转。

首先,在疫情不断扰动生产、消费、社会生活没有回到正常状态的情况下,市场没有中长期逻辑的基本面主线,市场的表现是凌乱的,但是只要疫情影响边际上发生变化,市场就会有很正面的反应。我们也在观察和等待,希望得到比较明确的疫情处理方向。

其次,稳增长的抓手到底在什么地方?从刚刚发布的3月社融数据来看已经好转,甚至是超预期的,存在的结构问题主要是企业端表现好和居民端表现不好。企业端的中长期的信贷数据是好于预期的;居民端主要是房地产表现,这也可以归到第一个矛盾上面去,因为人员不流动、没有消费场景和消费意愿的情况下是无法实现稳增长的。从稳增长的抓手来说,我们需要等待月底的政治局会议做基本的判断和定调,那个时候哪个方向稳、往哪个方向投可能会看得更清楚;防疫政策也需要密切跟踪,包括一些代表性城市怎样恢复供应链等问题。

“总体来说,一季度确实有很多负面冲击是超预期的,在我们过去的策略框架里没有过多考虑这种负面冲击带来的影响,后面我们也会在投资中考虑得更全面,我们的应对也会更加从容;就市场而言,通过严格的测算可以看出当前是处于底部区域,当疫情政策和稳增长抓手两个核心矛盾有明显趋势的话,市场主线也会更加清晰,有望走出低迷的状态,届时我们的投资也会更加从容。”他表示。

源乐晟在3月份的月报中则认为,“稳增长”还在继续发力的过程之中,目前虽然货币、财政政策力度还不够强,地产行业仍在较大幅度的调整之中,但政府工作报告把2022年经济增长目标定在了5.5%左右,最近召开的国务院常务会议再次重申了这个目标并强调压实责任、落细措施。相信政府有能力、有意愿实现“稳增长”的目标。其测算,如果想要实现5.5%的增长目标,需要这几方面的支持:地产投资维持小个位数的增长,即新开工不能出现大幅负增长;出口增长需要维持不错的景气度,且中国的全球市场份额不会有明显下滑。现在看来,政府最终还是选取了需要努力一下才能达成的目标,这说明后续可能会从货币政策、财政政策等多个维度发力来支持经济的增长。此外,在不发生极端系统性风险的情况下,经历了几轮调整后的市场下行空间有限,目前很多成长股的估值性价比优势已经显露出来。

眼前的疫情确实给“稳增长”又增加了一重不确定性,但源乐晟认为,迷雾即将散去。拉长时间来看,相信市场还是跟随企业的基本面走,快速增长的公司才能不断创造价值,主要由一些外生变量来影响市场的情况不可长期持续。他们会继续在波动中积极寻找机会,布局那些估值风险充分释放、性价比足够的优质成长股。

悟空投资则认为,虽然仍有约束存在,但目前“政策底”已探,“市场底”可期。具体而言,悟空金三角的底层选择逻辑是景气为锚、平衡为基。景气度是他们一直锚定的根基,他们不仅关注短期的景气度,他们同样重视中长期的景气度,虽然景气的评估也有博弈的成分在内,但是业绩的支撑和中期成长空间才是他们决策的关注点;同时,他们在组合构建上也会适当平衡,避免行业的过度集中,增加灵活性。当前阶段,他们依旧看好景气成长行业的投资机会,同时也重视稳增长周期中相关机会的表现,组合结构适当均衡。

稳增长从去年Q4开始就在政策面持续得到确认,但受制于内外部环境,稳增长的兑现度承压。从他们的历史复盘分析来看,稳增长相关行业在稳增长加码阶段会有阶段性表现,兑现度的约束带来的更多是波动,他们持续寻找该方向下存在中长期景气逻辑的结构,同时也适当加大对短期边际变化幅度、估值水平等维度的权重。

承泽资产CEO曹雄飞也认为 A 股的政策底已经出现,情绪底基本确认,基本面的底部尚需等待。目前, 从中长期看,不少优质公司已经进入价值区间甚至明显低估,难度在于如何控制短期市场波动产生的组合回撤。 他还特别提醒,需要关注逆全球化的影响。这是我们这一代人未曾经历,也不知如何影响今后的经济和生活。逆全球化,必然会严重影响我们的投资研究范式。关于这一点,他认为绝大部分市场参与者并未认真思考,也并未反映股价和估值中。

你的专属投资礼包!更有百元京东卡、188元现金红包等你拿,100%中奖>>