平抽、变线、挡网、扣杀……,在羽毛球运动中,不同的来球需要不同的应对方式。热爱羽毛球运动的邱世磊深谙其中之道,“当所处的位置和状态利于进攻时,一定要下手果断,敢于扣杀。如果来球和站位不适宜进攻,那就老老实实把防守做到极致,耐心等待进攻的机会。”

在“固收+”基金的管理中,邱世磊也展现出“稳健但不保守,果断而不冒进”的特点。基于良好的宏观分析能力,他会不定期对市场状态和组合的风险暴露进行把脉,当市场缺乏明显机会时选择严防死守“不丢分”。当嗅到机会来临,则会果断出击,大胆捕捉机会。

广发基金混合资产投资部基金经理 邱世磊

立足持有人体验 力求打造匀速上涨的净值曲线

邱世磊,是一位从业年限13年、近9年投资年限的“固收+”基金经理。2008年,他从中国人民大学毕业,先后在毕马威华振会计师事务所、海通证券债券部、渤海证券资管和东兴证券资管任职,在固定收益领域深耕多年。

2015年4月,邱世磊加入民生加银基金,次年1月出任基金经理,除纯债基金外,主要管理偏债混合、灵活配置等“固收+”产品。在邱世磊看来,“固收+”产品融合了纯债的稳健和权益产品的弹性,既要有一定的弹性收益,又要求收益的实现过程相对稳健。基于此,他将打造一条相对匀速上涨的净值曲线作为自己的目标。

受这一理念影响,邱世磊在管理“固收+”组合时,一方面会严格管控股票和债券的风险暴露,另一方面则耐心等待“高确定性”机会。例如,对于组合中的“+”股票策略,他会审慎衡量。当胜率和赔率都较优时,大胆提升仓位,主动承担“高性价比”的风险暴露。与此相反,当预判市场风险较大、机会较小时,宁愿不配也不会冒险配置。

业绩是基金经理投资水平的外在表现。以邱世磊管理时间超三年的“固收+”产品—民生加银鹏程和民生加银鑫喜为例,两只产品在其任职期间各自然年度均取得正收益。其中,民生加银鹏程在其任职期间(20180307-20210601)年化回报10.26%,最大回撤和夏普比率分别为2.76%和2.80,在79只同类基金中分别排名第4、第2。民生加银鑫喜在任职期间(20161209-20210316)年化回报达9.97%,最大回撤和夏普比率分别为3.57%和2.31,在39只同类基金中排名第7、第3。(数据来源:wind,鹏程和鑫喜同类按照银河证券三级分类,分别指混合基金-偏债型基金-偏债型基金(A类)和混合基金-灵活配置型基金-灵活配置型基金(基准股票比例0-30%)(A类),过往数据不代表未来表现)

从宏观视角出发 适时调整攻守配置

受经管专业教育经历影响,邱世磊很早便建立了完备的宏观研究框架,并在毕业后选择债券研究。同时,多年的债券实践又进一步淬炼了其宏观分析能力,并贯穿于他的投资中。在邱世磊的“固收+”框架里,无论是大类资产配置还是股债投资,均以宏观分析为线索,步步深入。

在大类资产配置方面,邱世磊引入有前瞻性预判功能的金融经济数据指标或者政策信号,对美林时钟模型进行因地制宜的改良,基于宏观框架研判市场。当察觉市场存在系统性风险时,他会快速处理;当机会来临时,则会果断加仓。

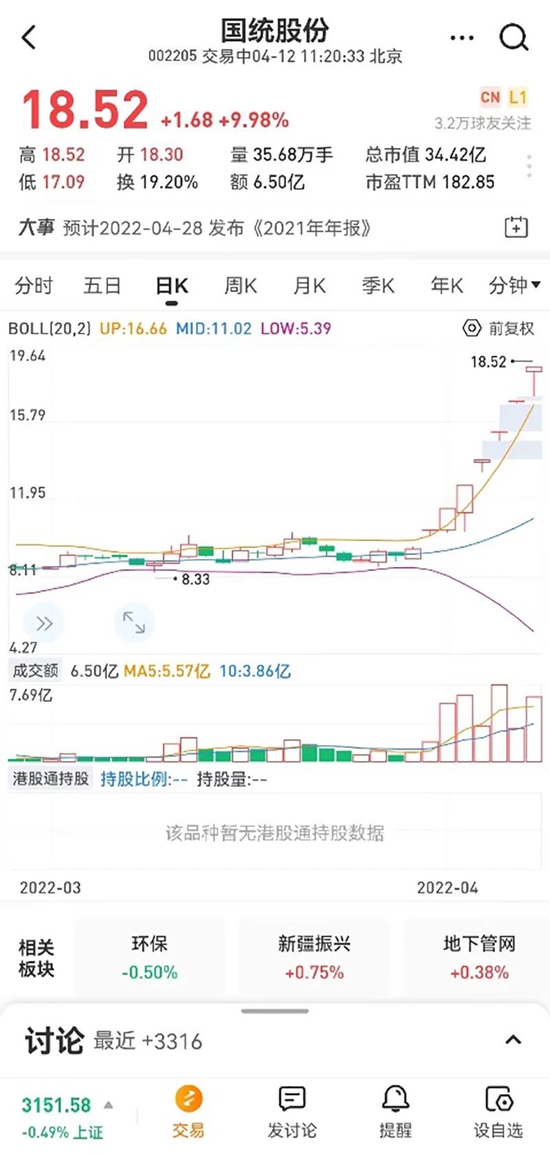

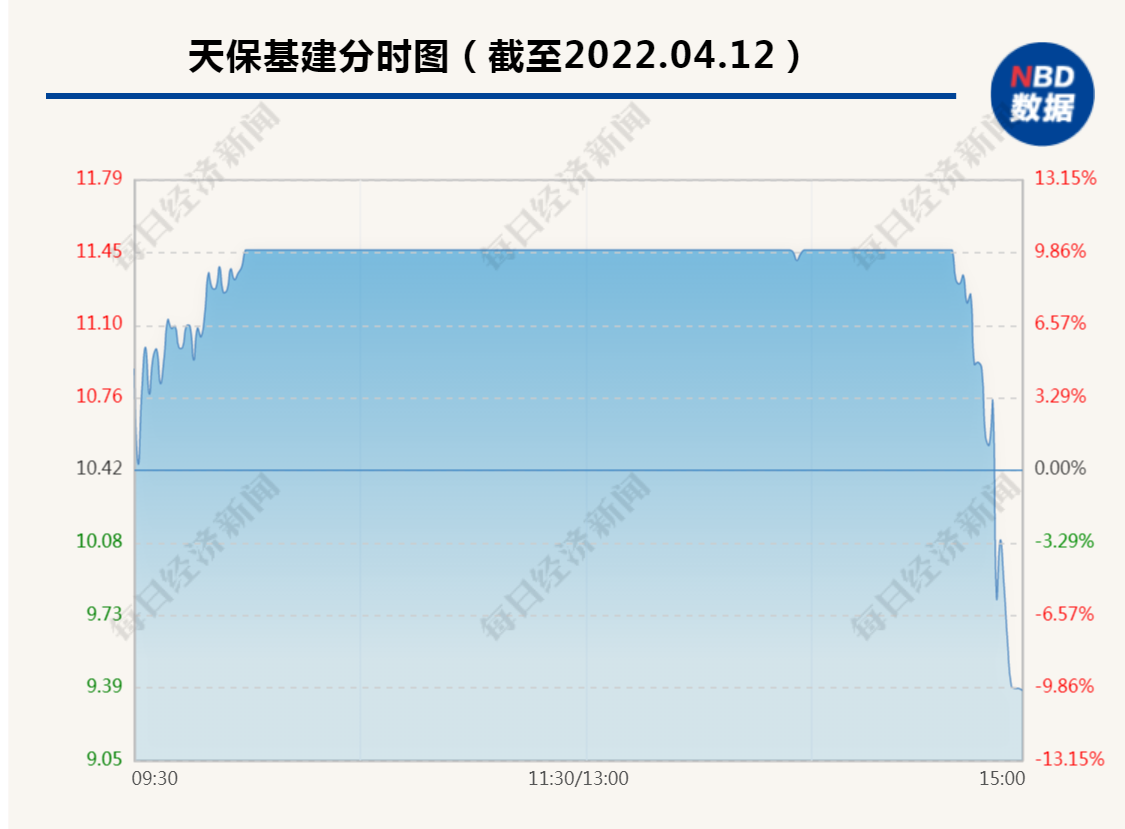

从历史操作来看,他会结合对市场大势的判断,动态调整组合的攻守态势。例如,2017年-2020年期间,民生加银鑫喜的权益仓位自2017年4季度开始下降,2018年持仓不超过3%;2019年初提升股票持仓,全年保持在10%-30%区间运作,抓住2019年的牛市行情;2020年一季度,美股连续熔断区间,选择减仓避险,在6月市场转暖时加仓……,一连串踩准市场节奏的操作,足见邱世磊优秀的仓位管理能力。

在权益资产方面,邱世磊认为,没有某一种方法或者策略能够适应不同的市场环境,所以他选择多维度多策略的投资框架。研究视角上,将自上而下的宏观分析、中观的行业比较,与自下而上个股筛选相结合;投资标的上,成长股、价值股和周期股不拘一格,大盘和中小盘均有涉猎;投资方法上,追求因时制宜、因地制宜,即根据宏观和市场环境选择相应的大小盘或是成长价值风格,根据行业和标的选择顺势而为或逆向投资;组合构建上,基于风险防范的考量,他会选择广泛布局、适度分散,判定行业板块有结构性机会时,提高集中度来增厚收益。

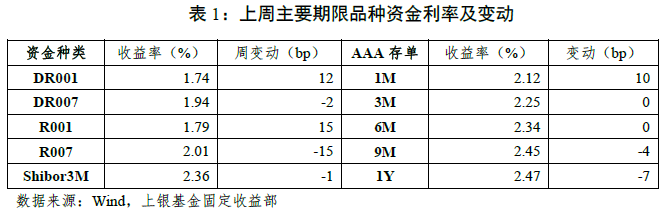

这种以风险防控为先,对机遇进行灵活把握的特点,也同样体现在债券投资中。信用方面,邱世磊较少做信用资质的下沉,主要持仓高等级信用债和利率债。久期上,他会根据对宏观经济、货币政策和债券市场的分析,在中长债和中短债,或中长久期和中短久期之间进行灵活调整。

风险提示:以上基金经理观点,仅代表本材料制作之时基金经理结合当时的市场行情做出的分析判断,不代表基金未来的长期实际投向。随着市场行情等因素的变化,基金经理的观点及投资方向会结合实际情况进行调整,基金的投资范围与投资限制以基金合同载明为准。投资者在买入基金前请仔细阅读基金的基金合同、招募说明书等法律文件,基金有风险,投资须谨慎。

| 转载自证券时报网,作者杨国强