全球通胀高企及美国货币政策转向,或加剧未来市场波动

(2022年4月10日)

一、市场回顾与展望

1.股市下跌

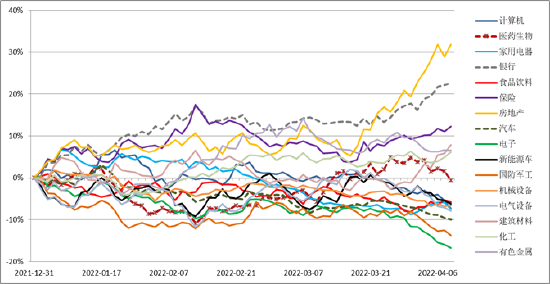

过去一周,上证指数下跌0.94%,沪深300指数下跌1.06%,创业板下跌3.64%。风格上,价值风格明显跑赢成长风格。行业上,建筑、建材、钢铁、地产、银行等行业领涨,新能源、电子、计算机、通信、传媒、军工、医药、农业等行业领跌。

各行业相对于中证800指数的相对收益

数据来源:WIND;九泰基金整理

数据来源:WIND;九泰基金整理2.市场分析

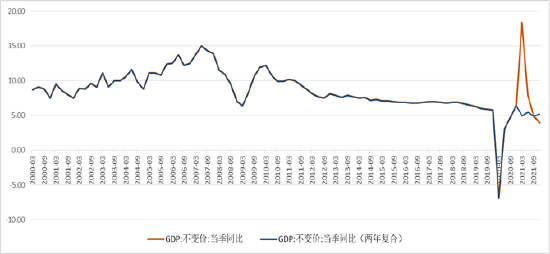

2.1经济处于下行期

目前国内经济周期处于下行期。

数据来源:国家统计局;九泰基金整理

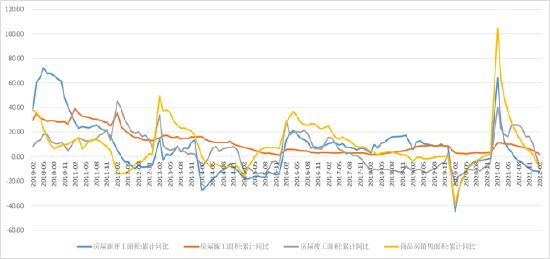

数据来源:国家统计局;九泰基金整理房地产销售与投资快速下滑,大幅拖累经济。

数据来源:国家统计局;九泰基金整理

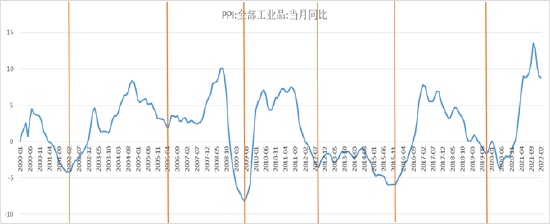

数据来源:国家统计局;九泰基金整理 PPI同比增速下降:目前大的经济背景是经济处于下行期,但由于供需缺口、全球流动性泛滥、碳中和政策等原因导致大宗商品价格大幅上涨(2022年2月PPI同比8.8%,相比上月下降0.3%)。

数据来源:国家统计局;九泰基金整理

数据来源:国家统计局;九泰基金整理通胀水平处于相对低位: CPI目前处于相对较低位置(2022年2月CPI同比0.9%,1月CPI同比0.9%)。

数据来源:国家统计局;九泰基金整理

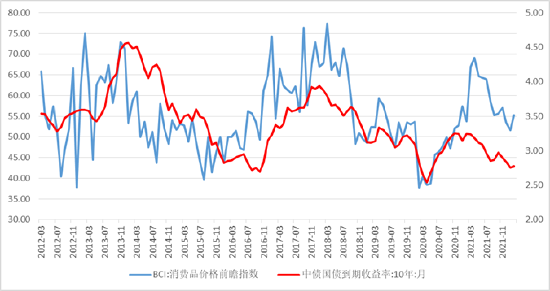

数据来源:国家统计局;九泰基金整理如果我们适度跳开CPI这个指标去观测通胀,比如使用BCI消费品价格前瞻指数,那么目前面临的通胀压力相对较弱。

数据来源:国家统计局;九泰基金整理

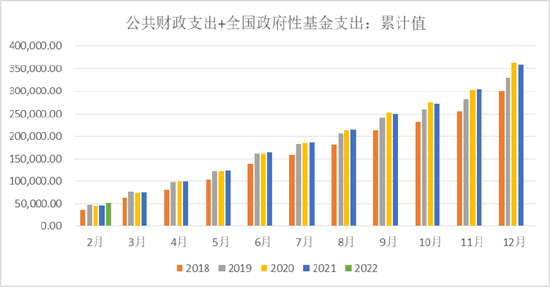

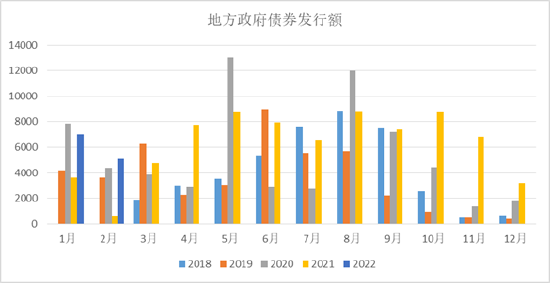

数据来源:国家统计局;九泰基金整理财政政策有待发力:尽管2020年基建发力支撑经济,但基建的力度是低于预期的。2021年基建力度进一步低于预期。2021年四季度以来政府发债明显加快,财政政策未来有待发力。

数据来源:国家统计局;九泰基金整理

数据来源:国家统计局;九泰基金整理 数据来源:国家统计局;九泰基金整理

数据来源:国家统计局;九泰基金整理2.2 货币政策平衡偏松

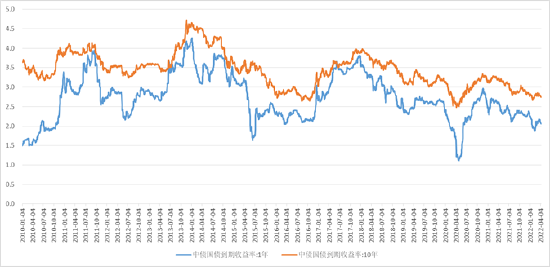

国债利率2021年3月以来下降:2021年3月以来,在政府发债和影子银行融资减少等多重作用下,国债收益率率下降。近期维持窄幅震荡态势,近一周,一年期国债收益率下降3个基点到2.07%,而十年期国债收益率下降2个基点到2.75%。

数据来源:WIND;九泰基金整理

数据来源:WIND;九泰基金整理 数据来源:WIND;九泰基金整理

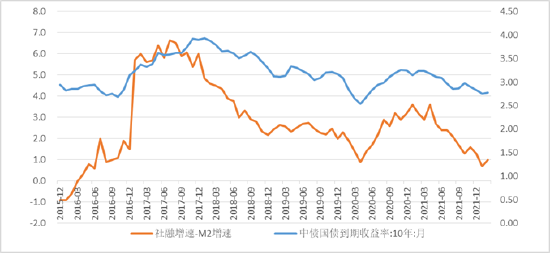

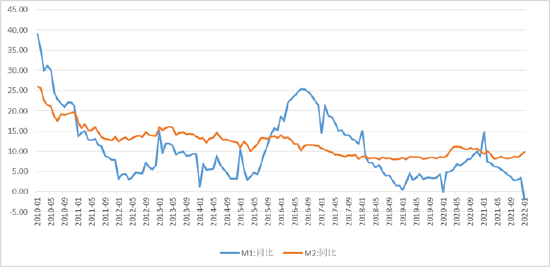

数据来源:WIND;九泰基金整理货币增速小幅上升:2022年2月M2同比9.2%,增速较上月下降0.6个百分点;M1同比4.7%,剔除春节错时因素影响,增速较上月上升2.7个百分点。M2、M1均处于相对较低增速。

数据来源:WIND;九泰基金整理

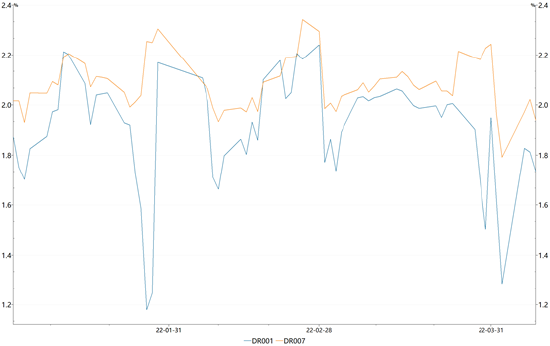

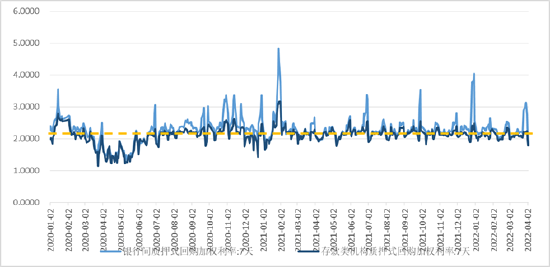

数据来源:WIND;九泰基金整理资金利率回归中枢:资金利率回归中枢。

数据来源:WIND;九泰基金整理

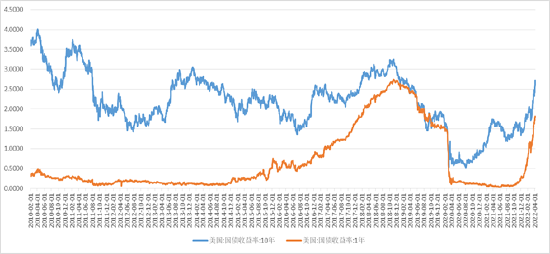

数据来源:WIND;九泰基金整理在通胀高企、美联储收紧货币政策预期的作用下,10年期美债利率近期快速上行:2020年面对疫情对经济的冲击,海外央行的疯狂放水和中国央行的节制从容形成了鲜明的对比。从美联储的政策取向上看,虽然整体市场维持十分充裕的流动性,但同时,随着通胀的高企,美国货币政策正在收紧的路上。

数据来源:WIND;九泰基金整理

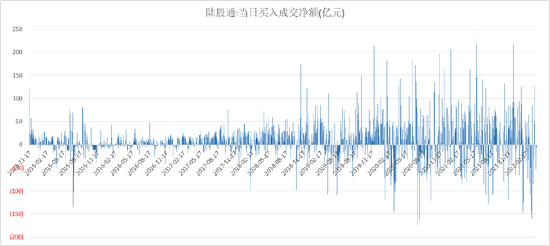

数据来源:WIND;九泰基金整理外资流入流出情况:近年来,因为美国货币政策大幅宽松,利率大幅下行,资金流向股市,包括发达市场和新兴市场,而A股持续获得外资流入。2020年7月14日至10月,在中美贸易摩擦、美国股市震荡、获利了结等多重因素作用下,外资净流出金额较大。2020年11月至2022年1月,外资呈现持续流入的状态。但2022年1月27日至今,在全球通胀高企、美联储加息预期、俄乌战争、美国股市震荡等多重因素作用下,外资净流出金额较大。过去一周,净流出66亿元。

数据来源:WIND;九泰基金整理

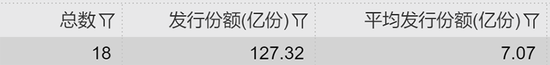

数据来源:WIND;九泰基金整理2.3 虽然政府发债加速,但房地产大幅拖累社融

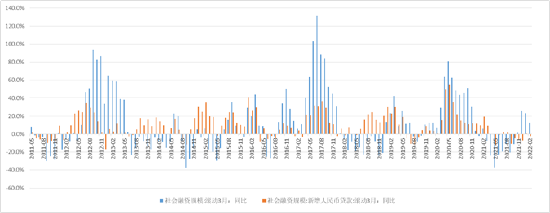

2 月社融和信贷增速不及预期,没有延续1 月的信用恢复态势。其中,新增信贷1.23 万亿(前值3.98 万亿);新增社会融资总额1.19 万亿(前值6.17 万亿);社融存量同比增长10.2%(前值10.5%)。

一方面,政府发债继续高增,另一方面,实体经济融资需求弱。

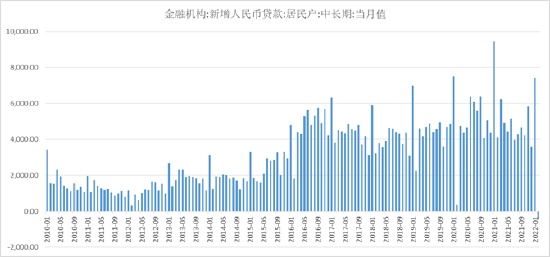

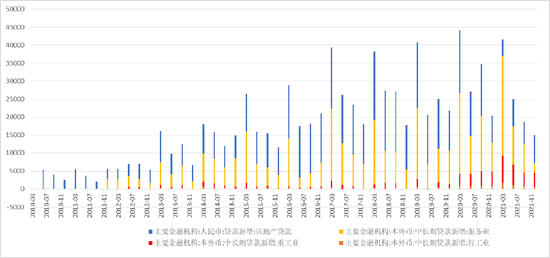

2 月新增人民币贷款1.23 万亿,比去年同期少增约1300 亿。企业贷款方面,2 月的企业中长期贷款同比少增5948 亿,在企业贷款中的占比为41%,仍然偏低,且低于上月63%的占比。新增企业短期贷款和票据融资合计7163 亿,同比多增6521亿,是信贷的主要支撑。数据反映出来2 月的信贷用于补充短期流动性的更多,用于固定资产投资的偏少,实体经济的融资需求偏弱。居民贷款方面,继续受到地产销售的拖累,当月居民贷款减少3369 亿,居民中长期贷款减少459 亿,历史上首次出现负增长。

数据来源:国家统计局;九泰基金整理

数据来源:国家统计局;九泰基金整理 数据来源:国家统计局;九泰基金整理

数据来源:国家统计局;九泰基金整理信贷下降、制造业占比提升:制造业、基建、房地产领域的贷款都有所下降,其中制造业的贷款有所下降但维持相对高位。

数据来源:国家统计局;九泰基金整理

数据来源:国家统计局;九泰基金整理3.权益市场展望

总体而言,我们认为目前是一个经济较弱、货币平衡偏松、信用企稳回升的组合。展望未来,有望出现更加宽松的财政与货币政策。在中国经济下行、政策预期向好的背景下,权益市场或许具有一定配置机会,并可能出现明显的结构分化和风格转换。但是全球通胀的高企和美国货币政策的转向预计对全球市场形成较大的冲击,或加剧中国股票市场的波动。

展望未来,在全年的宽幅震荡市中把握结构性机会。

投资有风险,请谨慎选择。