郭璞曾在游仙诗十九首其五中如此写道:“逸翮思拂霄,迅足羡远游。”诚如诗中所言,有才能的人都希望施展其才华。刚刚“官宣”离职的顶流基金经理周应波找到了新的舞台。

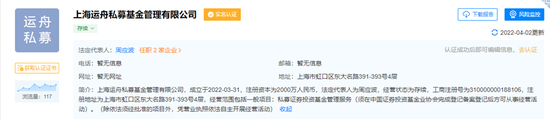

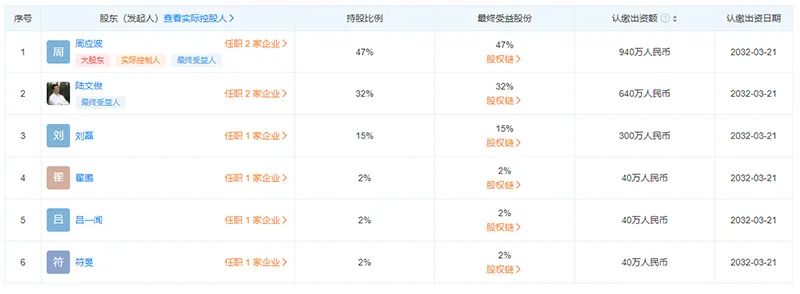

据悉,上海运舟私募基金管理有限公司正式成立,周应波担任法定代表人、董事长,中欧基金前专户总监、银华基金前副总陆文俊出任总经理。与周应波携手创业的还有业内多位资深人士,包括刘磊、翟鹏、吕一闻、符旻等。

“清源无增澜,安得运吞舟”正是上述诗句的后两句。运舟的名字也来源于此,对于周应波而言,这是新的开始,在大资管的浪潮里,与志同道合的人携手向前。

寻找企业价值成长的投资机会

天眼查数据显示,从出资比例上看,周应波出资940万元,持有运舟47%股份,是公司第一大股东;陆文俊出资640万元,持股比例为32%,为第二大股东;刘磊出资300万,持股比例为15%,是公司第三大股东;翟鹏、吕一闻、符旻三人分别出资40万元,出资比例均为2%,并列第四大股东。

据了解,陆文俊曾夺得2009年股票基金亚军,曾担任银华基金副总经理,此次加盟运舟,他将担任总经理一职;作为市场初期的交易高手,刘磊将出任运舟的交易总监。此外,吕一闻、翟鹏将会牵头搭建公司的研究体系,符旻则重点负责风控体系。

谈及后续产品的布局节奏,周应波表示,新公司仍在等待上海疫情缓解之后,向基金业协会申请备案登记。

对于运舟的定位,周应波也想得很清楚,新公司将聚焦成长股投资,努力朝着投资方向清晰、业绩表现卓越、投资者与团队共赢的“一流的成长股机构投资者”这一方向发展。

事实上,周应波是典型的成长股选手,以他管理的中欧时代先锋为例,从2000多万元起步,到规模超过100亿元,用了不到4年的时间。他曾表示,成长是权益投资永远的主题,只有通过企业价值持续较快的发展,来实现股东价值的持续提升,才能够让投资者获得长期优异的回报。

致力于提升投资者的盈利体验

中欧时代先锋规模的良性上升,一方面与周应波优秀的管理能力有关,另一方面,也得益于基金公司从投资者利益角度出发,根据基金经理的专业判断,主动对投资者情绪进行引导。

事实上,如何让投资者真正赚到钱一直是周应波在思考的问题,在去年年底致投资者的一封信中,他曾坦言:“我们基金管理者肩负的使命和责任也是巨大的。从优质上市公司的价值成长,到公募基金的业绩成长之间隔着我们基金管理团队,再到基民的财富增值其实还隔着很多‘函数’——过去我们通过分红、适当限购来提高基民的持有体验、引导理性投资行为,未来我们需要做的探索还有很多。”

此次,当被问及面对私募行业的激烈竞争,如何做出自己的特色?周应波十分淡然,在他看来,与其着眼于行业竞争,不如紧盯赛场,给投资者提供很好的投资管理服务。“我们需要做的是一步一个脚印地把研究做好,搭建起完备的投资交易体系,将产品机制设计好。保持初心的始终如一,致力于提升客户的盈利体验。”

“我们希望做成一个以成长股投资为核心,以提升客户的盈利体验为目标的规模适中的资产管理机构。其实过去在公募基金担任基金经理的时候,每年竞争也很激烈,但从最终结果来看,只有把中长期事情做好的人才能获胜,而不是每天把输赢放在心里面。”经历太多市场起伏,对于周应波而言,行稳方能致远。

和公募相比,私募更追求绝对收益,如今身份的转换,后续打法是否会发生变化?周应波表示,从相对收益到绝对收益,在投资框架和投资方法以及交易方法上会进行很多适应性的调整。“但是因为私募产品的投资管理还没有开始,所以现在我确实也不太好去回应说,我们会做出哪些实际的变化,只能说我们一定会全力以赴把这件事情做好。实际上,长期很好的绝对收益就是很好的相对收益,长期很好的相对收益也是很好的绝对收益,这两点是不矛盾的,但在具体的做法上会有一些差异。”

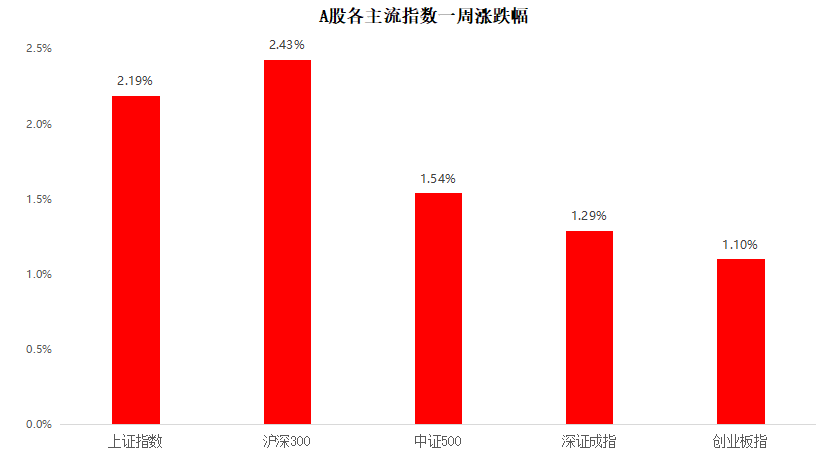

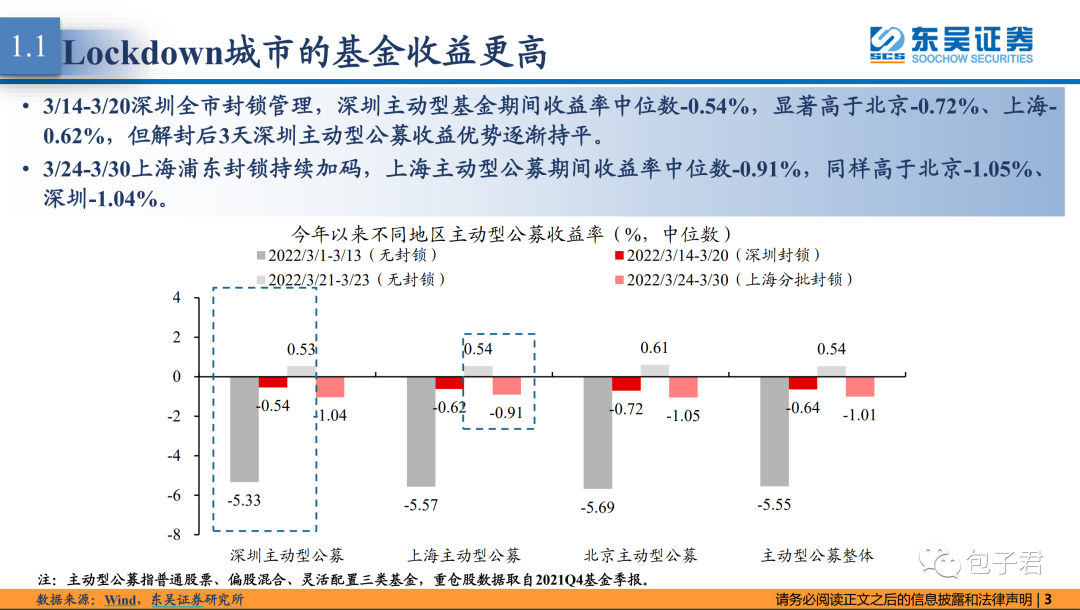

市场中长期具备较多机会

针对如何看待后续市场的演绎,周应波表示,过去三年公募基金的赛道化投资较为集中,同时,资管产品净值化的推进速度也较快,其实际所投资的范围和赛道型基金产品较为类似,因此使得投资交易出现过于拥挤的情况。后续将是一个再平衡的过程,预计下半年,市场风险会得到缓解。

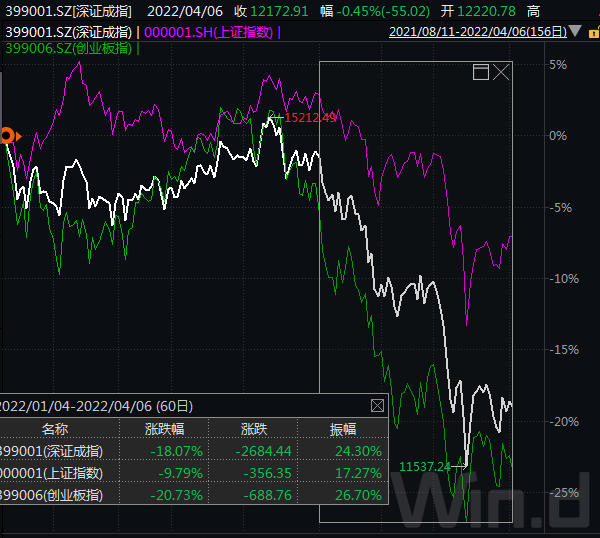

“短期来看,三重风险需要出清,即地产下行对经济的拖累、疫情非常规货币政策、机构投资者抱团‘核心资产’扎堆,2022年开年以来的出清节奏依然比预想的要剧烈。目前来看内外部的不确定因素依然较多,以年度为单位耐心观察等待这场‘结束’是必要的——这并不妨碍我们对中长期的乐观,这依然是一个‘开始’。”周应波进一步解释道。

在他看来,国内资本市场自从注册制以后进入的是十年时间尺度的“供需两旺”。中国伟大的改革开放创造的是未见的历史,持续突破创新的企业家和科研工作者们创造的也是未见的历史。作为机构投资者,最好的办法还是回到投资本质,一是求真务实,在市场的颠簸震荡中,从自身能力圈出发,寻找企业价值成长的投资机会;二是以客户盈利为中心,将资产管理和客户财富管理负责任地连接起来。

“随着注册制的实施,市场呈现‘供需两旺’的局面,一方面,很多新经济、新科技公司上市。另一方面,从投资者的结构来看,机构投资者比例也不断增加,外资也持续涌入A股市场。市场经过今年的调整后,将会更加健康,走的更远。”周应波说。

对于具体看好的投资方向,周应波表示,中长期较为看好新能源、AR/VR技术,以及生物科技方向上的新技术、新应用,他们能提升生产效率,带来生活质量提升,技术创新的各个领域都将蕴含较多机会。尽管从短期来看,部分行业的部分环节存在产能过剩的问题,会有价格竞争的压力,但相信拉长时间看这都是新兴行业发展的必经之路,风雨过后有彩虹。

明星基金经理接连奔私

事实上,今年以来,“公奔私”掀起了一波浪潮。

今年1月,兴证全球基金发布了董承非的离职公告,不久之后,董承非加入由前兴全老将王晓明、杜昌勇打造的睿郡资产。前不久中国基金业协会网站显示,博时基金原基金经理葛晨也加盟高毅资产。此外,鹏华基金的郭盈、中邮基金原专户部副总经理王李允泰等知名基金经理也相继加入了私募基金。

据记者不完全统计,截至4月6日,今年以来近10位公募明星基金经理“奔私”。另外,据同花顺iFind数据,截至3月23日,公募行业已有72位基金经理离职,同比增长22.03%。

私募排排网创始人李春瑜表示,“公奔私”潮起的原因有三方面,一是随着居民财富的迅速增长,专业的投资理财需求剧增,私募基金发展空间巨大;二是公募基金经理拥有丰富的投资研究经验和成熟的投资理念,积累了优秀的历史业绩以及稳定的客户群体,不管是私募行业还是投资人都较为认可;三是公募由于历史和体制的原因在人才有效激励、体制层面有限制,“奔私”之后基金经理可以更好的践行自己的投资理念。

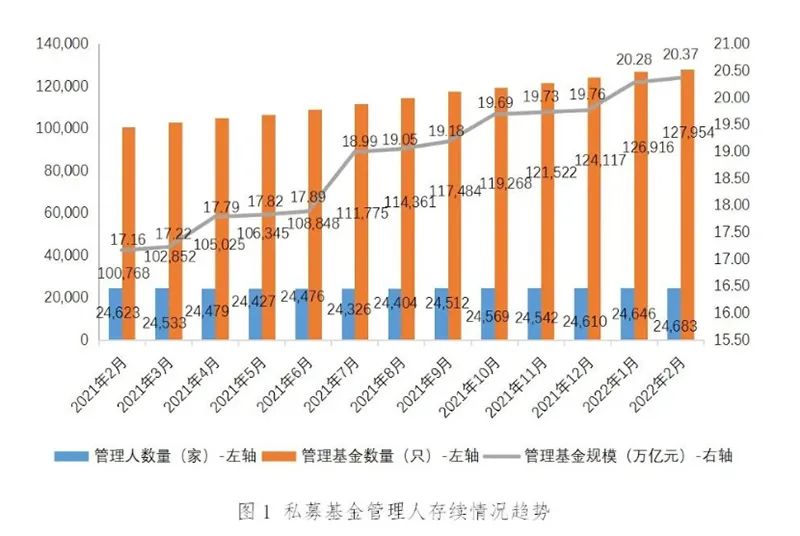

中国证券投资基金业协会数据显示,今年1月私募业管理规模就突破20万元,迎来了新的发展高度,今年2月末私募证券投资基金规模达6.34万亿元,而就在2021年初私募证券投资基金规模为3.77万元,可见在居民财富“搬家”、资本市场逐步走向成熟的过程中,私募行业迎来了黄金发展机遇。