Wind资讯

今年以来,A股呈现震荡下跌态势,市场风格从热门赛道回归传统蓝筹,能源、地产、银行等低估值板块逆势走强。4月1日,大盘低开后震荡走高,以上证50、沪深300为首的大盘蓝筹领涨,“高低位”切换继续演绎。

大盘蓝筹继续领涨

4月1日,大盘低开后震荡走高,以上证50、沪深300为首的大盘蓝筹继续领涨。

“股王”贵州茅台上涨3.55%,报1780.01元。由于贵州茅台是上证指数、上证50、沪深300等最大的权重,因此成为股指上涨最大的贡献力量。

消息面,“i茅台”3月31日上线试运行,茅台公司称其为“官方数字营销APP”,消费者可以在3月31日9点到10点进行预约申购,茅台方面会在当天上午10点到下午18点进行公证摇号。

据悉,共有超过229万人、622万人次踊跃参与申购茅台。其中有超过220万人抢购售价2499元/瓶的贵州茅台酒(壬寅虎年),另外3599元/盒的贵州茅台酒(壬寅虎年),中签率只有0.031%。

4月1日,参与申购的消费者人数再创新高,超过230万人,同时申购人次有650万。

Wind数据显示,机构本周共调高了38只个股评级,其中贵州茅台获华福证券“买入”评级,目标价2235元。

地产股继续拉升

受限购政策松绑等刺激,3月中下旬以来,房地产指数持续反弹,今日上摸至3752.92。

如果从3月16日的最低点位2857.58算起,13个交易日最大涨幅超过3成。

4月1日午后,地产板块再度崛起,指数继续上涨3.25%。

个股方面,中交地产6连板;栖霞建设、阳光股份、南山控股、凤凰股份、信达地产、深物业A、中国武夷、华夏幸福等涨停。

值得一提的是,可是因为比价效应,与前期超跌、低价地产股领涨不同,今日地产一哥——万科A大涨7.89%。

3月31日晚,福州年内四度松绑房地产调控。

按原有规定购房需自筹资金支付首付款,但新政策出台后,省直公积金缴存职工可以使用公积金(含住房补贴)账户余额直接支付首付款。新政策满足刚需职工最大限度直接使用公积金账户余额,大大减轻了家庭购房资金压力。

据不完全统计,目前有超过60个城市放松楼市调控政策。政策大部分从需求端出发,内容涵盖放松限购限贷、降低首付比例、下调房贷利率、放宽公积金贷款、购房补贴等层面。

2022年1-3月,从重点城市拿地金额TOP10房企来看,中海、保利、华润等全国性龙头企业仍在多个重点城市广泛布局。

中信证券称,房地产政策遵循逆周期规律,当市场下行到一定程度时,政策可能转为更加积极。当前,房地产市场探底,土地市场调整,数个省会城市多层次放开地产限制政策,同时核心城市出让土地质量提高,高线城市土地市场盈利能力在恢复。在此背景下,因城施策、“三稳”的政策更为积极,将迎来一个政策的窗口期。

沪深300估值优势明显

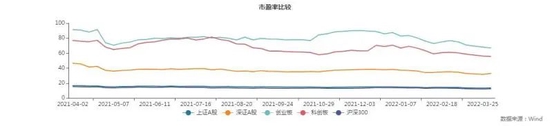

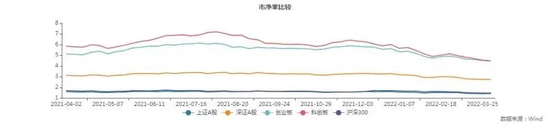

据Wind数据统计,截止4月1日,上证A股市盈率13.65倍、市盈率1.43倍;深证A股市盈率32.99倍、市盈率2.75倍。

创业板市盈率66.92倍、市盈率4.46倍;科创板市盈率55.59倍、市盈率4.49倍;沪深300市盈率12.47倍、市盈率1.48倍。

市盈率比较图如下:

市净率比较图如下:

综合来看,目前创业板估值最高,沪深300估值最低。从比值来看,沪深300估值优势明显。

分析师表示,对于估值策略,如果投资者追求价值股,可以选择低PE的指数;若喜欢高分红的股票,可以找股息率较高公司;如果行业之前遭受打击跌幅较大,板块轮动之下就重新有投资机会。

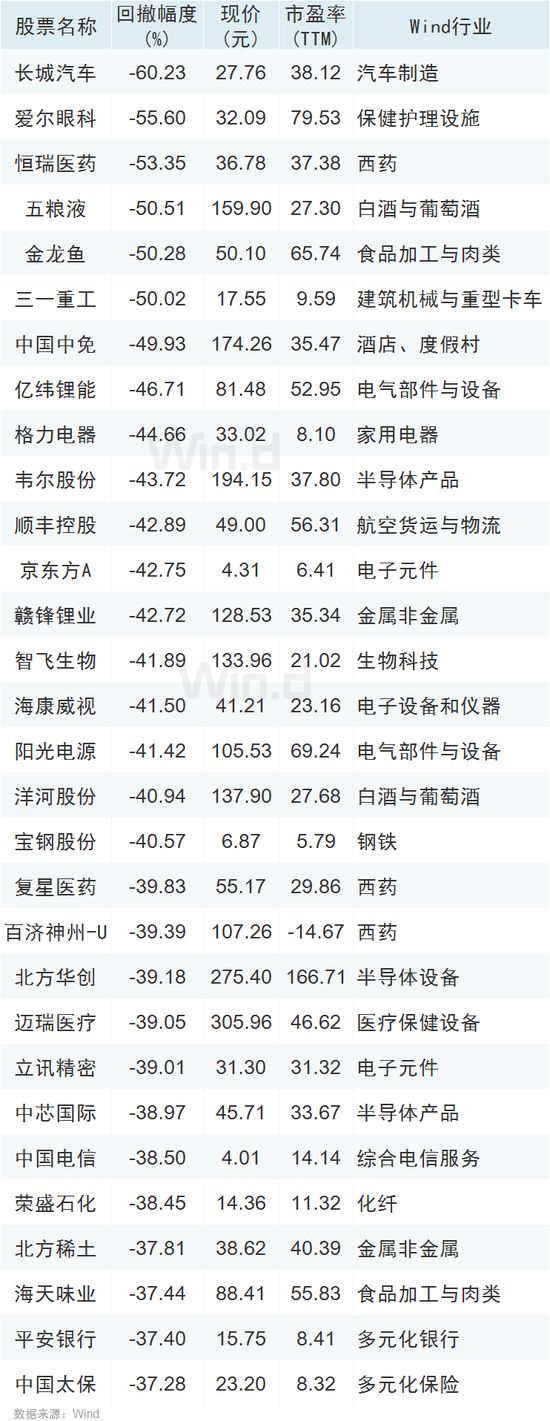

权重股回撤统计

近一年以来,大盘蓝筹、机构抱团股调整幅度较大,相关估值基本都在历史底部区域。

据Wind数据统计,截止4月1日收盘,以两市市值最大前100只股票计算,近一年以来个股平均回撤27.07%。

其中,长城汽车回撤力度最大,超过60%;爱尔眼科、恒瑞医药、五粮液、金龙鱼、三一重工回撤力度超过50%。

消费行业作为与投资“门槛”最低的板块,从历年仓位来看,是机构必选板块,一直占据着较大仓位。

其中,“股王”贵州茅台是消费股的代表,回撤也有22.55%;其它多家知名基金重仓股也是接近腰斩。

翻阅消费公司近期公告,“提价”是关键词。分析师表示,伴随疫情防控进一步完善,消费行业有望受益于疫情冲击的边际减弱以及国内稳增长政策的实施,带来估值及业绩修复。

机构观点汇总

3月31日,中泰证券指出,美联储持续鹰派,高通胀下的货币政策紧缩,美债收益率出现部分倒挂。市场不确定提升,成长股可能受到持续的扰动:目前仍强调最大的确定性,低估值蓝筹仍然是最优选择。

山西证券指出,A股大势方面,市场短期内情绪转暖,中期持续建议关注估值水平合理的蓝筹股与稳增长板块。国常会继续强调经济平稳运行,苏州等地房贷利率调降,哈尔滨等地限售政策放宽。在稳增长的政策背景下,建议继续关注基础设施建设、地产、建材、银行等板块的结构性机会。

平安证券指出,展望2022年2季度,随着稳增长政策的发力以及地产政策的纠偏,银行行业仍将处于负面预期改善通道中,目前银行板块静态估值水平仅0.63x,仍处于历史绝对低位,安全边际充分,看好银行板块的估值修复机会。

国泰君安表示,把握零售低估值边际修复,关注供给效率提升。消费的产业周期进入到供应链提效与优质供给创造需求的阶段,具体到零售行业,更应当关注的产业趋势是供应链精细化管理带来的效率提升,以及优质供给驱动的新需求。

投资逻辑:1)国潮崛起带来的国产品牌发展的黄金时代,黄金珠宝板块受益;2)低估值百货等传统零售基本面改善带来的估值修复;3)竞争边际改善,通胀和提价压力下超市等零售渠道受益;4)交易冲击后电商互联网平台估值修复。

嘉实基金大消费研究总监吴越认为,从空间来看,经过本轮下跌,大量资产特别是消费板块,80%以上的个股估值已回到2016年低点,即将进入绝对收益空间,未来两到三年有较大价值重估机会。

国投瑞银基金经理吴默村认为,医药当前估值不是主要矛盾,需等待对政策不确定担忧的自然出清,有希望在今年看到长期配置机会;家电需要关注下成本下行和需求恢复的兑现进展;家居、厨电等竣工产业链会持续跟踪房地产拿地、新开工等先行指标的改善情况,再做动态评估。

你的专属投资礼包!更有百元京东卡、188元现金红包等你拿,100%中奖>>