原标题目前规模最大公募REITs!华夏中国交建高速REIT开售在即,专家:高速公路收益稳定,是优质的底层资产!

文 昌校宇

备受市场关注的2022年首单公募REITs——华夏中国交建高速REIT又有新消息。

3月31日,华夏基金发布公告称,旗下华夏中国交建高速REIT将于4月7日正式发售,基金份额发售价格为9.399元/份,发售总份额为10亿份,预计募集总规模为93.99亿元(不含认购费用和认购资金在募集期产生的利息)。

若顺利完成募集,华夏中国交建高速REIT将成为目前市场上规模最大的公募REITs。

公开资料显示,华夏中国交建高速REIT项目底层资产是武深高速嘉通路段,武深高速联通武汉经济圈、长株潭经济圈及粤港澳大湾区三大城市群,是串联我国中部和南部区域的运输大通道,沿线人口众多、经济发达,路网通行需求旺盛。

上海证券基金评价研究中心高级基金分析师、博士孙桂平对《证券日报》记者表示,华夏中国交建高速REIT为收费高速公路REITs,目前此类型REITs发展较快,已有四只产品,数量和产业园区REITs持平。作为市场中已经存在的基础设施资产类型,其基础设施资产入选标准、发行模式和流程,以及二级市场的表现等都相对清晰,预计今年大部分新增REITs产品将从已有资产类型中出现。

南开大学金融发展研究院院长田利辉高速《证券日报》记者,高速公路行业抗风险能力较强、投资收益相对稳定,是公募REITs优质的底层资产之一。

公告显示,华夏中国交建高速REIT于3月29日进行了网下询价,共收到68家网下投资者管理的160个配售对象的询价报价信息,全部配售对象拟认购数量总和为678690万份,为初始网下发售份额数量的38.78倍。经进一步剔除后,拟认购价格不低于基金份额认购价格(9.399元/份)的网下发售有效报价投资者数量为64家,管理的配售对象数量为149个,有效认购数量总和为664970万份,为初始网下发售份额数量的38倍。

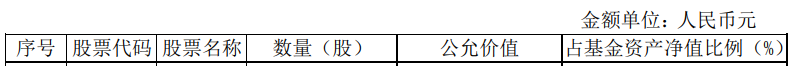

根据公告,华夏中国交建高速REIT公众投资者认购的初始基金份额数量为0.75亿份,占发售份额总数的比例为7.5%。基金募集期间投资者可以多次认购基金份额,场内认购每次认购份额为1000份或者其整数倍;场外认购每次认购金额不得低于1000元(含认购费)。如发生比例配售,遵循全程比例配售原则。华夏中国交建高速REIT的存续期限为自基金合同生效之日起40年。基金成立后会在上交所上市交易,有现金流需求的投资者可以通过场内买卖实现退出。

公开资料显示,华夏中国交建高速REIT项目发起人中国交通建设股份有限公司的控股股东是中交集团,中国交建承建了港珠澳大桥、上海洋山港、长江口航道整治、京新高速、蒙内铁路等一大批技术难度高、社会影响大的超级工程,具备丰富的资产储备,可持续扩募优质资产。此外,项目ABS管理人是中信证券,项目基金管理人是华夏基金。

田利辉表示,公募REITs相当于“资产的IPO”,需要市场主体机构的专业能力,华夏中国交建高速REIT的获批和后续发售展现头部基金、头部券商与基建巨擘强强联手形成的市场融资能力。

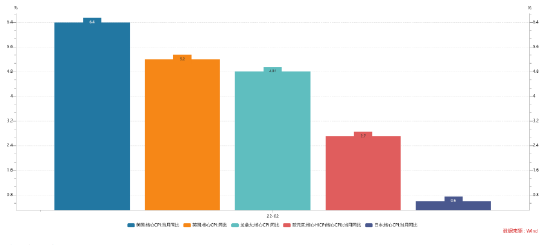

自2021年6月份首批基础设施公募REITs项目落地以来,目前已有11只产品上市。川财证券首席经济学家、研究所所长陈雳在接受《证券日报》记者采访时表示,“11只产品自上市以来,运行平稳、流动性较好,整体符合预期。若接下来REITs体量持续扩大,将为更多优质基础设施资产证券化,有效扩大投资提供可能性,为基础设施建设注入增量资金。”

在孙桂平看来,公募REITs作为资本市场创新性产品,也要始终保持创新的连续性,当前覆盖的基础设施类型数量偏少,预计今年或有1单-2单新基础设施资产REITs出现,从而更好地服务更多类型的基础设施建设。此外,从当前政策层面和市场表现来看,预计今年REITs发行数量和规模可能超过2021年水平,覆盖更多的资产类型,而REITs扩募也可能有突破,使得单只REITs的规模继续扩大,形成REITs发展的良性循环。中长期来看,公募REITs产品规模将达到上万亿元。