热点栏目

热点栏目 中国基金报记者 南深

万众瞩目的“A股之王”2021年年报3月30日深夜姗姗来迟。

财报显示,贵州茅台去年实现营业收入1061.9亿元,同比增长11.88%,首次突破千亿大关,净利润录得524.6亿元,同比增长12.34%,与年初的业绩预告相差无几。业绩创新高的同时茅台的分红方案也创了历史,拟每10股派发现金红利216.75元(含税),共分配利润 272.23 亿元,占到净利润的52%。

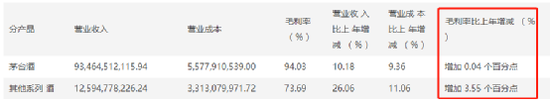

茅台这份年报还有几个看点,一是营销渠道改革快速推进,直销收入大增了81.49%,而批发代理销售几乎没有增长;二是其他系列酒营收增速达到26.06%,远高于茅台酒10.18%的增速。茅台的海外业务拓展效果一般,虽然基数小依然低于国内销售的增速。

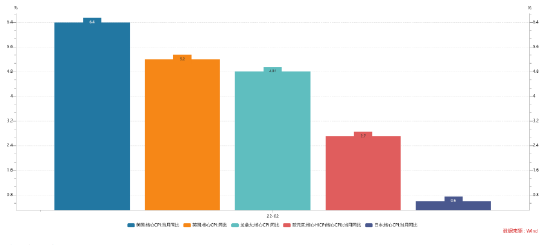

前十大股东来看,截至2021四季度末最大白酒基金“招商中证白酒”减持力度较大,减仓超过20%,张坤的易方达蓝筹精选也减仓了15%,代表沪股通香港中央结算轻微减仓。华夏上证50ETF则加仓了近百万股,常年高仓位茅台的两只神秘私募“金汇荣盛三号”和“瑞丰汇邦三号”继续小幅加仓。

现金流“完美”分红创新高

2021年财报贵州茅台用三个“新”来总结自己:“新蓝图”、“新成果”、“新业绩”。

一是新蓝图催人奋进,制定“十四五”发展规划,确定“五线”发展道路,明确“一基地一标杆”目标,全面开展顶层设计,构建企业治理新体系,开启了高质强业的新篇章;二是新成果积厚成势,构建“365 质量管理体系”,深挖茅台文化“九大系列”,包装物流园和习水同民坝等重大项目有序推进;三是新业绩令人瞩目,营收破千亿、净利超五百亿,各项指标均保持两位数增长,企业综合实力再上新台阶。

具体财务数据看,去年贵州茅台营业收入超年初计划目标,首次突破千亿大关,达1061.9亿元,比上年同期949.15亿元增长11.88%;归属于上市公司股东净利润524.6亿元,比上年同期的466.97亿元增长了12.34%。现金流十分“完美”,经营活动产生的现金流净额达到640亿元,同比前一年的517亿元大增23.92%。

高盈利叠加充沛的现金流,贵州茅台分红不管从绝对金额还是分红比例,也创了历史。

财报显示,贵州茅台拟以2021年年末总股本12.56亿股为基数,对公司全体股东每10股派发现金红利216.75元(含税),共分配利润272.28亿元,剩余1334.89亿元留待以后年度分配。以524.6亿元净利计算,贵州茅台2021年分红占比为51.9%。数据显示,2001年至2020年20年间,贵州茅台已实施现金分红20次,累计现金分红1213.53亿元,分红率为39.38%。

作为新任董事长丁雄军上任的首个经营年度,贵州茅台2022年的经营目标年报中这样披露:一是营业总收入较上年度增长15%左右,二是完成基本建设投资69.69亿元。2022年15%的目标增速,超过了2021年的10.05%和2020年的10%。

渠道革命快马加鞭

直销收入大增八成

除了绝对业绩、成长性和现金流,贵州茅台继续展现出恐怖的盈利能力。

财报显示,茅台酒销量 36261.31 吨,同比增长 5.68%,但销售收入 934.64 亿元,增长比例为 10.18%;其他系列酒销量为 30177.38 吨,同比增长为 1.46%,但销售收入同比增加了 26.06%。从主力产品茅台酒到酱香系列酒,二者销售收入的增加比例均远远高于其销量的增加比例。为此,贵州茅台的销售毛利率继续小幅攀升,达到了91.48%,其中茅台酒的毛利率超过了94%。

贵州茅台一直在推动的营销改革也在财报上得以体现。

从销售渠道看,贵州茅台批发代理业务营业收入820.3亿元,同比增加0.55%,几乎没有增长;而直销渠道带来营业收入240.29亿元,同比大幅增加81.49%,远超营业收入11.88%的增速,占整体收入的比重已经达到22.5%。

董事长丁雄军在2月14日召开的2022年市场工作会上提出“五合营销法”。公司今日上线的“i茅台”App就是融合的重要举措,通过线上平台的注册、预约、下单的方式积累各渠道用户的偏好信息,整合推动新营销体系的建成。

基金君看到,截至发稿,该App已成为安卓和苹果AppStore免费榜中下载量最高、热度最高的一款App。而今日基金君还在App看到,刚刚开放预约,10点不到包括茅台1935、茅台虎年生肖酒等在内的四款产品预约数量已经约满,显示“本场申购已经结束”。

细分产品来看,茅台酒依旧是贵州茅台的主要收入来源,但其他系列酒正在如预期成为新的增长点,增速快于茅台酒增速。据年报披露,2021年,茅台酒营业收入为934.65亿元,同比增长10.18%;其他系列酒营业收入为125.95亿元,同比增长26.06%。

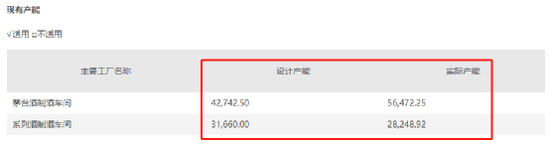

但贵州茅台这份年报也不是没有隐忧,一是海外拓展进展一般,虽然基数较低但增速慢于国内地区增速。二是目前茅台酒的产能瓶颈进一步凸显。茅台酒制酒车间设计产能42742吨,实际产能已经达到56472吨;而系列酒车间的设计产能31660吨,实际产能28248吨,也已经接近9成。

最大白酒基金减仓20%

两神秘私募继续加仓

从持股名单来看,截至2021年四季度末贵州茅台前十大股东名单与基本不变,不过持股数量略有变化。

具体来看,香港中央结算有限公司略有增持,持股7.14%,上期为7.05%。中央汇金资产管理有限责任公司持股比例略有下降,为0.83%,上期为0.86%。中国证券金融股份有限公司持股基本不变,仍为0.64%。常年重仓茅台的两只神秘私募基金则继续小幅增持,其中“金汇荣盛三号私募证券投资基金”略有增持,持股比例0.47%,上期为0.45%;“瑞丰汇邦三号私募证券投资基金”也略有增持,从0.41%增持至0.43%。

最大的变化来自行业规模最大的白酒基金“招商中证白酒指数分级证券投资基金”,减持力度达到了20%,持股从751万股来到584万股,持股占比从0.59%降至0.46%。另外,张坤的“易方达蓝筹精选混合”持股也从去年三季末的378万股来到320万股,持股占比由0.3%降到0.25%。华夏上证50ETF则大幅增持了近百万股,持股占比从0.36%升至0.43%,增仓16.67%。

此前,贵州茅台也预告了2022年一季度业绩。公告称,经公司初步核算,2022年第一季度,公司预计实现营业总收入331亿元左右,同比增长18%左右;预计实现归属于上市公司股东的净利润166亿元左右,同比增长19%左右。这一增速明显快于茅台公布的2022年15%的目标增速。

而近期各大券商也更新了对茅台的研究报告。

东方证券称, 近期受市场整体调整的影响,公司估值回落,中长期配置价值进一步凸显。长期来看,国内白酒消费升级的大趋势不变,公司作为白酒龙头,业绩增长确定性高,渠道改革将进一步提升盈利弹性。其预测公司 21-23 年每股收益分别为 41.76、 49.94、57.39元,维持前次报告22年45倍PE估值,对应目标价2247.3元,维持买入评级。

中信证券表示,虽然批价短期存在一定压力,长期看供不应求仍是决定批价的关键因素,这是社会库存逐步消化的基础,也是未来支持其批价稳步上行的动力,更重要的是渠道利润空间收缩形成的倒逼力量,可能成为公司理顺渠道利润分配的契机。

编辑:小茉

你的专属投资礼包!更有百元京东卡、188元现金红包等你拿,100%中奖>>