来源:资事堂

作者 | 徐行

编辑 | 袁畅

在业内,萧楠以及他所在易方达基金对于消费行业的研究一直备受尊重。而有着“投资哲学家”风范的萧楠,每次的定期报告观点都格外值得关注。

3月29日晚间,易方达科顺率先披露2021年年报,披露了萧楠的最新观点。

延续了4季报的话题,萧楠在易方达科顺的年报中花了相当的笔墨解读“合理的意外”。

他认为,(对后市)应该越来越乐观,当前与其纠结于宏观数据何时反转,不如思考未来可能会有哪些“合理的意外”——那些看似意外,但回顾起来却合乎规律的东西,是检验一位基金经理是否具有超额认知的指标。

另外,年报中萧楠的持股明显有大量的煤炭、电力等板块的配置,以及一些传统周期行业如水泥股、钢铁股、农业股、机械设备股等,萧楠显然也正在拓展他对消费以外领域的深度认知。

01

2022年经济将重新向上

萧楠表示,受到国内外诸多因素影响,当前的宏观经济依然处于下行周期。尽管年底一系列稳增长政策出台,市场的信心短期还是难以凝聚。

但他认为2022年经济重新走向上行周期的概率较大,无论是制造端还是消费端,都会随着经济回暖而逐步修复资产负债表和利润表,现金流也会大幅改善。

他表示,应该越来越乐观,当前与其纠结于宏观数据何时反转,不如思考未来可能会有哪些“合理的意外”——那些看似意外,但回顾起来却合乎规律的东西,往往是带来超额收益或者损失的重要原因。

他认为,发现“合理的意外”是检验是否具备超额认知的重要指标。

一些“合理的意外”已经悄然发生,比如政策调整可能激励了企业的创新,比如企业治理结构不断优化提升了股东在利益分配中的比重。一些行业的衰亡可能孕育了另一些行业的兴起。他对此抱有极大的兴趣和关注,希望未来的投资能够更多体现出在这些领域的研究成果。

02

去年投资得失皆存

回顾2021年在易方达科顺上的表现,萧楠表示,报告期内,随着本基金第一个封闭期临近结束,调仓相对保守,导致上半年没能充分把握消费、汽车板块的一些结构性机会。同时,2020年底布局的一些低估值板块,也没能起到平衡组合风险的作用,导致上半年业绩不理想;下半年,基金进入第二个封闭期之后,增加了港股的配置,但低估了港股投资者离场的决心。

直至四季度,检讨了过去的一些失误,调整了组合的结构。

首先,持续买入潮玩行业相关公司,尽管股价短期表现不佳,但依然看好这些方兴未艾的新兴消费品的长期潜力。

其次,重新买入了互联网龙头公司。当前互联网龙头公司,这些公司已经具有较好的性价比。

此外,增加了煤炭、电力等板块的配置。近年一些传统行业资本开支逐渐减少、供给趋于收缩,在该背景下这些行业未来需求的不断增长有望带来较好的投资机会。

报告期内,基金因第一个三年封闭期结束,为应对赎回进行了减仓操作,目前仓位还在逐步恢复中。

03

传统行业个股日益“吃重”

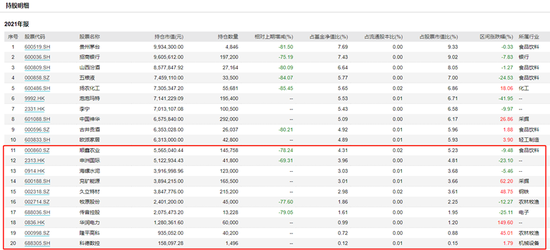

如果说新入重仓股的中国神华不足以说明萧楠对煤炭、电力等传统行业的配置。全部持仓给了我们更多的案例。

以11-20位的“腰部”持仓来看,兖矿能源、华润电力显然属于煤炭、电力行业。

而水泥股海螺水泥、钢铁股久立特材、农业股隆平高科、机械设备股科德数控也有着明显传统行业的特点。

值得一提的是,上述提及的个股几乎都是新入持仓的。这显示出了萧楠相当的调整组合结构的决心。

本期责任编辑 倪静