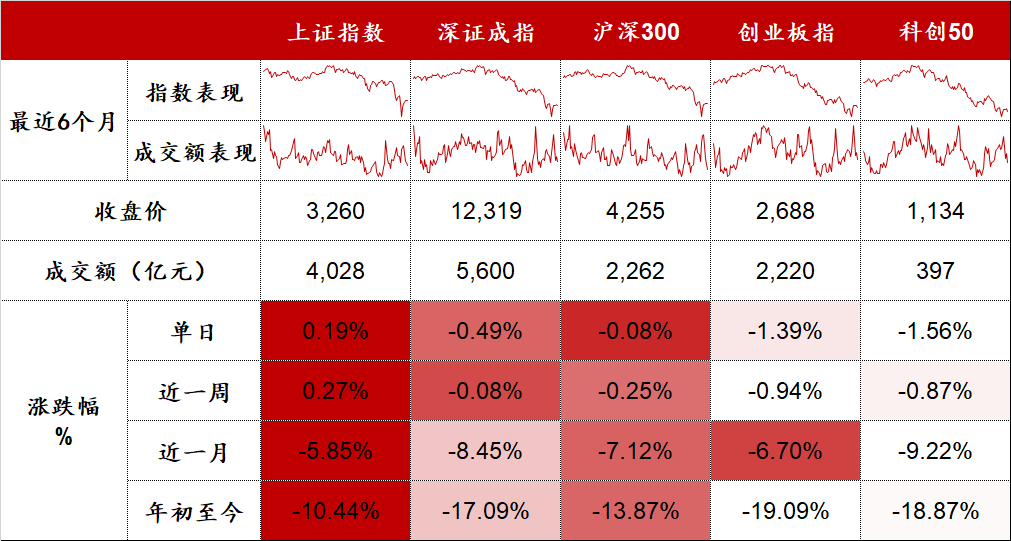

在国务院金融稳定发展委员会专题会议明确提出保持资本市场平稳运行、国务院常务会议“五箭齐发”维护资本市场稳定之后,基金机构普遍表示,市场内外部不确定因素逐渐明朗,恐慌情绪已经释放,A股市场将回归常态,当前阶段是中长期较好布局时点。

加快建仓节奏

近期,不少次新基金产品净值波动明显加大,显露出相关基金已提升股票仓位。以创金合信专精特新基金为例,该基金成立于1月26日,Wind数据显示,该基金近期的单日净值波动幅度明显加大,3月21日,该基金净值上涨1.40%。

“公募基金不会公布每日的基金持仓,但是从净值波动情况来看,次新基金应该是提升了权益资产仓位。在近期市场企稳回升后,基金净值涨幅明显高于万得全A等指数涨幅,显示出公募基金主动挖掘机会的能力较强。”华宝证券基金分析人士告诉中国证券报记者。

这一判断也得到了基金经理的印证,有基金经理表示已明显加快了建仓节奏。

此外,一些基金参与上市公司定增的公告透露了基金产品的规模变动情况。富国价值优势混合近期发布的相关公告显示,3月9日基金的总规模约为70.92亿元,3月10日约为71.97亿元,3月17日约为69.80亿元。可以看到,虽然市场波动较大,但该基金的规模保持相对稳定。

中国证券报记者了解到的情况是,不仅在市场调整之际大部分基金的申赎情况平稳、规模相对稳定,在市场企稳回升之际,已经有不少增量资金涌入,成为基金经理加仓的“源头活水”。

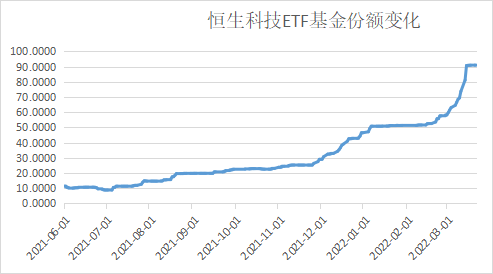

ETF份额逆势增长

主动型权益基金的仓位变化相对稳中有升,ETF则是感受市场情绪更为灵敏的“温度计”。

Wind数据显示,截至3月21日,今年以来,553只可统计的股票型ETF份额整体增加647.49亿份。其中,332只产品份额增加,180只产品份额减少。华夏上证科创板50ETF和华安创业板50ETF份额增加最多,分别为49.44亿份和41.36亿份。

拉近时间来看,ETF投资者越跌越买的趋势明显。Wind数据显示,截至3月21日,3月以来随着市场的调整,553只股票型ETF中仅有26只产品净值上涨,但股票型ETF整体份额增加107.46亿份。

具体来看,3月以来,一共有265只股票型ETF份额增加,科创50、创业板50等宽基指数ETF以及芯片、光伏、半导体、酒、新能源车、养殖等行业ETF份额增加较多。其中,4只产品3月以来份额增加超过10亿份,分别是华夏上证科创板50ETF、华泰柏瑞中证光伏产业ETF、华夏国证半导体芯片ETF、华安创业板50ETF。此外,易方达创业板ETF、国泰CES半导体芯片ETF、鹏华中证酒ETF等7只产品的份额增长超过5亿份。

市场配置价值凸显

近期,资本市场已经迎来明确且稳定的预期。基金机构认为,市场将回归常态。

“市场内外部因素逐渐明朗,恐慌情绪已经释放,预计A股市场将回归常态,短期以震荡为主。”浦银安盛基金表示。

金鹰基金也认为,A股将进入围绕国内经济基本面定价的修复过程。当前具有较大不确定性的外围制约因素有一定缓和,国内稳增长政策方向未变,宏观经济中期有望修复,内外部因素均向着进一步提振A股投资者信心的方向演变。

回归常态的市场为投资提供了较好的布局时点。“本轮A股反弹不会一蹴而就,当前权益投资在大类资产配置中仍具较高性价比。市场有望在财报数据的不断验证下,迎来持续的修复性机会。”金鹰基金有关人士表示。

具体机会上,金鹰基金指出,自下而上关注估值具有性价比的科技板块,重点关注一季报超预期、业绩高增长和性价比较高的景气方向,有望率先得到市场认可。结合美联储加息落地以及景气赛道一季报业绩预期强劲,富荣基金认为成长板块将相对占优,关注成长赛道中如半导体、光伏、医药等业绩超预期的行业个股,以及基于财政政策托底预期下的地产链、新老基建板块。

不过,投资者还应警惕短期可能出现的波动。景顺长城基金提示,考虑到市场对稳增长及行业政策还存在一定分歧,疫情对经济造成扰动,油价上涨对全球经济带来冲击,不排除市场走势仍然会有反复。