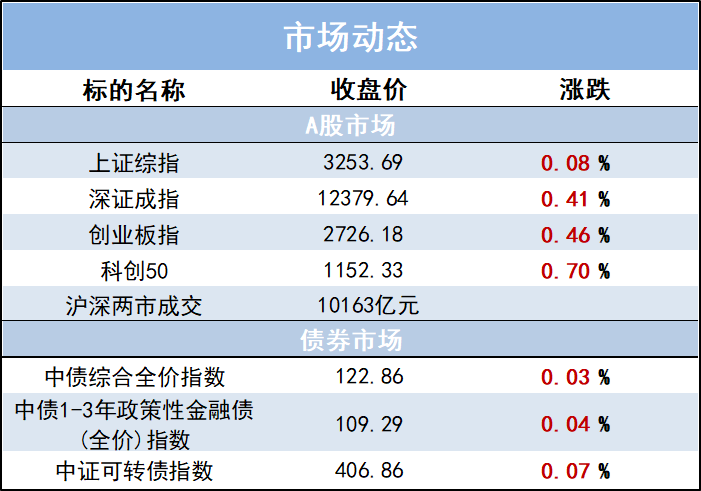

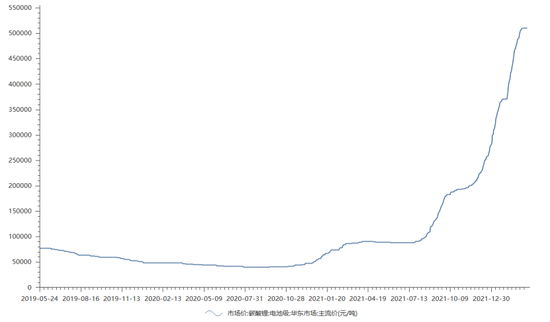

财联社(上海,研究员 邱梦麟)讯,截至2022年3月18日,电池级碳酸锂市场价维持51~51万元/吨,工业级碳酸锂现价为 49-50 万元/吨。相较于2021年8月,10万元/吨的价格,涨幅已达500%;

资料来源:星矿数据

根据测算,对于600km左右续航电动车,相较于去年同期,硫酸镍成本至少增加3844元,氢氧化锂成本增加24253元,硫酸钴成本增加1095元,硫酸锰成本增加117元;整车成本增加29311元。

整车终端调价应对

作为对冲上游电池原材料价格的上涨手段,特斯拉已经率先涨价,3月17日,特斯拉中国官网显示,国产Model Y后轮驱动版车型售价已由此前的30.184万元上调至31.69万元,上涨1.506万元。而就在3月10日与3月15日,特斯拉已经两次上调了旗下多款车型价格,涉及Model 3、Model Y车型的各个版本,其中Model Y车型最高已累计涨价3万元。

此外,比亚迪、小鹏、广汽埃安、大众、欧拉、威马、蔚来、极氪等主流新能源车企陆续调高终端零售价,幅度在数千至2 万元不等。

新能源车延续高增长

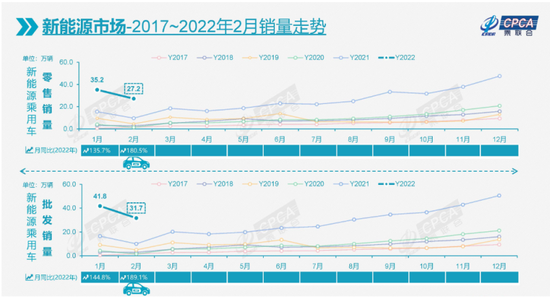

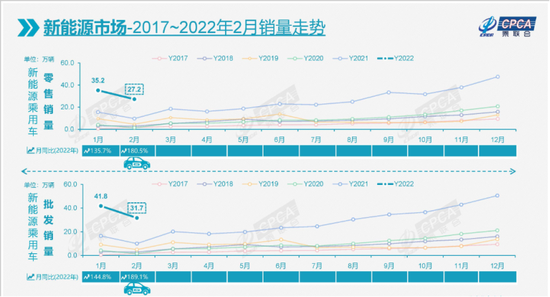

依据乘联会数据,国内新能源车2021年已经达到331万的规模,渗透率达到了15.7%,1月的新能源车批发渗透率在19%,但2月新能源车的销量仍达32万辆,同比增长190%,渗透率达到21.8%。

资料来源:乘联会、星矿数据

2月乘用车销量148.7万辆,环比-32.0%,同比27.8%,略超市场预期,同比出口增速好于整体,终端开启补库存过程。2月份厂商库存环比增长4万辆,1-2月累计下降8万辆,较同期的下降18万辆,厂商库存改善较大。2月渠道库存环比增长8万辆,1-2月渠道库存下降1万辆,较去年的下降37万辆形成强烈对比,拉动批发销量的大幅提升。

2022年2月乘用车市场零售达到124.6万辆,同比增长4.2%,环比下降40.0%,2月零售总体走势较强。在今年春节较去年早12天的不利情况下,1-2月累计零售332.4万辆,同比21年少6万辆,总体走势较好。

资料来源:乘联会、星矿数据

影响锂价上涨的三大类因素

从产业经济方面,影响锂价格的因素主要来自三方面:政策、供给、需求。

工信部先后于2 月28 日表态、3 月16-17 日召开座谈会,讨论引导锂盐价格理性回归的事宜,短期看将产生影响的是囤积居奇、哄抬物价的行为;中长期旨在引导国内资源适度加快开发。

3月18日,财联社记者从锂盐企业等多方获悉,近期相关部门对部分锂盐企业进行座谈,内容主要是促进价格的合理平稳运行,会议特别强调上游企业要共同推动产业链良性发展。

产业政策对锂盐价格理性回归有着引导作用。对于锂电池行业来说,价格快速上涨的“因”是需求与供给的错配。国际能源署最新数据显示,到2030年,仅靠现有和在建的锂矿生产项目,全球将出现约50%的锂需求缺口。供给的速度跟不上需求增长的速度,两者不平衡带来的“果”。

我们之前在《锂资源“抢矿大战”爆发 盘点各大厂产能》一文中已经指出,锂资源海外新增供给推进进度的不确定性增加,供给需求错配时间延续。纵观国内锂资源的分布状态,四川、江西锂矿将有望率先成为锂资源国产化供应的主力;而不断升级的盐湖提锂技术、锂云母和锂黏土等作为重要补充。

今年前两个月宁德时代的市场份额为49.22%,比亚迪的市场份额为21.07%,第三名中创新航为7.87%。2022年2月,我国动力电池产量共计31.8GWh,同比增长236.2%,环比增长7.1%。其中三元电池产量11.6GWh,占总产量36.6%,同比增长127.2%,环比增长7.6%;磷酸铁锂电池产量20.1GWh,占总产量63.1%,同比增长364.1%,环比增长6.7%。

2021年,宁德时代、比亚迪、中创新航、蜂巢能源和亿纬锂能等在电池企业都公布了多个扩产计划,预计到2025年国内动力电池企业装车量TOP10企业合计产能将超过3TWh。

国轩高科3月18日表示,公司碳酸锂已于今年一季度量产,产能逐步释放,2022年底碳酸锂产能约为1万吨。预计2025年可实现年产碳酸锂12万吨;

盛新锂能3月13日表示,公司目前已建成的碳酸锂产能为2.5万吨/年、氢氧化锂产能为4.5万吨/年;另外,公司在印尼规划建设6万吨锂盐项目。

永新材料3月10日表示,公司全资子公司江西永兴特钢新能源科技有限公司目前已拥有年产1万吨电池级碳酸锂产能、在建年产2万吨电池级碳酸锂产能。此外,公司与宁德时代合资计划建设年产5万吨电池级碳酸锂产能,公司持股比例30%;公司与江西钨业合资计划建设年产2万吨电池级碳酸锂产能,公司持股比例49%。

根据星矿数据,除了以上列举的上市公司外,还有很多公司都表示了产能释放的时间,从预计达产时间线来看,大多在今年底到明年释放。

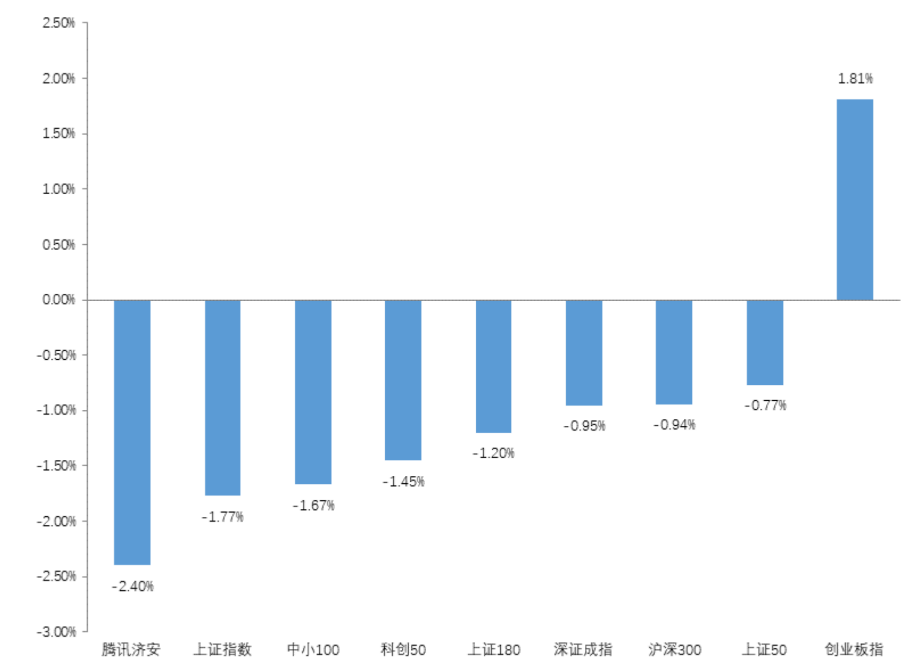

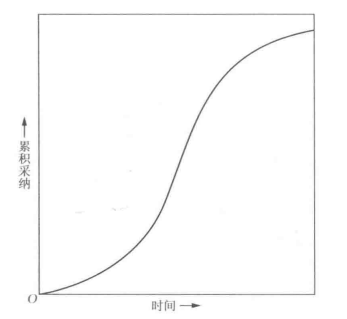

根据“创新扩散时间形态”模型,累计创新采纳者数量或者比例随着时间变化呈现出相对规则的S形曲线。刚开始增长较慢,突破临界后迅速增加,最后缓慢结束。

资料来源:星矿数据

当一个创新产品市占率突破 10%以后,将迎来陡峭的上升曲线,2021年,新能源汽车渗透率已经突破15%,新能源汽车行业将迎来倍速增长。

那么,一边是新能源车日益增长的需求,另一边是供给端的努力扩产,供给追赶需求,直到二者趋近平衡,价格才能做到真正的回归。而这期间驱动供需逐渐平衡的压力,或者说决胜未来的竞争力就指向了两点:技术进步和资源自控。

如果说锂资源、碳酸锂等上游产能是这场竞赛中的速度V,那么电池技术、提炼技术等就是加速度a。

截止2021年底,国内磷酸铁锂产能为64万吨/年,根据各公司投产计划,磷酸铁锂产能在未来几年内扩张迅速,预计2024年年底磷酸铁锂产能将增加140万吨至203万吨,2021年到2024年CAGR 达46%。

锂资源已经被各国列为国家战略资源,海外锂资源的收购与开发也变得比之前更加的激烈,并且增加了不确定性。因此在国内拥有采矿权能保证资源增量的企业更容易取得先发优势。

根据星矿数据,融捷股份、天齐锂业、川能动力、雅化集团、盛新锂业在锂辉石布局上具有优势;分布在江西的永兴材料、江特电机(维权)在锂云母资源方面占据绝对龙头地位;而布局在青海、西藏的盐湖资源,以赣锋锂业、亿纬锂能、西藏矿业、藏歌控股、盐湖股份等公司为主要参与者。

基于目前主要的电池技术积累,未来的技术方向可能是高镍、低钴/无钴、硅基负极、钠离子电池、固态电池等等;

作为全球新能源车的风向标,特斯拉引领了电池技术的革新和走势。前有特斯拉计划自产电池,高镍低钴的电池是其技术方向。并传出特斯拉与必和必拓、淡水河谷等寻求上游供应;后有特斯拉联手松下推出4680电池,计划2022年实现装车。

预计2022年全球的新能源汽车销量将达到920万辆,对于动力电池需求将达到450GWh,其中三元电池需求量将达到261GWh,对高镍三元材料的需求有望达到22万吨。

上市公司方面,容百科及核心产品NCM811、Ni90及以上高镍、超高镍系列、NCA产品销量实现翻倍,叠加售价提升,营收大幅增长;与宁德时代、孚能科技等客户签订了战略供货协议;

华友钴业2021年2月,公司完成84元/股非公开发行7164.29万股募集60.18亿元用于年产4.5万吨镍金属量高冰镍项目、年产5万吨高镍型动力电池用三元前驱体材料项目、华友总部研究院建设项目以及补充流动资金。

格林美表示,公司在超高镍低钴前驱体、四元前驱体、无钴前驱体等前沿产品领域全面突破关键技术,取得一批前沿技术成果,重点突破开发8系、9系高镍前驱体并成功送样至国内外主流客户。同时一直关注钠离子电池的进展,并已组建了专门的团队进行关键技术的研究开发。

贝特瑞为国内硅基负极的龙头,公司目前拥有3000吨硅基负极产能,其中动力电池用量占比约六到七成。

亿纬锂能具备4680的技术储备,在2021年11月公告称,将在荆门投建20GWh乘用车用大圆柱电池生产线,其客户可能是特斯拉或宝马。

石大胜华3月18日在投资者互动平台表示,公司现有硅基负极产品为高首效型硅氧碳负极材料。同时在“气相硅碳”有一定技术储备,处于研发中,气相硅碳可以应用在固态电池。

万亿赛道策马扬鞭

我国新能源汽车全年累计销售352.1万辆,同比增长1.6倍,连续7年位居全球第一。纯电动乘用车平均续驶里程从2016年的253公里提高到2021年的400公里以上。在“碳中和”目标的确定的加持下,这条万亿赛道已经策马扬鞭了7年。中长期看,新能源车行业马太效应凸显。

在《宁王再度拯救创业板 新能源车行业目前处于什么阶段?》中,我们指出,回顾产业发展历史,新能源车产业正处在“理顺”的阶段。技术路线、资源布局、机构持仓等等都在重新洗牌,发牌。

随着新能源汽车渗透率和销量的提升,对动力电池装机量和性能的需求也日益增强。行业的未来话语权更多的是掌控在拥有技术研发优势和上游资源自给权的企业手中。

风险提示:锂资源产能不及预期、盐湖提锂技术进程不及预期、市场竞争加剧。

福利来了!低位布局良机,送你十大金股!点击查看>>