来源:券业行家

私募规模缩水

被挤出“百亿”名单?

沟通会变“吐槽大会”?

港股和中概股成为近期市场关注的焦点,行家身边很多圈内私募好友纷纷传来自家业绩快报,以及对后续市场的独家见解。其中,不乏些许同行吃瓜看客对这几家“吨级”私募展开讨论,引起行家的兴趣,欢迎业界的同仁一起探讨。

百亿私募迎“收益危机”

2021年是基金发行大年,无论公募还是私募,在发行过程中都出现大量爆款产品,私募百亿、千亿军团也出现快速扩容。出乎很多机构预料,A股2021年春节以来的持续调整时间一直延续至今,近期更是出现一波快速杀跌行情,直接导致很多基金净值明显回撤。

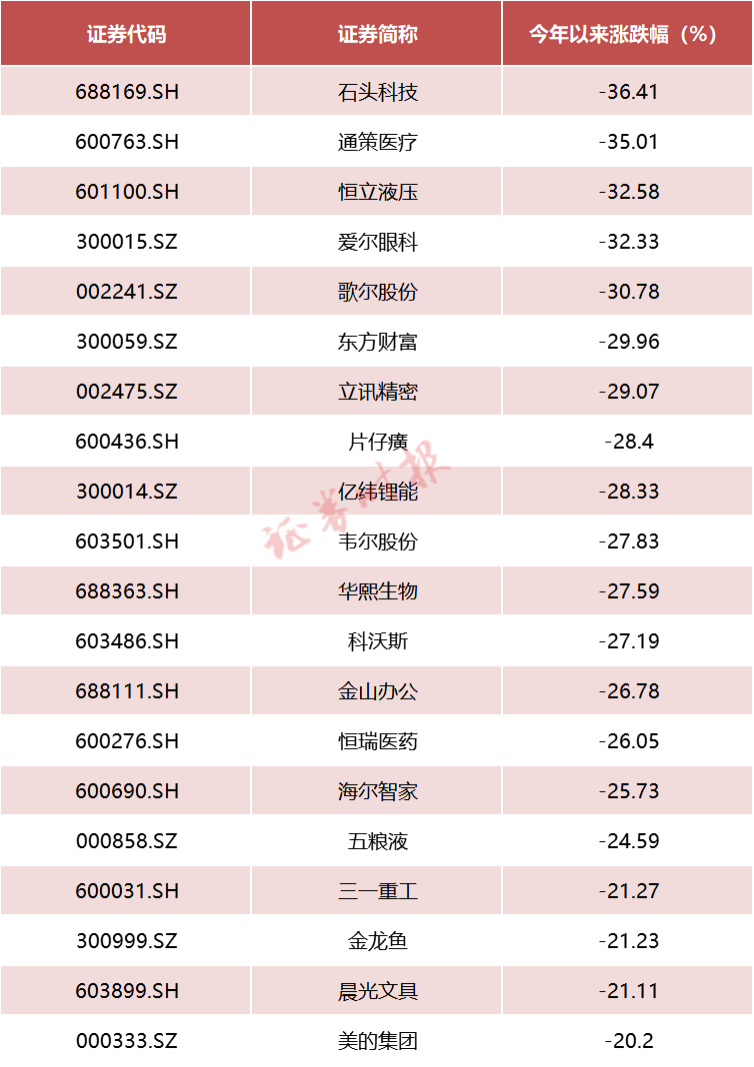

私募排排网最新数据显示,有超过一万只基金的净值低于1元,跌破预警线与清盘线的分别为1522只和635只。受到更多关注的百亿私募在其中的占比并不高,超过70%的是管理规模在5亿以下的小私募。截至2月底,在116家百亿私募中,有96家披露了最新收益,百亿私募今年以来平均收益为-4.7%,实现正收益的基金占比不到三成,高达85%的百亿私募今年业绩告负。

新晋百亿私募

同犇投资净值坐“过山车”,

最新规模缩水后已不足百亿

在经历近期市场大幅调整后,同犇投资净值回撤近三成,净值表现排在了百亿级主动多头策略私募的底部,同犇投资的管理规模又缩水至百亿以下。

据私募排排网,股票策略下仍持续公布净值的百亿级私募中,最近一年,同犇投资整体表现堪忧,汉和资本、融葵投资、源峰基金等明星私募旗下产品净值跌幅也在20%以上。

同犇投资创始人童驯。据公开信息显示,童驯曾就职于申银万国证券研究所工作12年,连续5年荣获新财富食品饮料行业最佳分析师第一名、《证券市场周刊》水晶球食品饮料行业最佳分析师第一名。2014年,童驯成立了同犇投资,并在2021年上半年跻身“百亿俱乐部”。但在规模上去之后,童驯的管理能力受到严峻考验,旗下多个产品净值近一年的回撤幅度超过了30%。

那么,头部私募为何业绩表现不佳?在规模上来后,是否意味着管理能力和业绩必然会下降?投资者在关心哪些问题?

虽然基金业协会数据显示,同犇投资规模仍为百亿档,但在沟通会上,童驯仍坦言规模确实缩水不少,已经不足百亿了。(注:据介绍,同犇的管理资金中约一半为直销渠道的老客户+自有资金,大约一半为2021年下半年募集的资金)

3月18日,同犇投资召开了投资人沟通会。内容如下:

“想不到外资对系统性风险那么担忧”,“亏损主要发生在港股市场。”对于业绩不佳问题,童驯在交流会上做了深刻反思。他表示公司在2021年重仓港股,且持有不少消费电子公司,但受到政策监管等的影响,基本面和估值均不如预期,“这是拖累净值的重要因素,在发现基本面恶化后,已经卖出。”

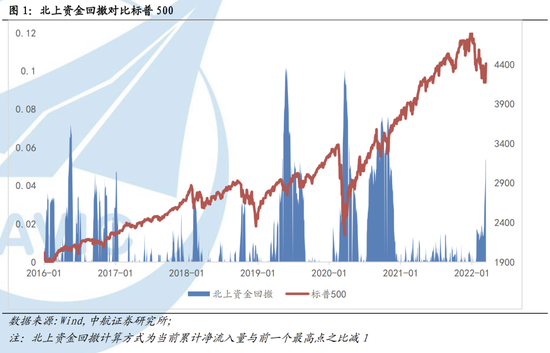

宏观环境方面,导致港股整体杀估值的深层原因,还包括近期油价暴涨、俄乌冲突。“外资信心不足的程度,对中国资产、对系统性风险的担忧程度,确实出乎预料。”外资撤出,也导致港股的大幅下跌。“港股已经跌出6年来新低、近期更加速杀跌,但下跌并非估值太高,只是因为外资担忧更大的风险爆发。这种情况已经超出了认知,真的没办法。”

此外,童驯还透露其重仓了港股的物业板块。“物业板块的业绩正如我们所预期,表现不错,但港股杀估值太狠了。”他举例说,某个50倍PE的标的,在基本面无恶化的前提下,一度跌至12倍(近期又反弹至16倍),为了避免继续下跌,可能必须低位止损。

童驯专注于消费板块的研究长达15年,此前同犇投资也重仓消费股、白酒股,取得不错的业绩。在此次会议中,童驯表示,过往多年的历史证明,“食品饮料板块在某种程度上,可以说是A股最好的板块。”即便和当下热门的新能源板块做PK,“拉长到10年维度,新能源板块的确定性也不如食品饮料。”

不过,对于消费板块的仓位,他坦言仓位不够,“如果配置的食品饮料更多一些,去年以来的业绩也不至于这么惨”。

交流会上,有投资者表示,既然净值回撤较大,投资者个人买股票的收益或许更高,那么私募基金的存在有什么价值?

对此,童驯解释称,机构的优势在于对不同公司的持续跟踪以及选股,比如物业板块内的差异就很大,部分优质的国企背景物业公司,即便经过一轮下跌,估值仍有20多倍。

亦有客户询问同犇是否有自购计划、自营资金的投向会有哪些安排?

童驯坦言,公司自营资金之前多次跟投、有钱就申购,到如今已无太多富余资金。

展望未来,“我们骨子里还是喜欢确定性的东西。而且作为价值投资者,一定要看得很远。”他表示同犇会聚焦于两大行业:大消费板块和估值可接受的高成长板块。

“地产、银行等强周期股票,我们是不会买的;PE在50倍以上的股票,我们也不会买。”长期来讲,“我们对业绩仍然有信心。而且既然有极端的下跌,那么一旦估值修正,也是很大的机会。”

同犇投资多久回归?基金管理人是否能真的做到知行合一,我们拭目以待。

千亿规模景林沟通会翻车

开成吐槽会,持有人狂怼

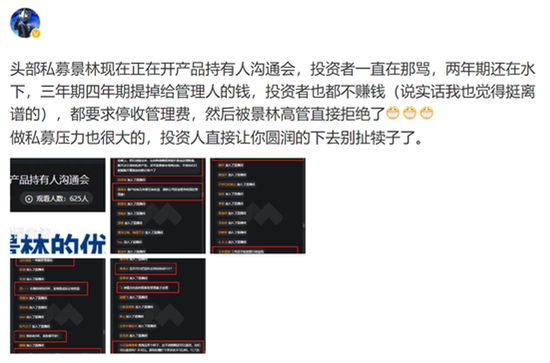

行家近日听闻,由于中概股此前连续大跌,作为国内较早出海、并在海外市场多有布局的景林资产也特别受到关注,关于“景林资产持有人沟通会变成被客户吐槽会”在市场广为流传。

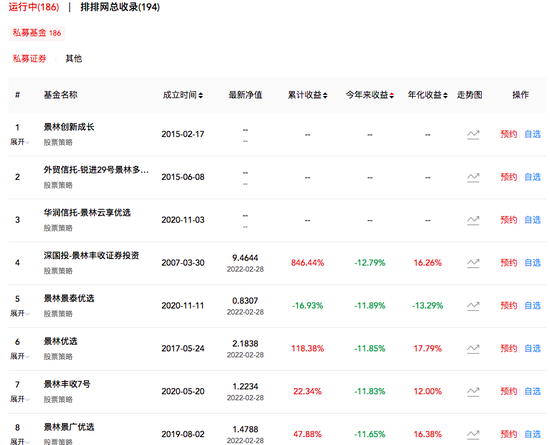

据统计,景林目前在管基金362只,有186只基金在运行,披露净值的11只基金,截至2月底年内收益率全部为负,回撤率基本都在10%上下,亏损程度最大的是景林丰收亏损12.79%。

3月17日下午,景林资产举行持有人沟通会,因近两年基金业绩表现不佳,遭多位投资人“回怼”,有的直接要求暂停收取固定管理费、降规模、增加基金经理的数量。近日就有一则来自社交平台的信息,曝光了一些投资人与景林沟通会的细节。

3月18日,景林资产证实了在其持有人沟通会上,因年内业绩不佳遭多位投资人犀利吐槽。景林资产回应证实了此事,并称最近全市场都回撤挺大,公司近期美股组合表现出现了一定回撤,主要还是受前期中概股急跌的影响,此前中概股连续大跌,重仓的私募产品净值均出现了幅度不小的回撤。

作为国内头部私募机构,景林资产除了在国内运行的阳光私募基金外,其也是较早出海的头部私募,公司在海外市场多有布局。

公开资料显示,上海景林资产管理公司成立于2004年,是一家以投资境内、外上市公司股票为主的资产管理公司,是在中国证券投资基金业协会登记注册的私募基金管理公司。10余年来,“景林”品牌几乎摘下了国内私募行业以及国外私募基金领域所有重量级奖项。

尽管景林极其低调,但其长期稳定的“高调业绩”持续吸引着投资人。可如今天怎么就翻船了呢?

根据景林在美国证监会披露的其海外主体所持有的美股头寸信息,截至去年第四季度末,景林共持有34家美股公司,合计市值26.96亿美元,折合约172亿元人民币。其前十大美股重仓股分别为Sea、Meta、谷歌、网易、贝壳、中通快递、拼多多、京东、DoorDash和BOSS直聘,中概股占比过半。

景林方面表示,根据监管要求,公司境内外做了严格的“信息隔离”,但目前景林美股持仓总市值应该还在一百亿元以上。《华夏时报》记者3月18日多次拨打景林的电话,但均未获接听。

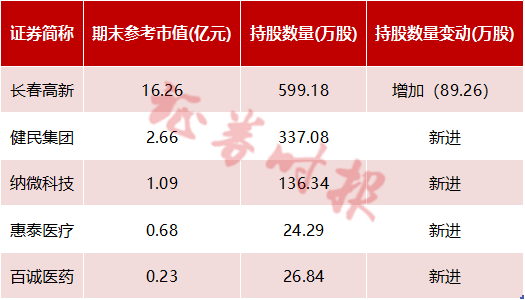

目前A股进入年报披露季,截至3月18日,景林全球基金仍然是涪陵榨菜(002507.SZ)的第9大股东,并买入1016万股招商积余(001914.SZ),新晋成为第十大流通股东。截至3月18日收盘,如果目前这两只股票还没有卖出的话,景林将分别各浮亏超5000万元。

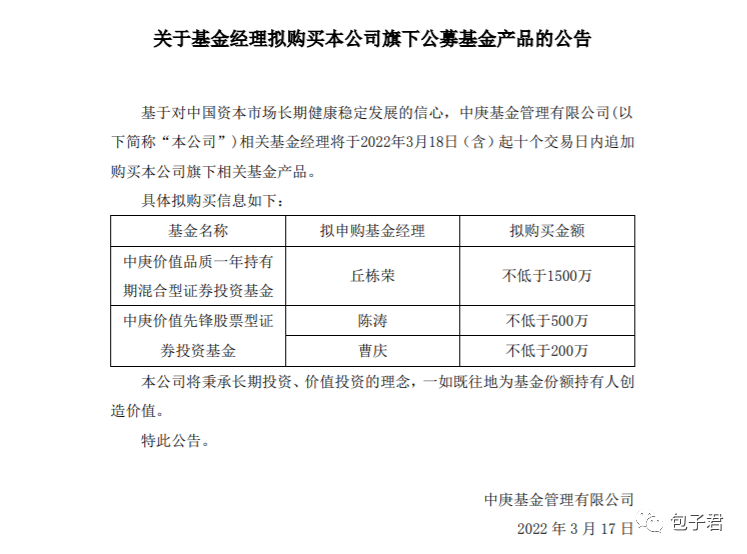

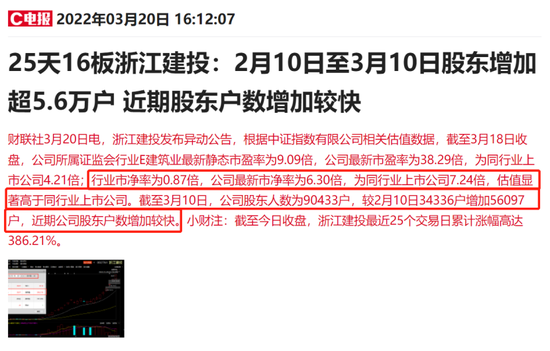

近日A股、港股以及中概股大幅波动,牵动着亿万投资者的心,不少人因为账户的浮亏,而陷入悲观情绪。清盘潮愈演愈烈,不少私募组织各种策略研讨会,剖析了目前遇到的危机、资本市场目前处于周期的位置,对A股、港股、中概股的看法以及应对策略。

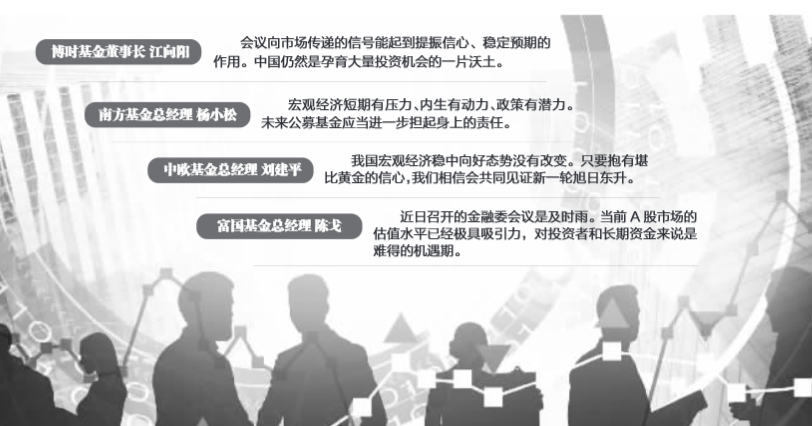

展望后市,市场主流机构表示,本次金融委专题会议均给出了明确部署,投资者情绪得到较大改善,悲观情绪得到释放,短期反弹可期,A股已经进入寻底、筑底过程。

福利来了!低位布局良机,送你十大金股!点击查看>>