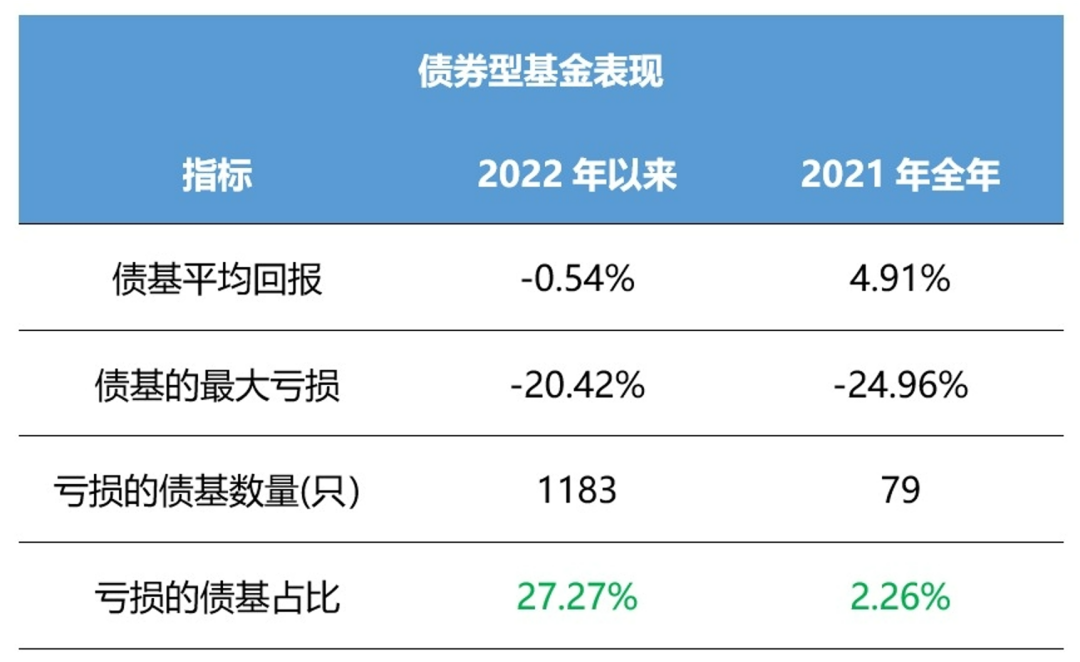

买了债券基金的不少基民,最近可能多少有些错愕——债券基金怎么也跌了?

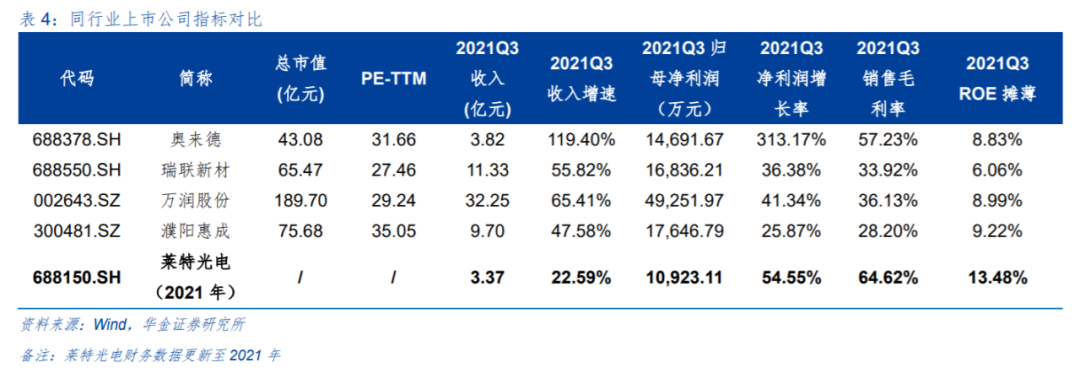

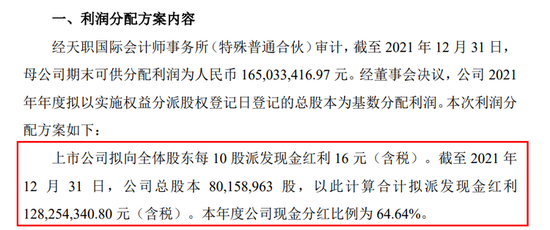

Wind数据显示,今年以来,全市场4338只债券型基金中,已有1183只陷入亏损,占比达27.27%。而2021年全年只有2.26%的债基出现亏损,这让不少债基持有人开始质疑曾经的“暖男”。不过对比起今年以来的股票型基金,平均净值增长-13.51%,债券基金的回调显得温和许多。

数据来源:Wind,截至2022.03.10。

数据来源:Wind,截至2022.03.10。为什么债基也会出现波动?

很多小伙伴不理解,债券基金这个号称80%以上基金资产投资固定收益债券的品种为什么也会下跌呢?我们先来看看债券的收益来源。

图 债券收益的来源

债券的收益来源到期的票息和买卖债券的资本利得获取收益,因此也就受到信用风险和利率风险的影响。信用风险影响”赚利息“这部分,比较好理解,若发债人没有发生违约事件,则到期还本付息;若发生违约事件,别说利息了,本金能不能兑付也需要打问号。利率风险影响“通过价格波动买卖债券获得的差价收益“,由于票息是固定的,当市场利率下跌的时候,债券的收益相对就高了起来,这时候市场对债券的需求就会提高,债券的价格也就会上升,反之,当市场利率上行的时候,债券的价格会下跌。

近期债券的”信用风险“如何?

我们看到高评级的1年期中债市场隐含违约率环比、同比都没有增加。低评级的债券隐含违约率有所提高。

数据来源:中国债券信息网,2022.3.10。

数据来源:中国债券信息网,2022.3.10。国债利率走势如何?

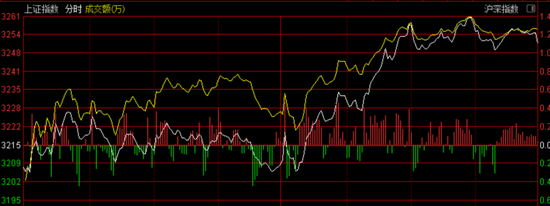

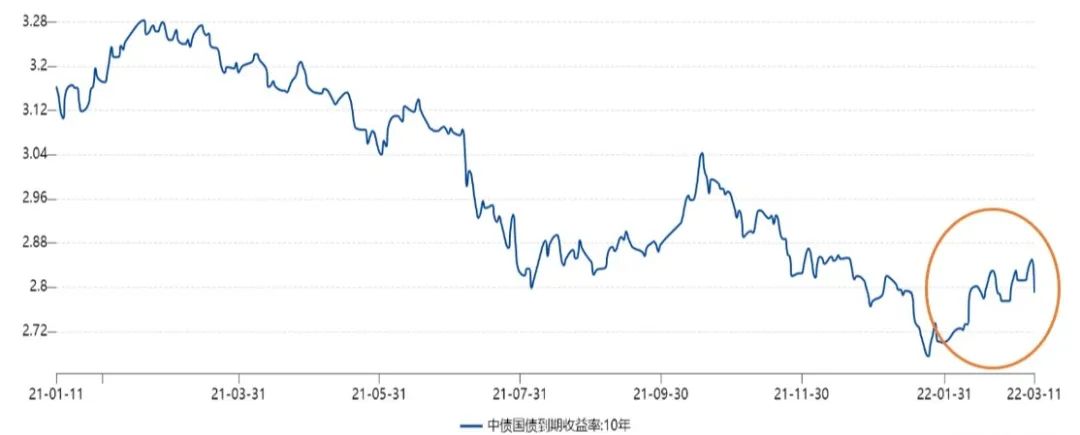

今年以来10年期国债收益率走势整体下行,但是2月初开始上行,利率的上行,导致债券需求减少,价格下跌,价差收益减少。

图 今年以来10年期国债收益率走势

数据来源:Wind。

数据来源:Wind。债券市场同时受到了信用风险和利率风险的影响,背后的原因又是什么呢?

1、情绪面影响,自2月中下旬以来,全国多地城市纷纷降低购房首付比例和房贷利率,地产边际放松带来的宽信用预期不断发酵,也冲击着国内债市情绪。

2、资金面压力,2月末税期走款以及缴准影响下,资金整体偏紧,同业存单利率上行,降息降准预期收敛。

3、政策面影响,随着3月两会召开,政府工作报告提出了经济增速目标和系列政策,且进入3月,国内各项经济与金融指标将陆续公布,有望成为验证宽信用和稳增长政策效果的重要参考,市场对政府宽信用政策方向和执行效果的预期对债市形成压力。

债基出现波动还值得“债”一起吗?

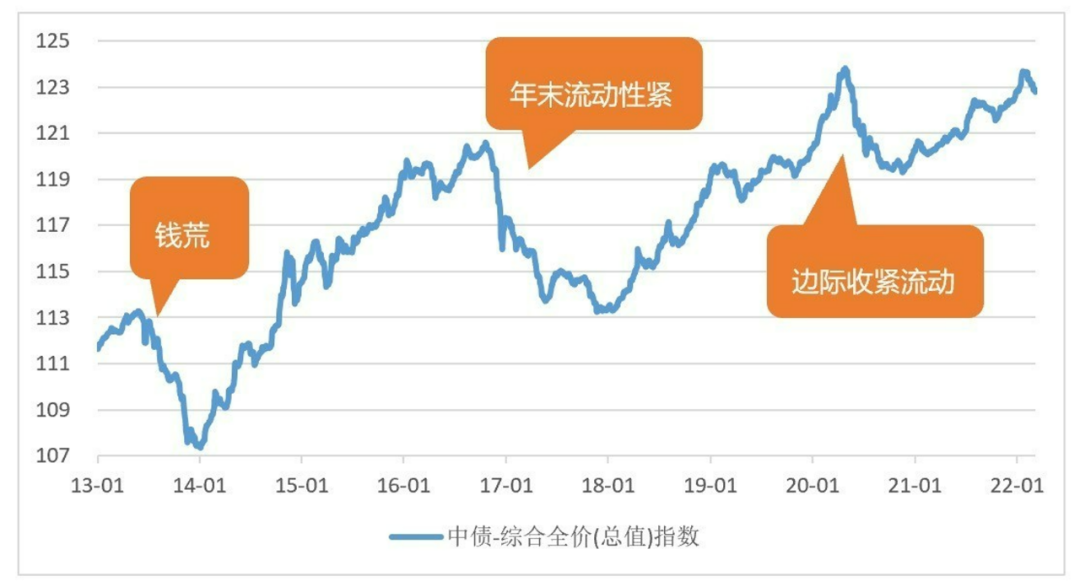

过去十年债市具有“牛长熊短”、“慢涨快跌”的特点。从2013年以来,债券市场发生过3次幅度较大的调整。第一次是2013年6月下旬受钱荒影响债市大幅调整,自 2013 年 6 月下旬开始调整,于 2014 年 4 月修复。第二次是2016年12月中旬,受年末流动性紧张影响,债市也经历了较大调整,自 2016 年 12 月开始阶段调整,但年末资金紧张情况在不到一个月内便得到了修复。另一次距离我们比较近的是 2020 年中,受疫情阶段性得到控制,央行开始边际收紧流动性, 自 2020年6月开始阶段调整,于 2020 年 12 月修复,约半年不到。从历史经验来看,债市的调整总会过去。

图 今年以来10年期国债收益率走势

根据历史数据来看,中国债券市场整体走势一路向上,对比像坐过山车一样的A股市场,历史上的波动都是小巫见大巫。即使是2013年中期罕见钱荒形成的冲击,债市也能够在一年内收复失地,因此大家不必过度忧心。短期回调不影响债基中长期相对稳健的特性,调整或许反而是机会。对于追求长期资产配置的朋友,债券基金仍是投资组合中的优选基础品种。

建议投资者保持平和心态,坚持长期投资,能够有效淡化短期波动对基金收益的影响。切忌短期频繁交易,错过潜在的长期回报。

风险提示:本材料由安信基金提供,材料观点不构成投资建议或承诺。基金管理人不保证基金盈利及最低收益,其管理的其他基金的业绩不构成对本基金业绩的保证。基金过往业绩及其净值高低不预示未来业绩表现,敬请投资人关注产品收益波动风险。债券型基金主要投资于债券市场,债券价格存在波动,其预期收益及预期风险水平高于货币市场基金,但低于股票型基金和混合型基金。投资人应认真阅读《基金合同》、《招募说明书》等基金法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应,根据自身风险承受能力购买基金。市场有风险,投资需谨慎。