在金庸先生的笑傲江湖中,思过崖是一个神奇的地方,改变了令狐冲的一生。

向左还是向右,令狐冲思考了一年,最终他选择向右,执剑走天涯,成为金庸笔下性格鲜明的一代侠客。

今天要跟大家聊的这位基金经理,也有令狐冲一样的经历,在面对两难时,抽丝剥茧探索出投资真理,他就是永赢基金的于航。

于航是复旦大学数学专业博士,读书时曾辅助“周期天王”周金涛做了不少模型研究。

也正由于这段经历的影响,让于航发现数学专业对从事金融行业很有优势。

2010年,于航正式投身于基金行业,开启研究生涯,曾经的经历也把他推向了周期行业。

这段研究经历为于航的宏观研究能力打下了基础,同时也让于航意识到,在经济转型升级的大背景下,周期行业的局限性及成长行业的时代潜力。在职业生涯的十字路口,面对成长股的“咄咄逼人”,还要继续坚守周期吗?

从头角峥嵘到疾风亦有归途,令狐冲用了一年,而于航只用了半年。

一、风格转变

2015年,于航正式担任基金经理职位,恰好遇上了小票泡沫行情尾声,此时的他见证了基金在追风逐浪后的疮痍。当时市场上一些基金持仓风格非常集中,在经历泡沫的堆积和破灭后,净值像过山车一样又回到了原点。

这也给于航带来了职业生涯的第一个深刻感知,任何时候都不能all in一个板块,要将鸡蛋放在不同篮子里,保持对市场风险的敬畏。

2016年4月,于航开始单独管理中海优质成长基金。

2017年是于航单独管理中海优质成长的第一个完整年度,随着我国实体经济反弹,周期股的股价扶摇直上。因为对周期行业的研究积累,于航2017年的业绩表现不错。

2018年初,转折出现了,或许出于高估值的原因。从基金季报看,于航在2018年一季度清仓了生物医药,加仓了金融地产。

随后的半年,金融地产一路下跌,医药却触底反弹。

正是这一次的经历,让于航深刻认识到:不能只看股票的绝对估值判断投资价值。如果从DCF模型出发,除了贴现率、增长率两个重要参数之外,高速增长的持续性也非常关键。

而接踵而来的2018年中报,于航彻底卸下金融地产的仓位,转而加仓电气设备、电子化工等高成长行业。

于航放弃周期全面拥抱成长,看似只用了半年,其实背后是经历股市15年疯狂、16年熔断和18年熊市的历练后,其不断反思追问得出的结论。

如何在熊市时扛住下跌,在市场上涨时拿出好筹码,这是于航思考的核心。最终,他将目光聚焦在顺应时代发展方向的成长性行业,加大研究的深度,挖掘出更多伟大公司的种子选手,“凭借高质量的成长,穿越市场的周期”。

于航很认同这句话:唯一能够穿越波动的就是增长的稳定性。在中国经济转型的大时代背景下,国内有许多非常清晰的产业发展趋势,主要聚焦在TMT、新能源、医药消费、高端制造四大高成长优质赛道,产业升级的确定性和稳定性是清晰的。

“一个好的投资策略需要与时代共振,成长股是资本市场永恒的主题,是大国崛起的具体投射。”于航认为,无论是中国经济转型、还是如今的全球科技周期,均为成长股投资提供了土壤。

始于周期,终于成长,于航的投资生涯进入了2.0时代。

二、业绩表现

于航2016年一季度开始单独管理中海优质成长,截至于航2020年一季度于航离职,产品期间总收益率达到71.07%,同期上证指数下跌1.42%,排名灵活配置型同类111/925。

在加入永赢基金后,于航更是交出了自己职业生涯的代表作。

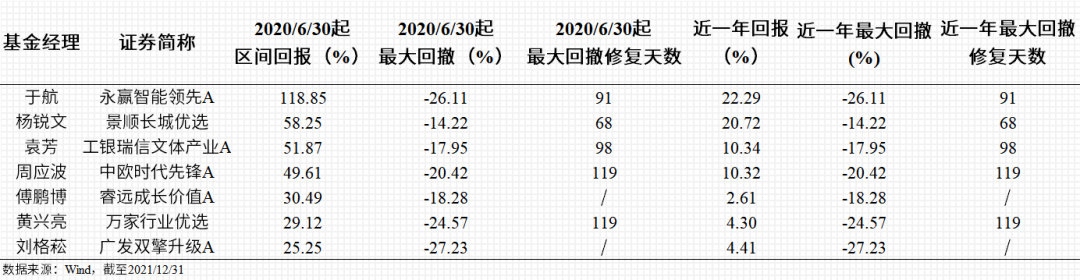

他管理的永赢智能领先混合自2020年6月末于航加入至2021年末,产品的总收益率为118.85%,排名同类前3%(24/1115)。

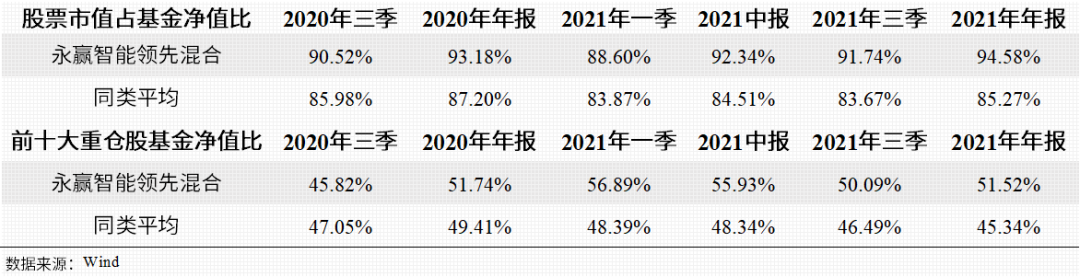

从基金类型上看,于航管理的永赢智能领先混合是一只偏股混合型基金。

但与同类基金相比,这只基金持有更大比例的权益仓位,股票持仓的集中度也更高。

从于航的前十大持仓股明细上看,于航的选择基本上以新能源、光伏、医药医疗等行业为主。

而且对于行业内的龙头股,于航保持了自始而终的专一,宁德时代、赣锋锂业、隆基股份、迈瑞医疗等公司更是从未缺席重仓股的行列。

于航将个股适度集中,作为投资“锐度”的来源:他敢于重仓的行业均兑现了较多超额收益,长期重仓股更是业绩表现出色。以永赢智能领先为例,他任职以来长期重仓个股近五个季度平均上涨99.07%。

最大回撤方面,于航的基金区间最大回撤为-26.1%。但如果我们计算卡玛比率,于航这只基金的卡玛比率是2.76,而同类基金的平均值只有0.9。(注:卡玛比率 = 超额收益/最大回撤,卡玛比率越高,基金每承担一单位回撤损失时能获得的收益水平也就越高。)

这说明在经历回撤后,于航可以给投资者带来更为丰厚的回报。相较于市场上明星成长型基金经理,于航的表现也毫不逊色。

于航职业生涯最令人佩服的是他对产业链和个股研究的深度和广度,“锂电茅”宁德时代、“药械茅”迈瑞医疗在上市前就已在于航观测的股票库名单中。一上市就被他重点关注,直到现在,基金前十大重仓股中也能看到两只股票的身影。

陪伴是于航对股票最长情的告白。

三、投资策略

投资A股就要投资属于自己的优势行业,这也是全球股市的通用法则。在中国经济转型、产业升级、新一轮科技革命等新时代背景下,于航坚信,国内会诞生一批类似“苹果、微软、Facebook”这样影响全球的伟大公司,而这些公司多集中在顺应时代发展方向的成长性行业,在成长股大行其道的今天,拥有极高的配置性价比。

对于成长性行业,于航也给出了自己的看法,那就是聚焦TMT、新能源、医药消费、高端制造。

找到高成长行业,但不押注于某一赛道,于航在进攻的同时也不忘对组合进行防御性分散,第一大重仓股持仓占比稳定在7-8%中间,小于偏股型基金的平均水平。

而对于如何找到优质个股,于航的方法是从“发展空间-好格局-增长持续”三维度自下而上深度剖析个股。

发展空间大保证公司有持续成长的前提,如果没有空间不可能持续增长;但如果没有很好的格局,可能增长几年就会被替代;而企业的增长动力需要进行针对性分析,辨析驱动力是依靠科技进步、成本下降、规模优势还是优秀企业家等等,研究护城河是否坚固。

在个股选择风格上,于航倾向选择细分赛道的行业优质龙头标的,并长期持有。深耕积淀造就了他极强的个股研究能力,风格鲜明稳定,注重企业增长持续性。

在于航看来,自己职业生涯比较成功的一笔投资是2019年建仓碳酸锂行业公司。

于航认为当时碳酸锂的价格过度悲观,而下游新能源车行业的确定性较强,但供需错位,有一定的发展空间。

其次,于航认为新能源车的替代潜力很大,能够对碳酸锂的价格形成较大支撑,行业未来有一定的持续性。

最后,碳酸锂龙头公司格局扎实。既有规模又有技术,同时作为上游公司,资源地位高,可谓是占尽了“天时、地利、人和”的优势。

所以,于航自2019年就建仓碳酸锂行业,碳酸锂公司更是频繁出现在基金的重仓行业中,从中获得了丰厚的回报。

四、展望未来

对于未来,于航只说了两个字“坚持”。

继续坚持做他的研究,继续坚持他的风格。

最新的持仓明细显示,于航在坚持看好新能源、光伏、医药行业外,于航把目光投向了同样具有高成长性的芯片行业。

同样,对于这样一个不断发掘新兴行业,历史业绩排名前列的基金经理,我觉得市场会给予他足够的奖励。

目前于航管理的产品有三只,永赢科技驱动、永赢成长领航、永赢智能领先,马上他还要再发一只产品。

3月16日起永赢成长远航一年持有混合(A类:015079;C类:015080)重磅发行。

与其他在管产品不同的是,这是于航首只一年持有期基金。新基金在注重一年持有客户持有体验的同时追求绝对收益,尽可能让基金平稳运作,争取给客户提供良好的持基体验和投资回报。

这只产品将采取绝对收益建仓策略,争取在有一定安全垫的情况下逐步加仓。同时,1年的封闭期也给予基金经理更大的攫取α收益的空间。

虽然当下市场情绪低落,但公募基金行业一直有 “好发不好做、好做不好发”的规律,从投资的角度看应该是较好的时点。

出于对市场的信心及于航投资能力的青睐,永赢基金本次拟自购永赢成长远航基金3000万。

于航认为,市场经过调整后,成长股估值降至较低水位,新能源、半导体、军工等新兴产业自去年高点至今普遍回调30%以上,其长期复合增速依然强劲,基本面维持向上趋势不变。

当前市场担忧的负面因素正在消退,国内宏观政策和美联储首次加息将在3月落定,大宗商品价格在高位难以维持,高景气板块或将重返市场主线。展望未来一年或者更长时间,对优质成长股持乐观态度。

老铁们可以根据自己的需要选择配置,我也相信时间的玫瑰最终会带给我们丰厚的回报。

“