校对:方杰锋

A股的中长期底部都有哪些特征?而本轮又有什么可以借鉴的?市场有没跌到“底”?“底”到底在哪里?

自2000年以来,A股历史大底总共有4次:分别是2005年6月6日的998点、2008年10月28日的1665点、2013年6月25日的1850点和2019年1月4日的2441点。

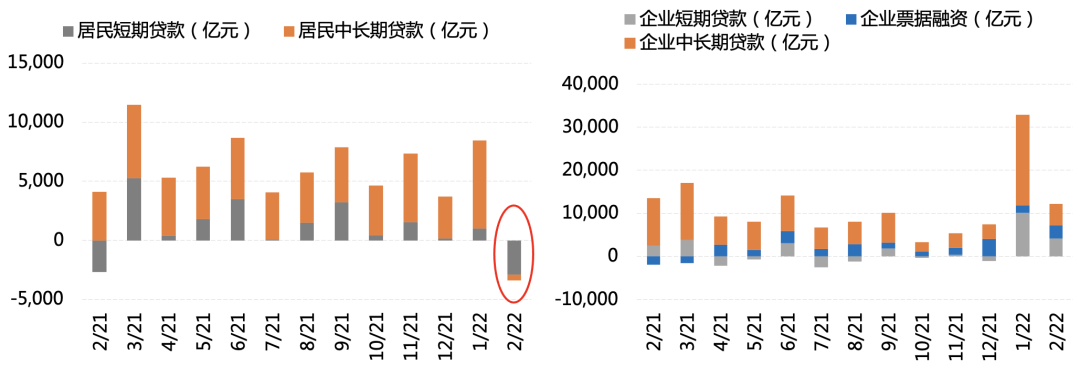

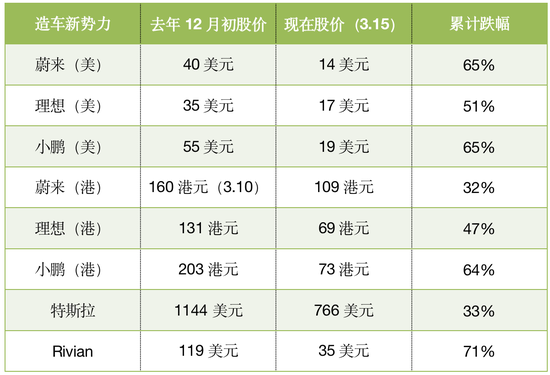

“信用底”夯实

信用周期具有较强的领先性,从传导逻辑看,信用周期领先于市场指数,并领先于盈利周期。自2005年以来,“信用底”的确领先于“市场底”,而且近年来已缩短至1个月。

1月份,6.17万亿的社会融资总量和4.2万亿的信贷投放均创出历史新高;在“稳增长”的定调下,盈利或企稳回升。在2005年以来的四轮“社融扩张+盈利向上”周期中,上证指数、沪深300、中证500的涨幅中位数分别为19%、25%、30%。

估值中位数位于历史低位

从历史看,市场大底必有“估值底”,合理的估值是支持市场长期走强的重要条件。

过去4次历史大底时,PE中位数都位于历史的底部区域;当前全部A股的PE中位数为27倍,与过去4轮历史大底时的平均估值水平(27倍)相当,具备“低估值”特征。

股票的性价比超过债券

股和债的性价比往往是此消彼长,而且在历史的4次股市大底时,股票的吸引力都极为凸显。可以用沪深300股债收益差,即沪深300股息率减去10年期国债收益率来判断股债性价比。当沪深300股债收益差运行至历史高位时,股的性价比是极优的;反之,若运行到历史低位,则债的性价比是极优的。

目前沪深300股债收益差接近历史高位,从资产配置的角度看,股票的吸引力远超过债券。

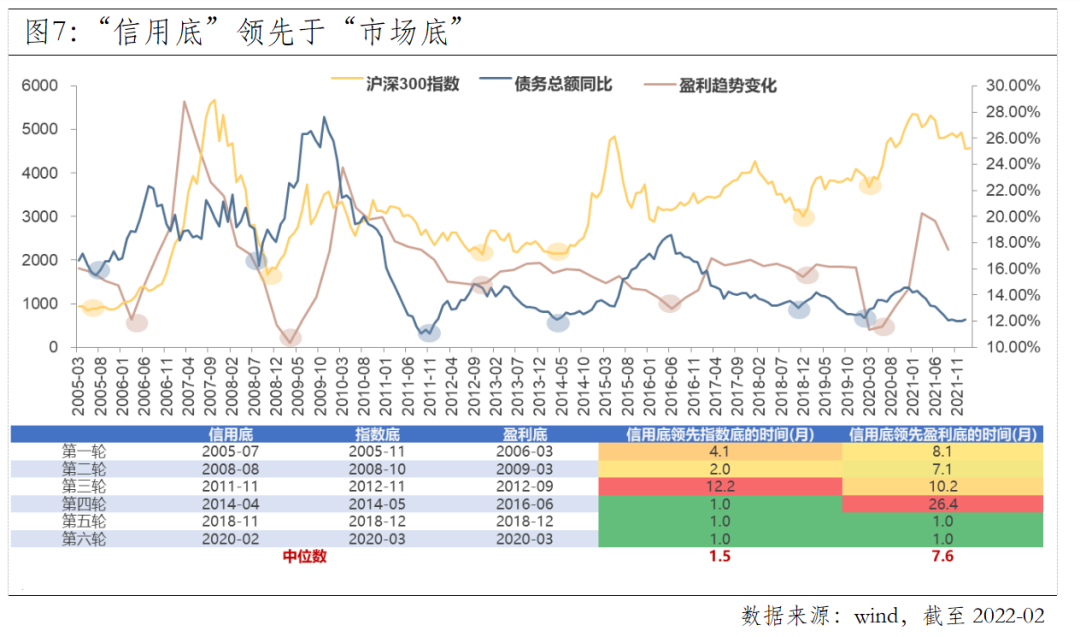

大规模个股“破净”

在历史大底时,跌破净值的个股数量占比达到历史高位。在情绪乐观时,破净率往往长期低于1%;而在市场底部区域,全部A股破净率都同步到达阶段性顶部。

当前“破净”个股数达373只,占比达8%,虽不及第一次和第二次历史大底时的破净率,但已超过第三次和第四次。

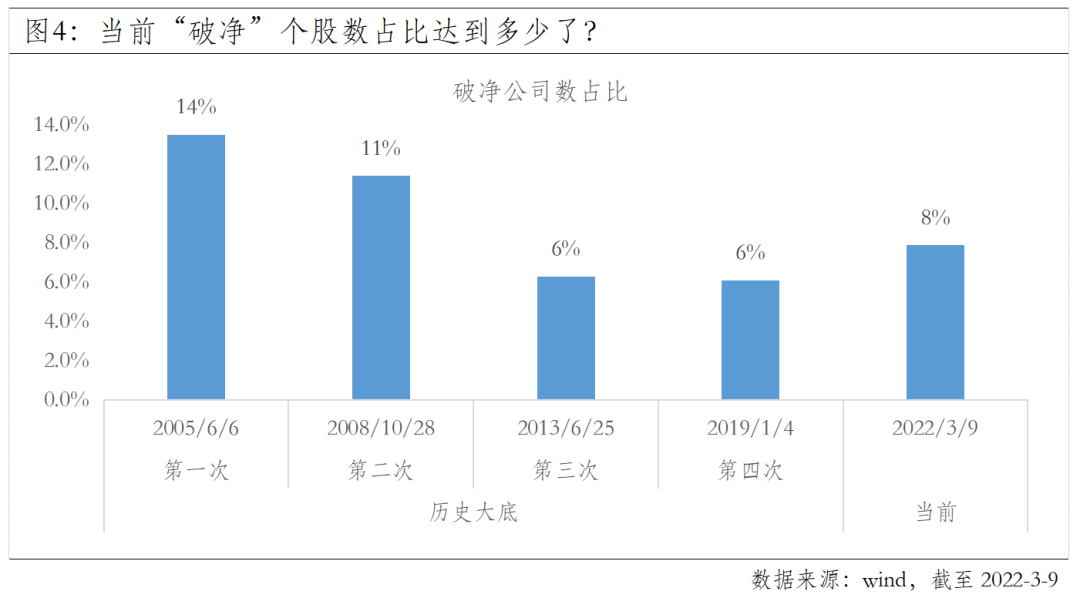

投资者入场处于“冰点”

投资者往往是在市场喧嚣时跑步入场,在市场低迷时反而不敢踏入,在历次“历史大底”前夕,新增投资者或者新增开户数的同比增速都处于“冰点”水平,并具有一定的领先性。“市场底”的一个信号就是“大家真的怕了”,这也印证了逆向投资大师——约翰•邓普顿的一句话:行情总是在绝望中诞生。

1月新增投资者同比增速为-36.77%,创下近5年的新低,相比去年1月份的“疯狂”,现在显得尤为“冷清”。

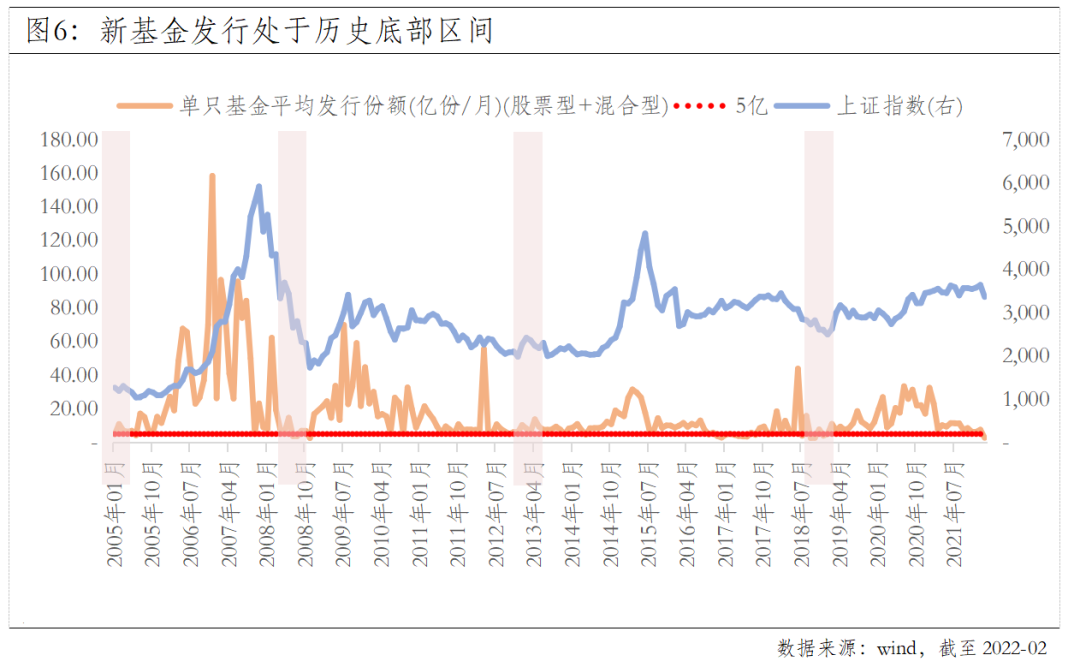

新基金“滞销”

基金发行遇冷往往是底部特征之一,尤其是当单只基金的月均发行份额低于5亿份,是一个比较显著的信号。其实市场是存在“反新基魔咒”的,即当新基金发行过热时,市场会有调整压力,当新基金发行遇冷时,反而不需要特别悲观。

2月以来的单只基金平均发行份额低至2.71亿份,相比去年同期26.75亿份的发行水平,尤为“惨淡”。然而在基金圈有流传这样一句话——“好发不好做、好做不好发”。

结论:历史大底特征:

1)“信用底”夯实;

2)估值中位数处于低位;

3)股票的性价比超过债券;

4)大规模个股“破净”;

5)投资者入场处于“冰点”;

6)新基金“滞销”。