本文来源:中国证券报,作者:葛瑶;

发布日期:2022年3月14日

邱延冰,中金基金管理有限公司副总经理(分管投研)、董事总经理、基金经理,经济学博士,硕博均毕业于清华五道口金融学院。历任国家外汇管理局中央外汇业务中心战略研究处研究员,投资一处投资经理,投资二处副处长、处长;丝路基金有限责任公司投资决策委员会委员、研究部副总监(主持工作);和泰人寿保险股份有限公司总经理助理(兼资产管理部总经理)、董事会秘书。

今年以来A股走势波折震荡,市场情绪瞬息万变。面对这样的行情,中金基金副总经理、基金经理邱延冰直言,投资就是一场修炼,坦然面对市场的顺风与逆风,终会有花开之时。

拥有19年投研经历的老将邱延冰曾经先后从事不同市场、不同类别的投资工作。亲历海内外市场的多轮牛熊转换,邱延冰在股市的起起伏伏中积累了对经济周期深刻的理解,也由此建立了自上而下的全球大类资产配置及行业配置框架。2020年加入中金基金,邱延冰把握“投资之锚”,不惧市场噪音,通过均衡布局具备长期结构性投资机会的成长赛道,力求为投资者实现资金的稳健增值。

作为中金基金投研团队的负责人,邱延冰的目标是为公司培养一支风格差异化的“常胜团队”。邱延冰坦言,组建公募团队是从播种到收获的过程,只有现在打下扎实基础,撒下的种子未来才能长成大树。

重视战略性资产配置

2002年,邱延冰加入国家外汇管理局,历任外管局中央外汇业务中心战略研究处研究员、投资一处投资经理、投资二处副处长、处长。面对国家外汇的保值增值需求,他需要在有限的风险预算下,以全球为投资范围均衡配置资产,实现绝对收益。

“在外管局,对于资产流动性的要求是第一位的,其次是对绝对收益的要求。所以我们会对资产配置以及各类资产类别的预期收益非常关注。”邱延冰回忆道。在外管局的13年中,资产配置逐渐融入了他的投资视角。因此,比起灵活的仓位调整,多资产、多国别的投资经历令邱延冰更为关注资产配置的“锚”。

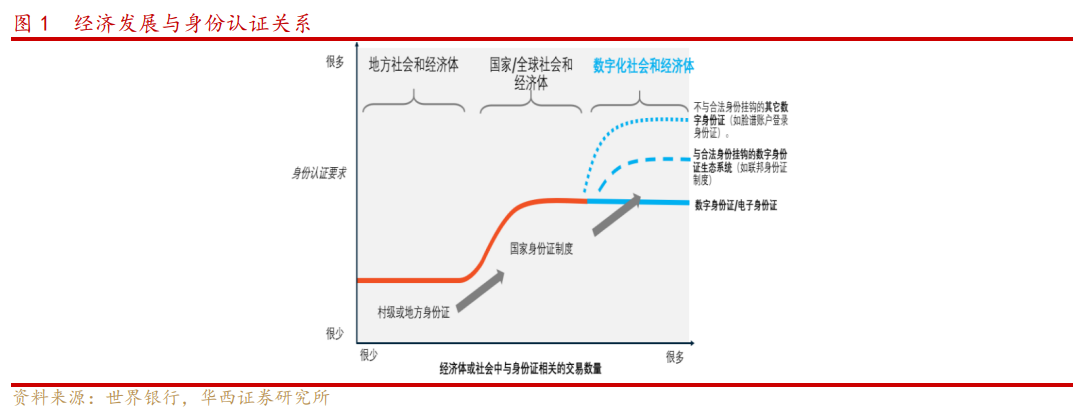

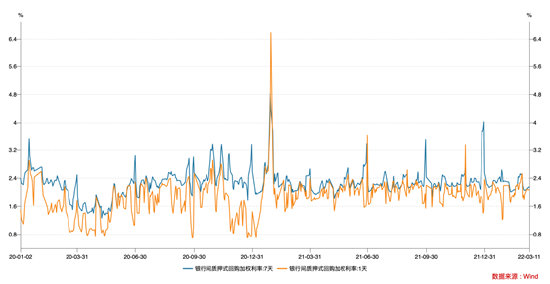

邱延冰认为,资产配置需要找到每一类资产的“锚”,并依据市场环境判断固定收益类和权益类资产的仓位。在他看来,债券的“锚”是利息收入,股票投资的“锚”是企业盈利增长,而资产配置即是择时。邱延冰通过股债相对预期收益择时模型,预判股市拐点,同时结合对资产“锚”的认知,有纪律地调整权益投资仓位。

以今年的市场为例,邱延冰认为,今年A股的下跌主要体现在价值股和成长股之间的分化;整体来看,A股市场的估值目前在合理区间,并不存在系统性风险,对于后市总体保持谨慎乐观。

因此,在对偏股型及灵活配置型基金的管理中,邱延冰近期维持了较高的权益仓位。在他看来,目前市场估值处于中性水平,如果市场继续下跌,他会进一步提升仓位,反之则降低仓位。如果仅因悲观情绪降低权益仓位,市场一旦反弹,便会错失反弹带来的收益。

同时,邱延冰及时依据市场风险偏好的变化调整其持仓中成长股配置,一定程度上熨平收益曲线。他指出,市场目前的主要担忧在于国内宏观政策落地的节奏和力度,以及美联储连续加息对于海外市场的影响。在这样的环境中,市场的风险偏好较弱,对于确定性要求较强,因此邱延冰在其偏好的成长股中配置了更具性价比的标的,建立较为保守的成长股组合。

资产配置结合灵活的个股选择,邱延冰坦言,在这样的打法之下,自己虽并未特地控制回撤,但一直以来组合的收益较为平稳。成长股今年以来遭遇逆风,但其管理的偏股型产品中金金泽较同类产品表现出了不俗的抗跌能力。中金金泽近3个月收益率在2600余只同类产品中排名稳定在前10%。邱延冰表示:“把握了投资的‘锚’,买入并长期持有资产,心才是不慌的。”

在离开外管局后,邱延冰先后在丝路基金、和泰人寿从事投资工作,并于2020年加入中金基金,担任分管投研的副总经理,目前管理7只基金产品。对于刚刚提前结束募集的新基金———中金稳健增长,邱延冰表示,将其定位在稳健增长型产品,会在未来三个月的建仓期选择相对灵活的打法。

配置有性价比的成长股

在权益投资上,邱延冰坚持把握企业盈利增长这一“投资之锚”,而成长型企业的业绩往往持续增长能力较强,因此他选择从成长股中“掘金”,并通过深入的基本面分析、立体的产业链调查,提高选股胜率。

在发掘成长股时,邱延冰及团队会对市场上所有股票以量化的方式进行扫描,筛选出符合其标准的潜在标的,并着手对这些个股进行细致的分析和调研。首先,邱延冰优先考虑的是公司的商业模式以及竞争优势;公司管理层治理能力、财务模型等因素也是他重点考察的因素。其次,在进行产业链调研时,邱延冰给予不同调研对象以不同的权重。“不仅要与该公司的人沟通,也要和产业链其他的人沟通。结合专家意见,得出对这家企业的基本判断。将信息多方验证,才能获得最有价值的结论。”

不过,邱延冰坦言:“听公司说的,不如看他们做的。”一家手握国际顶级订单的公司,不仅意味着公司发展前景有保障,也说明其得到了顶级国际企业的背书。因此,邱延冰格外注重公司的技术路线以及客户资源。

此外,成长型企业的工业化生产能力也是邱延冰调研时考察的重点。“将创新能力转变为大规模工业化生产能力,是会有很多波折的。”在他看来,波折一定程度上意味着基本面的变化,若一家企业在两个季度内难以证明自己规模化生产的能力,邱延冰会选择果断放弃。

在成长股的投资上,企业盈利增速固然重要,但邱延冰直言,仍需避免很多“坑”:比如成长型企业通常在达到一定规模后出现增速放缓,有时还将面临竞争的压力。行业创新往往是“后浪推前浪”的过程,总会有新出现的小公司凭借成本优势,挑战中大型成长企业的优势地位。

“因此,如果用一成不变的思维买成长类公司,便会面临较大的风险。”邱延冰表示,基于市场环境变化,基金经理需要对同一行业不同个股进行性价比分析,力争以合理价格买到关键成长赛道当中优秀的公司。

行业创新日新月异、多点开花,邱延冰不押注某一行业的阶段性暴发,而是寻求更加均衡的成长股组合:除科技行业以外,他对成长股的布局还囊括了消费行业和周期类成长股。邱延冰认为,与科技成长股相比,消费成长股的业绩增速或许暴发力不强,但更具持久性。越来越多的中国制造正在依靠技术突破树立起企业壁垒。同时,在消费品行业,本土企业具备一定品牌优势。为均衡配置组合,邱延冰将每年15%至20%增速的优质消费类企业放入其成长股组合进行投资。此外,邱延冰还看好周期股中通过产能放量实现业绩增长的企业,这类企业具备低估值的特点。

打造风格差异化“常胜团队”

市场上难有“常胜将军”,因此邱延冰致力于打造一支“常胜团队”。作为中金基金投研团队的负责人,邱延冰表示,经过几年的摸索,自己坚定了从公司内部培养基金经理的信念,希望培养出一批风格差异化且自身风格不漂移的基金经理,以应对各种情境的需要,给客户提供更好的产品。

在邱延冰看来,组建公募团队是从播种到收获的过程,这期间既需要耐心打磨,也需要时间积累。为了选出最合适的团队人选,邱延冰的眼光放得很长远:他着重考察研究员的潜力,在筛选时不仅以研究员的标准选拔,而且考察其是否具备作为基金经理的特质。同时,通过孵化种子基金的方式,给研究员实盘的机会以积累投资经验。

对于基金经理,邱延冰注重投资风格的一致性。通过反复核验操作是否与其风格吻合,对基金经理进行风格约束。在他看来,押注行业的时代已经过去,基金经理需要找到一套系统性打法,形成自己的风格。但邱延冰也坦言,没有哪一种风格能够适合各式各样的市场行情。“投资是一场修炼。如果你的风格在目前的环境里没法胜出,那就静待花开。与此同时,磨练自己的风格,未来必然有花开的时候。”邱延冰如是说。

此外,邱延冰力图为团队营造良好的投研氛围和投研体系,倡导大家在讨论时畅所欲言,进行思维与风格的碰撞。同时,让团队成员拥有较长时间的业绩积累,实现“事业留人”。在制度方面,提供市场化的激励机制,考核上更关注长期投资业绩表现。“只有把基础打扎实了,现在撒下的种子未来才能长成大树。”

对于2022年投资机会,邱延冰表示,近期“东数西算”等政策落地给“稳增长”带来了新的抓手,在稳增长的大背景下,对股市的中长期前景充满信心。具体到行业方面,邱延冰较为看好消费、新能源、医疗三大方向。他认为,去年下半年以来,消费一路走低,业绩与估值出现“戴维斯双杀”。在稳增长主线之下,消费行业的确定性相对较高。新能源行业在去年的快速增长后,今年面临着多重制约因素,因此邱延冰认为,新能源行业需从个股基本面、行业增速等方面寻找结构性机会。此外,医疗板块则以个股行情为主,中药层面或有系统性机会。