来源:证券之星

2022年以来,A股持续震荡调整,让投资者直呼“受不了”。

受到大盘震荡影响的,不只有普通投资者,基金经理也同样频频“吃瘪”,不少百亿规模的知名私募都遭遇了净值大幅回撤的问题。

2067只私募基金跌破预警线

据证券日报报道,根据私募排排网最新数据,截至3月中旬,共有2067只私募基金自成立以来的收益率已跌破预警线,包括了主观多头、FOF、股票中性、量化策略和固收等多个策略产品。

其中,涉及21家百亿元级私募的183只产品,有10只以上产品收益率更是低于-30%。多家老牌私募也在其中,例如映雪资本、汉和资本、汐泰投资、正圆投资和希瓦私募等。

统计发现,在今年2月中旬,共有1259只私募基金自成立以来的收益率已低于-20%;在随后的一个月内,跌破预警线的证券类私募基金数量已增至2067只,增幅超过六成。其中,有506只产品收益率低于-30%。

此外,在收益率跌破预警线的一众基金产品中,也不乏高毅资产、东方港湾、幻方量化、淡水泉、林园投资等知名私募旗下的产品。

中信:清盘压力不大

通常来说,私募基金将清盘线设定在单位净值0.7元~0.8元之间。如果新基金单位净值跌破0.70元,即产品亏损20%至30%的时候,则该基金会被强制清仓止损。

除此之外,在清盘前还会设置一道预警线,比如单位净值跌破0.9元或者0.8元时,私募须改变原有的投资风格,降低仓位,避免触及清仓线,待极端行情过去再设法翻盘。

随着预警线、止损线、清盘线等成为近期私募的热议话题,投资者也普遍开始焦虑。

据券商中国报道,日前,百亿私募幻方量化的某负责人更是直接建议投资者赎回产品,表示“今年的波动可能很大,又打战又加息的,普通人不适合这种波动的不能留着。一般来说,天天问的,应该是需要赎回。” 、“全部建议赎回,行情和观点都是建议赎回。”

值得一提的是,产品触及预警线,私募的操作难度会显著加大。

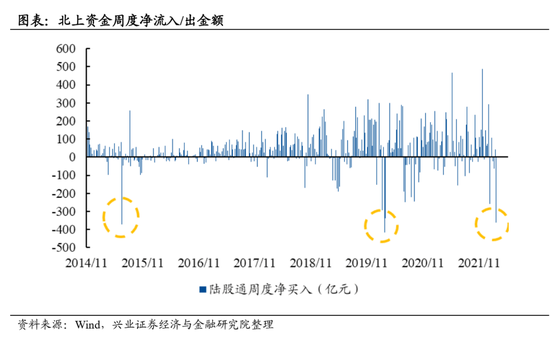

进一步而言,现在市场本身投资者信心不高,市场走势十分疲软,调整压力较大,一旦有私募产品进行清盘,不得不抛售持股,市场就会带来额外的抛售压力,可能会导致更多的私募跌破警戒线,带来新的调整压力,形成一种负向激励。

不过目前来看,机构人士对于市场依旧乐观。

近日,中信证券发布了报告《A股市场近期投资者行为分析》。报告认为,公募整体维度不存在流动性紧张导致的受迫性卖出情况,基民不仅没有大规模赎回,甚至有抄底的迹象,“越跌越买”。

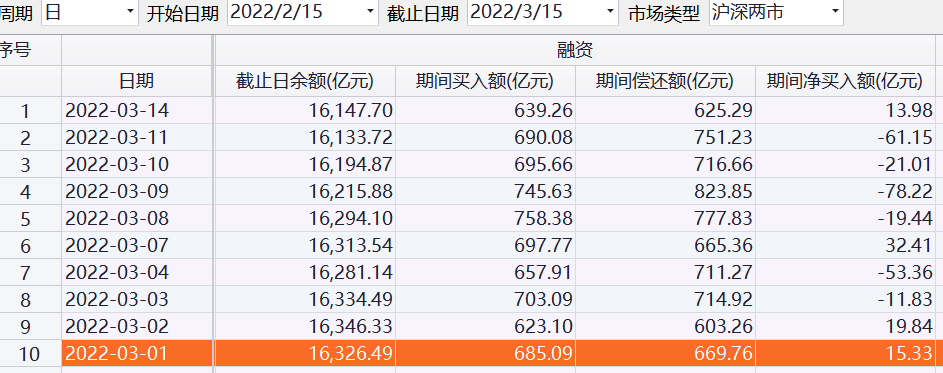

私募方面,中信证券表示,整体清盘压力不大,近期并未再次观察到量化基金被迫平仓的迹象。

据统计,2022年初单位净值在1元以上但截至3月9日已低于0.8元/0.7元的私募产品数量,分别占总体数量的0.9%/0.3%;3月9日净值介于0.8-0.85元的产品减仓压力最大,但也仅占总体数量的0.8%。

中信认为,数量占比虽然不如规模占比,但也能够反映私募行业整体清盘压力并不大。从中证500股指期货表现来看,3月至今期货相对指数平均贴水11点,并未出现快速升水的情况,因此判断没有量化私募被迫平仓的迹象。

私募净值为何大幅下滑?

净值下滑,是2022年私募基金面临的普遍迹象。除了年内A股回调的客观因素外,私募基金本身也存在一定的局限。

从2020年初至今,百亿级私募梯队从37家急速扩容至116家。狂飙突进的这两年,无疑是私募基金的高光时刻,但当潮水退去,诸多业内人士意识到,接下来将进入发展瓶颈期。

半夏投资李蓓此前曾表示,这是证券私募基金规模大幅扩张的结果。李蓓认为,国内私募的策略存在同质化严重的问题,资金全积累在前期热门的创业板和硬科技上,最终在个股下跌时同步撤离,导致创业板大幅下跌。

此外,也有基金经理表示,预警线的设置会对操作形成掣肘。

翼虎投资董事长、投资总监余定恒认为,预警线、止损线是一把双刃剑。在遭遇极端风险情况下,安全线、预警线对于投资者而言是一种及时止损的保障,但从管理人角度来看,又会对基金经理的仓位操作形成掣肘,可能错失左侧布局反弹的机会。

凯丰投资副总经理邓安娜则强调,这些指标必须结合私募策略的风险收益特征去设置,否则反而会造成很大的风险或者损失。“比如一个风格相对激进的策略,过往历史也表现为波动率较大,就不应该设置太高的预警平仓线,否则很有可能就被迫砍在最低点,所谓‘倒在黎明前’,或者被迫提前减仓,又受制于预警平仓的影响变成‘僵尸基金’。”

市场右侧机会预计不远

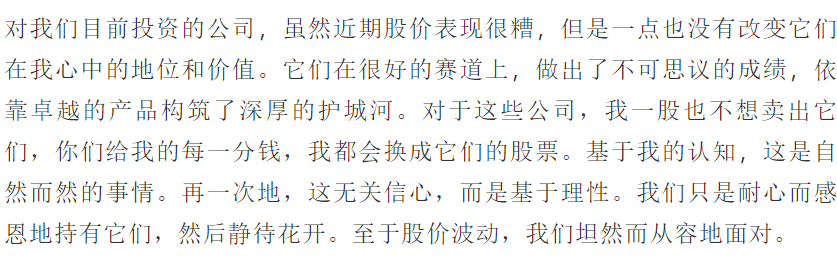

针对后市,东方马拉松投资经理王攀峰指出,投资人的情绪是分化的,有些投资人可能会比较悲观,但一些经历过多轮牛熊的投资人对当前的投资机会反而相对乐观,有些也在积极布局低位的资产。

业内人士表示,虽然证券类私募旗下相关产品收益率走低,但也要看到,在当前估值水平下,市场投资价值已凸显,证券类私募大概率会维持合理的多头仓位。

对于A股市场的进一步走向,多家私募机构称,在经过市场一轮持续性调整和相关“不确定性因素”消化之后,市场“否极泰来”的右侧机会预计已经不远。

丹羿投资执行合伙人、投资总监朱亮表示,3月以来A股的快速调整,已经让不少股票逐步进入中长期的投资区间,特别是一些从2021年年初开始回调的优质个股,“目前对投资者而言,剩下的只需要些耐心,等待右侧击球的窗口”。右侧信号方面,一是俄乌局势缓和,油气等大宗商品价格出现回落;二是上市公司的业绩兑现。