俄乌冲突和中概股监管对短期情绪的压制比较明显,后续的进展对权益的风险偏好有较大影响。3月份随着前两个月的经济数据公布和一季报业绩预告的逐步披露,稳增长和成长的基本面验证将要来临。在A股整体偏弱的背景下,绩优企业相对收益将比较明显,这是价值为王的基本逻辑。同时,当前国内的宏观基本面数据和对下一步政策的预期仍然会影响市场的节奏和趋势。

短期看,我们判断全球市场的短期冲击最激烈的时刻正在过去,A股市场快速大幅回撤的概率较小,预计3月市场维持震荡走势。

一季报陆续披露,我们认为可以沿两条路径来寻找未来市场反弹方向:一是长期景气赛道中跌幅较大的行业,且估值回到历史绝对低位;二是寻找边际变化的行业。此外,北上和机构持股大的行业反弹可能存在阻力。

一、极度悲观情绪释放,基本面决定市场走势

1、大宗价格波动加剧,全球股市分化。从全球市场看,乌克兰局势依然是核心的短期影响因素。俄乌作为能源资源、农产品生产大国,俄乌博弈带动能源资源类相关的大宗商品价格交易炒作已经持续一段时间,在快速走高之后,大宗商品市场的波动风险也在急剧放大。从有限的信息可以看到,俄乌两国谈判似乎释放了一些略积极的信号,欧洲股市有所反弹。受此牵连,美国市场中,中概股监管风险再度放大,港股受到明显拖累,恒生科技指数持续下探。

2、冰点的A股情绪在加速释放。在风险偏好持续走低的背景下,A股行业普跌,之前表现较好的有色、石油石化、钢铁、交运等行业也明显补跌。市场的急跌和普跌,表明市场情绪处在冰点。同时也加速了悲观情绪的释放,部分绩优企业主动披露1-2月业绩,试图提振市场情绪的意图也十分明显。我们指出基本面说话是市场未来走势的基本逻辑,微观行为已经做出了回答。

二、经济基本面面面观:M1是亮点

1、出口有所放缓,价格因素支撑表观读数。以美元口径计,2022 年 1-2 月出口金额同比增速16.3%(前值 20.9%);进口金额同比增速为 15.5%(前值 19.5% )。按人民币计算,出口同比增长13.6%(前值17.26%);进口同比增长12.9%(前值16.02%)。这表明进出口增速处在下行通道,表观读数看上去仍处在较高水平,但是需要考虑到价格指数的影响。目前价格处在绝对高位,扣除价格因素的影响,实际出口没有表观数据那么好。另外,中国是进口原材料、投入品加工制造后出口成品为主,进口价格指数涨幅更大,部分企业增收不增利现象比较明显。从结构来看,出口韧性较好的集中在防疫物资、集成电路和农产品。整体而言,价格因素对进出口的表观读数支撑比较明显,出口对经济的实际支撑在弱化,内需挖潜、稳增长发力的迫切性较高

2、疫情压制消费的基本面。3月5日以来,国内疫情多点散发的压力明显增加,变异毒株隐蔽性强、传染性强,再加上香港疫情带来的输入性压力,此轮疫情的防控压力升级。此次疫情反弹,部分城市的防控压力升级,部分社区封闭管理,经济生产和正常的生活、消费再度受到影响。对于疫情防控常态化放松的预期,短期内不太现实,动态清零在当前来看依然是成本低、冲击小的方式。

3、通胀不影响政策基本面:能源价格向CPI的传导压力可控,货币政策在乎的是需求。海外市场对通胀压制货币政策的空间担忧较多,通胀对中国的政策,特别是货币政策的约束在未来一段时间内并不是个问题。

关于市场担忧的能源价格对CPI的冲击和货币政策制约,我们认为需要理解三个问题:

第一,能源价格的上涨对CPI的拉动影响比较弱。2月CPI同比上涨0.9%,环比上涨0.6%,食品价格上涨1.4%,非食品价格上涨0.4%;消费品价格上涨1.0%,服务价格持平,主要是春节和能源价格上涨拉动所致。目前能源价格的上涨对CPI的影响有一定的拉动,交通工具用燃料环比上涨6.1%,十年次高水平,但整体交通通信分项价格环比上涨1.4%,权重在11%左右,因此环比拉动也就只有0.15个百分点。

第二,当前整个消费需求比较弱,CPI缺乏明显反弹的动力,尤其是食品价格整体较弱。当前的疫情对消费的压制一直没有得到有效缓解。

第三,价格因素影响央行政策的核心逻辑是能够反映经济的热度,但显然目前不管CPI、PPI是高还是低,经济的热度都不高,CPI和PPI对央行政策考量今年没有制约。因此,我们判断,今年CPI整体趋势向上,但由于猪、油价格上涨阶段在时间上错位,CPI向上的弹性相对有限,同比高点可能也就在3%附近,在没看到内需强劲复苏时,政策仍将偏松。

4、信用的基本面:中长期贷款拖累信贷,但政策发力迹象明显。2月新增社融1.19万亿元,同比少5315亿元,社融存量同比增长10.2%,前值10.3%;对实体经济发放的人民币贷款增加9084亿元,同比少增4329亿元;M2同比增长9.2%,前值9.8%,M1同比增长4.7%,增速比上月末高6.6个百分点。

社融整体表现较弱,主要是信贷表现偏弱。企业和居民的中长期贷款同比少增了10520亿元,其中一部分原因是2021年2月大规模的信贷投放带来的基数影响,不过扣除基数影响,这一块还是要少5000-6000亿元。银行短贷和票据冲量,票据很明显地从表外转移到表内,进出在4900亿元左右。债券融资放量比较明显,无论是企业债还是政府债都同比多增,我们看到,企业存款高和财政存款增加比较明显,M1改善,政策发力的迹象明显。

2月信贷数据较差,综合1-2月的社融信贷数据来看,整体不差。我们认为三个核心观点值得强调:

一是,稳增长稳信用政策很坚定,但也需要时间。货币政策适度宽松的空间依然有,而且宜早不宜迟,带来了利率债波段交易机会。如果外围配合,俄乌冲突局势走向明晰,在业绩预告的带动下,权益有可能出现阶段性交易机会

二是,地产一致预期扭转之后,虽然地产政策底早已出现,但地产基本面出清会比较漫长,目前对地产板块的交易逻辑是存量博弈。

三是,地产是信用创造的重要手段和通道,但政策托而不举、防止系统风险是合适的,继续将过多的金融资源投向地产是不合适的。在目前的环境下,一方面,地产信用创造能力已经下降;另一方面,若继续扩张,则会大幅挤占消费、投资和未来的生产能力。发挥企业主体优势,为稳就业和企业技术升级提供信贷支持是更好的选择,减税降费、产业基金、企业技改-培训-稳就业补贴、基建都是更好的方式。这一逻辑在2022年的政府工作报告中体现得淋漓尽致。

三、资产趋势:乱云飞渡,低估从容

目前的全球资产的态势是乱云常飞渡,最终走势将是低估仍从容。

1、原油走势:冲高回落后高位运行。在俄乌冲突和美国对俄罗斯制裁等极端事件冲击下,原油价格最高一度接近每桶140美金。最近两周油价从97美金快速上冲到130美金以上是短期因素演绎极致的体现,后期油价大概率震荡回落。但长期产能偏紧、需求恢复依然是油价有韧性的支撑。2000年以来,油价在100美金之上有两次:2008、2011-2014年,2008年油价的大幅回落是次贷危机带来的需求大幅回落所致。目前即使是在高成本产能已经满负荷的情况下,全球库存可用天数已经降至90天的历史低位。潜在产能释放仍有阻碍,伊核谈判仍有波折,阿联酋顾忌欧佩克(OPEC)态度,委内瑞拉产能投入不足,均使油价回落速度很可能低于预期。

2、纳指走势:单边下跌即将进入尾声。纳指历史罕见5连阴,随着油价稳定,俄乌冲突冲击的缓解,美联储加息落地,全球市场或将进入阶段性喘息期,单边下跌行情或即将进入尾声。市场将有可能在后续进入反弹-震荡期。

今年以来,全球风险资产几乎均录得下跌表现,但只有过去3年全球权益牛市中没有估值抬升反而估值压降的红利低波录得正收益。创业板与纳斯达克自2019年以来相关性极强,今年以来表现也几乎同步。按此逻辑,创业板的走势值得期待。

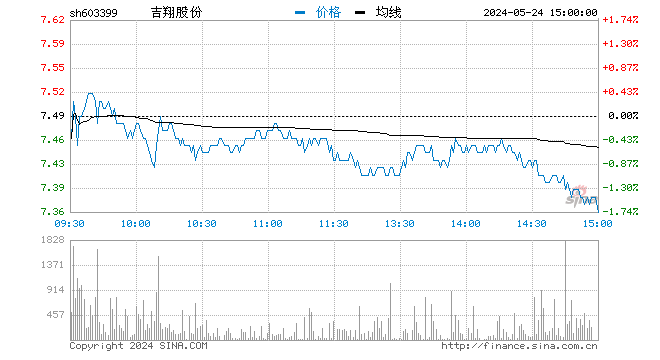

3、A股:大幅回撤的概率较小,M1定买卖。在2022年第一期周报中,我们指出今年A股整体回撤概率极大,市场走势验证了我们的判断。我们认为短期市场快速大幅回撤的概率已经较小,3月将维持震荡态势。

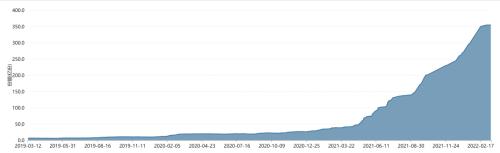

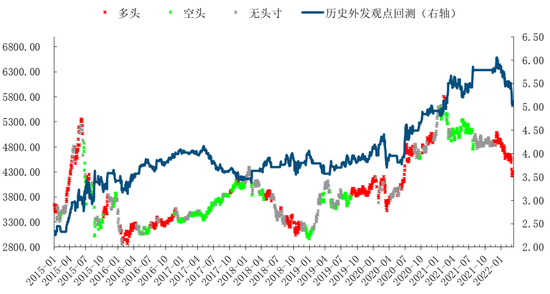

“M1定买卖”。从2005年以来的历史看,M1增速跟指数行情的相关性较高,除2014-2015年存在脱节之外,其他时间M1与指数的同步性很高。在前面基本面的分析中,提示了M1的价值。M1环比回升6.6个百分点,剔除季节性因素以外,回升幅度也有2.7个百分点。作为宏观经济活力指标,M1的触底回升是疲弱数据中最值得关注的亮点。随着3月开工季到来,M1数据有望维持回暖态势,对指数起到支撑作用。

历史上看两会期间市场表现多平淡,2005年以后3月指数有较好表现的年份只有3年——2009、2015、2016年。可能的原因,1-2月份要么春季躁动透支预期,要么经济数据出现季节性扰动。市场又有“4月决断”的说法,进入4月,3月各项数据进入正常验证期,同时一季报也陆续披露,投资者开始从中寻找当年景气方向。我们判断全球市场的短期冲击最激烈的时刻正在过去,风险资产将进入震荡整固期,但整体还处于左侧超跌反弹范畴。

四、布局权益反弹的策略

未来一至两周我们期待看到A股短期震荡筑底,迎接一季报行情。反弹买什么,是这周两次V型反击后市场在寻找的答案。可以沿着两条思路来思考。

1、 反弹路径一:长期景气赛道里,跌幅较大的行业,估值也较历史回到绝对低位。

医药是主流赛道里,回调幅度最大也是回撤时间最长的赛道之一,而且相对于社会服务和美容护理的可选消费属性,医药属于必选消费。医药估值回到10年以来10%以下分位数,同时机构和外资减配力度也是赛道中最大的,上涨阻力较小。居家检测试剂获批和后期特效药推广,疫情政策的放松都可能是板块的短中长期利好。

2、 反弹路径二:在新的产业趋势中寻找边际变化。

最靓的企业最先报喜。业绩上调行业中的有二:一是通胀逻辑,上游周期高景气;二是稳增长新旧基建,东数西算通信先行,能源转型电力主导和建筑装饰。最新的盈利一致预期提升比例最高的行业,石油石化、通信、美容护理、轻工制造、建筑装饰位列前五。盈利下调比例最高的行业前五是房地产、机械设备、家用电器、计算机、非银金融。

3、 反弹的禁区:北上和机构持股最大的行业反弹存在阻力。

外资和机构重仓行业反弹阻力大,原因非常直接:市场是反弹而不是反转,基本面的能量还不足够大。白酒、电池、股份制银行是外资持股最大的三个申万二级行业,最近北上持续减持相关龙头个股。挪威主权基金将李宁剔除投资名单,中概股退市风险再升温,外资重仓行业短期流出风险仍在。

2021年Q4基金持仓显示,电力设备和食品饮料、电子是机构持股前三大行业。电力设备、电子、军工(新半军)经过去年一年的高景气投资,持仓占比已经达到历史极值水平,整体提升持仓较难,更多可能是细分机会。食品饮料连续两个季度滑落第一大持仓行业,或有资金会选择回流,但白酒仍会面临外资的流出阻力。

4、 港股下跌仍在左侧,但存企稳可能。

港股依然受到外资流出影响,无疑在潜在风险下,港股冲击更大。而南向资金也在加速抄底。港股在历史底部内外资的定价权之战正在上演。从短期趋势来看,下跌仍在左侧,短期下跌速度较快,存在企稳可能。

注:作者为创金合信基金首席经济学家魏凤春博士。

投资避险工具看这里,低风险理财、7%+收益、0手续费>>