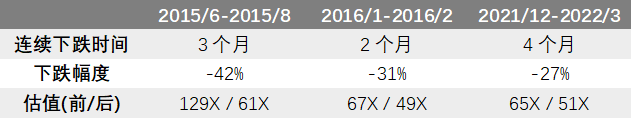

手握IC载板与半导体测试板两张王牌,坐拥高端PCB技术,但是……兴森科技:大客户稀缺,成长性不足,核心高管离职

来源:市值风云

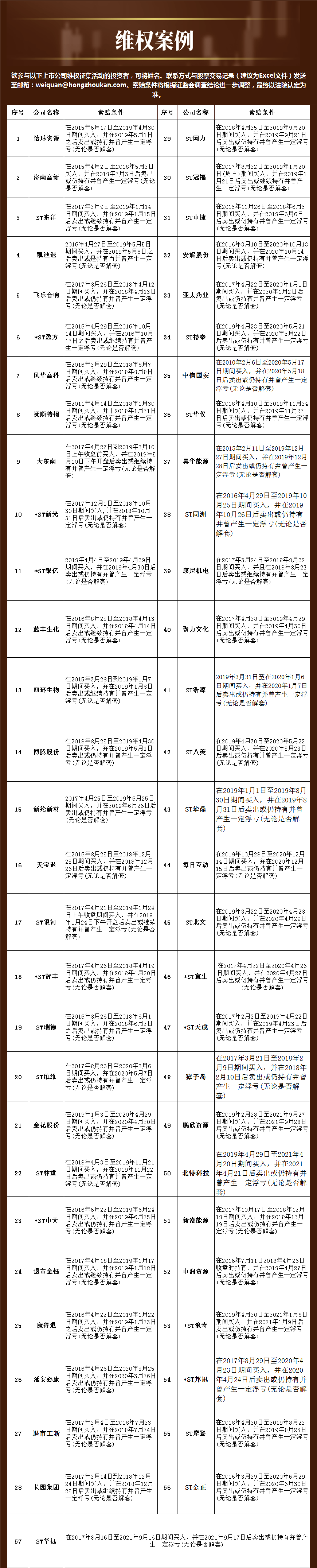

离职人员中,李志东为公司技术核心人员、总工程师;欧军生、宫立军则是公司上市发起人,公司元老。

抢占IC载板先机的靓仔

PCB作为电子产品中不可或缺的关键互联件,有电子产品之母之称。

Prismark预测,行业成长率在2020-2025年之间的年复合增长率将达5.8%,其中封装基板将引领PCB产业增长。

Prismark还估计,2020年,全球集成电路封装基板行业市场规模超百亿美元,2025年增长至161亿美元,2020-2025年复合增长率将达到9.7%。

(来源:Prismark,单位:亿美元)

未来,PCB会逐步往更高端的HDI与封装基板方向发展。

而放眼望去,台湾地区、日本、韩国企业霸榜前十大封装基板企业名单,占据超80%以上市场份额。其中,前三大供应商欣兴电子、Ibiden和三星机电的市占率达到36%左右。

(来源:Prismark,单位:亿美元)

封装基板行业的进入壁垒高,研发难度大,扩产风险高。中国大陆企业从2009年实现在该产业的突破,到2020年,产值占全球份额仅为5.3%。

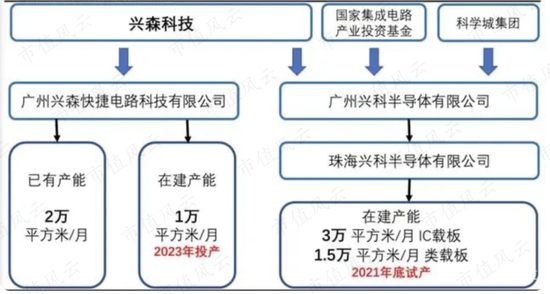

但在IC载板产能紧缺的背景下,中国大陆企业风起云涌,既有玩家纷纷大力投资准备扩产,新玩家也在紧密布局。

(来源:市值风云整理)

目前上市企业中,深南电路(002916.SZ)与兴森科技(002436.SZ)可以量产;中京电子(002579.SZ)财报显示有IC载板营收,但占比较小;崇达技术(002815.SZ)则是通过收购普诺威55%股权,获得IC载板业务,并拟将其拆分上市。

(来源:公司公告)

虽然众企业抢滩布局,但该项目建设周期长,时间成本高,均超过30个月。此外,由于回收周期过长,在2018年之前,台湾龙头企业也没有明显的扩张趋势。因此,近期内,国内IC载板市场还是要重点关注已经量产的企业。

(来源:信达证券,单位:亿美元)

那么,今天风云君要说的,就是大陆内地抢先做IC载板业务的靓仔——兴森科技。

IC载板成为三星供应商,但盈利水平不高

公司成立于1999年,在PBC行业与半导体行业发展11年后,于2010年在深交所上市。公司实控人为邱醒亚,持有16.42%的股份。

兴森科技的IC载板在2015年四季度开始小规模量产,2016年IC封装基板营收超1.1亿,2020年营收为3.4亿,营收占比提升至8%。2016-2020年五年CAGR为25.3%,实现中速增长。

但兴森科技的营收规模与深南电路相比,不在一个重量级。2020年,深南电路该业务创收为15.44亿,是兴森科技的5倍。

2020年,该业务营收增速出现明显下滑,公司表示,是由于新产能设备装机和投产进度有所延迟,使得全年销售收入和出货面积均低于年初预期。

而2021年上半年,该板块业务营收增速高达100%以上,是由于IC封装基板2万平米/月产能基本满产,整体良率提升至96%以上,订单量排至年底,估算产能照2020年翻一番。

(来源:2021年半年报)

此外,目前上市公司中,崇达技术收购普诺威获得该项目,2020年因其IC载板受WTS耳机爆发式增长而营收大涨。普诺威全年营收为9000多万,同比增长高达40.7%,但就是全部算为IC营收,也还是低于兴森科技。

IC载板目前产销两旺,而下游需求主要应用于CPU、GPU、高端服务、ASIC、FPGA以及ADAS等。并且随着新基建高速发展,智能驾驶、5G、大数据、AI等领域的需求激增,公司抢先布局将成优势。

(来源:好用又好玩的市值风云APP社区)

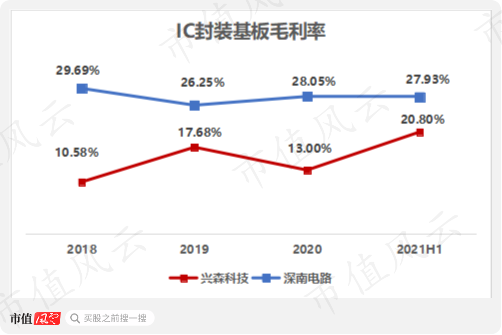

毛利率方面,兴森科技的盈利水平在持续改善,2021年上半年达到20.8%,与深南电路该业务盈利水平的差距在不断缩小。

其中,2020年,该业务毛利率微降的主要原因是新产能投放,新增人工、折旧以及试生产亏损对整体盈利能力造成拖累。

(来源:2021年半年报)

总体看,IC载板作为公司三大主营业务之一,其毛利率虽奋起直追,但仍在拖综合毛利率后腿。

(来源:信达证券整理)

此外,公司拥有较高的客户认证壁垒优势。

IC载板下游客户通常会对上游厂商进行认证。一旦通过认证形成稳定的供应关系,下游客户不会轻易更换供应商,因此,新进入者难以迅速开拓市场。

例如,三星的存储用IC载板的认证周期接近24个月。而公司在2018年9月,通过三星认证,成为三星唯一的大陆本土IC封装基板供应商。

掌握高端PCB技术,高利润,低增长

从营收占比看,公司第一大主营业务非PCB莫属,通过经营PCB样板、小批量板产品,历年创收都占总营收额75%以上。

(来源:2021年半年报)

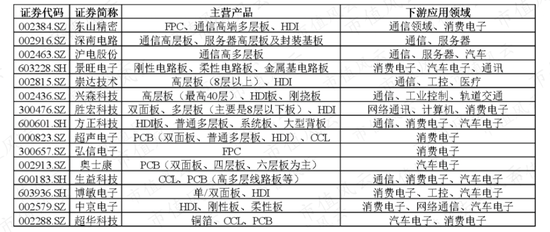

与IC载板玩家不多的背景不同,目前,国内PCB行业可谓是龙争虎斗,厮杀不断,单是上市公司就超20多家。根据PCB产品分类不同,各公司专注的方向也不一致。

(来源:功能全面搜啥有啥的市值风云APP)

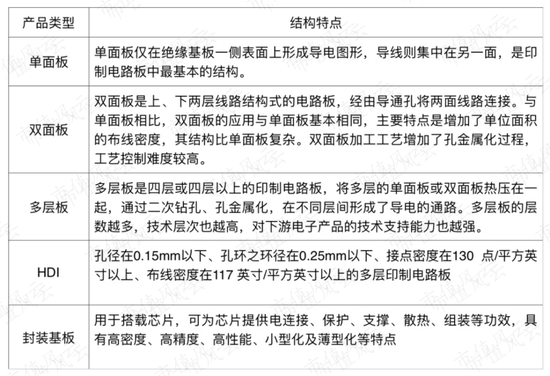

PCB主要产品分为单面板、双面板、多层板、HDI以及封装基板,产品具体特点见下表。简单说就是,越往表格下面走,技术难度越大,越高端。

(来源:功能全面搜啥有啥的市值风云APP)

而目前,行业整体呈现的正是结构分化的增长特征。

越高端的产品市场需求就越旺盛,增长率越高。例如,根据Prismark2020年Q4报告显示,比较高端的HDI板增速为10.5%,高于行业平均增速4个百分点。

公司在该业务上技术水平先进,具备PCB样板中的高层板(最高层数可达40层)、HDI板、刚挠板的规模化生产能力。

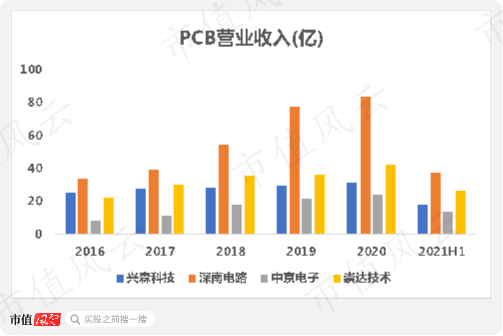

从该业务营收规模看,2020年实现约30.9亿,为竞争对手深南电路的37.1%。

(来源:2021年半年报)

公司该业务营收增速一直处于较低水平。与别人家上蹿下跳的增速比,兴森科技属于毫无波澜型,几乎算“躺平”。

2020年,受原材料贵金属、覆铜板等涨价格高涨,该业务同比增长仅为5.6%。

(来源:2020年年报)

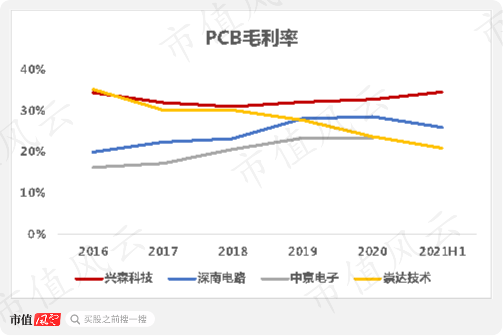

由于公司产品类别比较高端,盈利能力较强,样板毛利率高于批量板。公司PCB业务毛利率在四家公司中处于领先位置,2020年为32.6%。

(来源:2021年半年报)

受此业务影响,从整个行业看,公司毛利率与净利率表现亮眼。

2021年前三季度,毛利率高出行业中位数近10个百分点。净利率也在不断改善,2021年前三季度为13.28%,高出行业5个百分点。

(来源:注册制时代好玩又好用的市值风云APP)

并购拓展半导体测试板业务

半导体测试板是公司第三大主营业务,其营收占比在过去5年为10%左右。

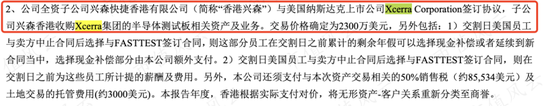

公司从2013年开始涉足该业务,2015年支付约1.4亿收购美国上市公司Xcerra,重新启用分公司Harbor Electronics,开始深度参与。

(来源:2016年年报)

其中,Xcerra在半导体测试业务拥有超20年经验。Harbor Electronics则可以设计制造高层数(最高达100层)、高厚径和小孔距的半导体测试板,主要服务封装厂和芯片测试公司。

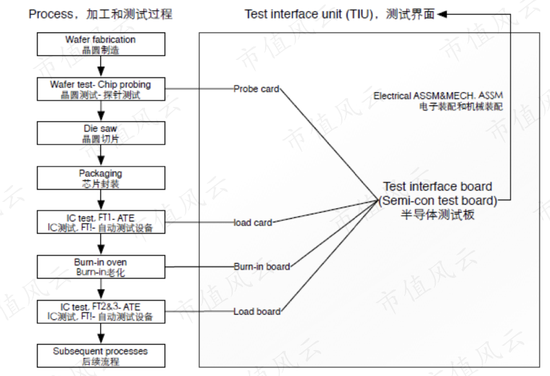

半导体测试板可应用于从晶圆测试、到封装前后测试的各流程中,是芯片封装后的重要测试耗材,主要应用于良率测试阶段。

通过测试芯片的功能、速度、可靠度、功耗等属性是否正常,剔出功能不全的芯片,减少后段制程成本的浪费,避免终端产品因为IC不良产生报废。

(来源:2015年年报)

公司拥有探针卡(Probe Card)、负载板(load board)、老化板(Burn in Board)和Interposer四类产品。

据VLSI Research数据显示,前三种半导体测试板在2020年的市场规模约200亿,其中探针卡占到135.6亿元。

(来源:公司官网)

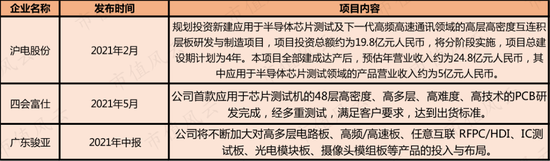

目前提供半导体测试板的企业多为欧美、韩资和台企,中国大陆玩家寥寥无几,除兴森科技可以量产外,沪电股份(002463.SZ)、四会富仕(300852.SZ)以及广东骏亚(603386.SH)近期也宣布布局测试板。

(来源:市值风云整理)

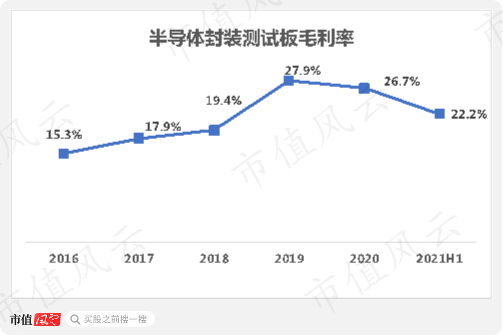

公司半导体测试板2016年营收3.2个亿,2020年营收5个亿,5年CAGR为9.4%。

2019年,5G相关产业链拉动高端测试产品的需求,该板块收入同比增长49.3%。2021年上半年,由于Harbor产能受限,下游客户产品研发进度滞后,拖累营收增速。

(来源:2021年半年报)

该业务毛利率从2016年开始不断攀升,到2019年达到最高的27.9%,2020年开始回落。目前,其毛利率低于公司整体毛利率。

(来源:2021年半年报)

客户规模小,负债风险低,现金流稳定

01 客户规模小

客户集中度方面,2020年,公司前五大客户销售额占总营收比重不足11%。无法获取大客户并享受陪伴而来的增长,这或许也是公司营收增速不足的重要原因。

(来源:注册制时代最好用的市值风云APP)

2016年-2020年,兴森科技营收从29.4亿上升到40.3亿,CAGR为6.5%,仅为低速增长,为营收占比较大的PCB扩张较慢导致。

(来源:2021年三季报)

此外,公司整体销售也逐渐向国内转移,2017年内销营收占比仅为38.9%,到2020年已达到49.8%。公司内销更赚钱,2020年内销毛利率达到34.6%。

需要留心的是,公司从2020年到2021年3月间,先后有4名高管离职。其中:

非独立董事李志东为公司技术核心人员、总工程师;

欧军生、宫立军则是公司上市发起人,公司元老。

02 负债风险较低

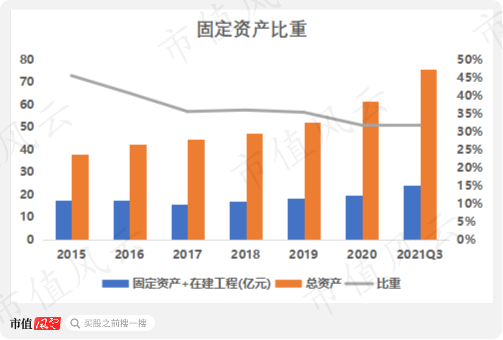

公司固定资产加在建工程占总资产的比重,从2015年的45.5%,一路下滑到2021年三季度报显示的31.9%,降幅达13.6个百分点,经营杠杆高的问题在逐步缓解。

(来源:2021年三季报)

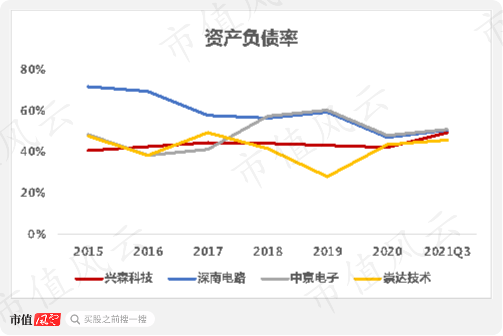

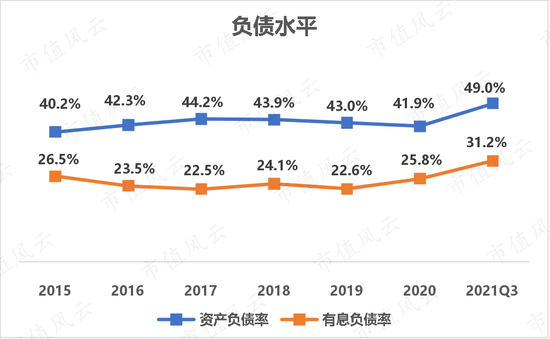

兴森科技资产负债率整体比较平稳,2015-2020年稳定在43%左右,2021年9月末虽升至49%,但在行业内并不突出,负债风险较低。

(来源:2021年三季报)

从有息负债率来看,走势与整体负债率基本相同,2021年前三个季度同样呈现上升趋势。

(来源:2021年三季报)

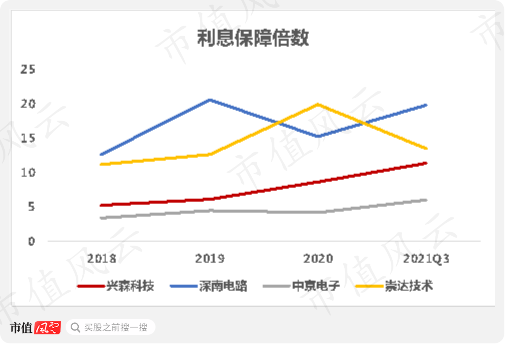

2018以来,公司的利息保障倍数不断上升,2021年9月末为11倍,债务流动性较好。

(来源:2021年三季报)

03 现金流较为宽裕

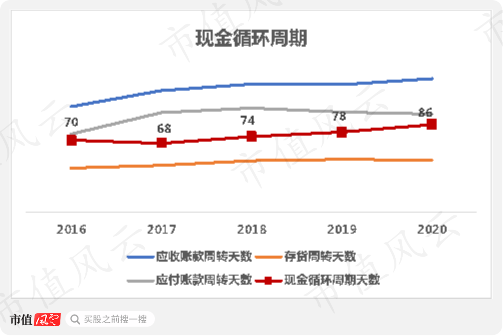

公司现金循环天数平稳,完成一轮“购存销”仍需占用自有资金。

(来源:2020年年报)

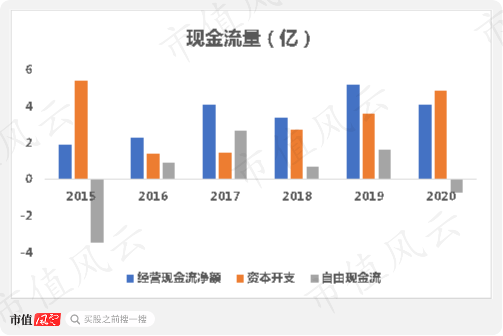

2015-2020年,公司总共赚了约20.7亿经营现金流,支出19.3亿资本开支,最终自由现金流净流入1.4亿。

(来源:2020年年报)

2015-2019年,公司净现比始终保持在1以上,回款情况较好,但2020年下滑至0.75。

同期,收现比大致稳定在1左右。

(来源:2021年三季报报)

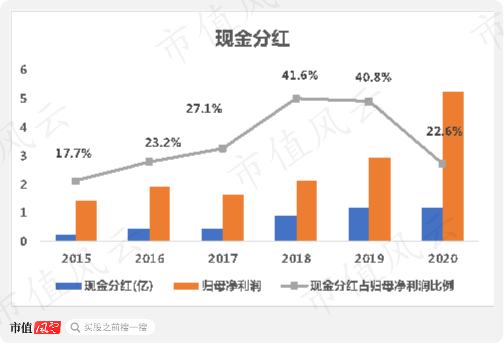

兴森科技现金流较为充裕,负债风险较低。2020年分红比出现下滑,为22.6%,但整体看,公司对股东的分红比较稳定。

从2014年至2020年,公司归母净利润总计15.3亿,累计分红4.4亿,总分红占比为28.9%。

(来源:2020年年报)

公司有三大核心业务,PCB专注于高端印刷板,营收增速慢,盈利能力高。但这种高盈利是建立在无法获取大客户的基础上,所以是好是坏还要结合起来看。

IC载板与半导体测试封板业务在中国大陆处于领先地位,行业壁垒高,参与玩家少,公司抢占先机,颇有优势。

但最近两年,公司出现核心高管离职,需要警惕和进一步验证。

投资避险工具看这里,低风险理财、7%+收益、灵活申赎>>