来源:资事堂 作者 | 孙建楠

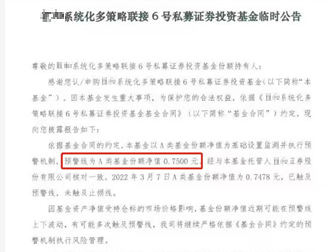

3月9日,又一家大型私募机构的产品公告触及“预警线”。

这是年内第N家宣布旗下产品逼近清盘线的机构,凸显近期市场调整之迅猛。

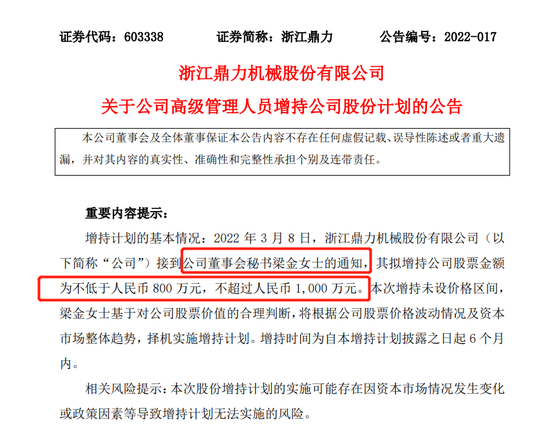

相关公告显示,鉴于相关产品触及预警线,未触及止损线,管理团队将依据基金合同要求,执行风险管理措施。

此前,知名的二级市场私募机构石锋资产,也对旗下部分产品触及“预警线”进行公告,并做出应对——降仓。

这些都是被动降仓的例子。

但与此同时,还是有一批机构,早早“主动降仓”,躲过了部分净值调整的动力。

他们的做法和目前主流的头部机构相反,但似乎又有自己的逻辑?

它们是哪些机构,又有什么样的观点和判断?

01

民间大佬领先降仓

在阳光私募界,林园属于民间派私募大佬。

这既说明,他没有正式的公募或证券机构的从业经验。但也说明他的思维特立独行,不落窠臼。

而在本轮调整过之处,林园的产品就出现了仓位变化的迹象。

不能不说,民间派的“生存智慧”,还是有几把刷子。

据私募排排网,“深国投-林园证券投资基金”的年内净值犹如一条直线,缓慢想下。年内涨幅约为-0.12%。

虽然净值曲线并不特别细节,但大致可推测,该产品在股票方面的仓位非常之轻,完全躲过了股市调整。

深国投-林园这只产品对林园来说可能有“特殊意义”。

它成立于2007年2月,是林园公司旗下成立时间最久的私募产品。持有人多为“种子用户”,亦不排除林园的自有资金。

从其历史净值看,林园的这只产品,去年一季度的跌幅也比较小,当时净值跌幅为两个点,和林园宣称重仓的大消费股的表现“完全无关”。后者,在当时出现了“集中回调”的走势。

所以,总体来看,习惯于回避风险的产品,在这轮净值调整中还是保持了足够的“谨慎”态度。

当然,值得指出当时,林园旗下产品的净值曲线并不“完全复刻”。他有些产品的净值调整幅度也较大,或是受其产品合同影响。

02

公募派“名人”也在降仓

另一家知名私募望正资产,似乎也在做这个事——降低股票仓位,而且降得非常及时和迅捷。

望正资产的背后站着一个曾经的公募基金大佬——王鹏辉。

王本人曾经是景顺长城基金的当家基金经理,连续几年业绩在行业内名列前茅。他于2015年正式“奔私”,成立了望正资产至今。

王鹏辉的个人风格也比较灵动,对波动行情的把握特别有感觉,这次,他也基本踏准节拍。

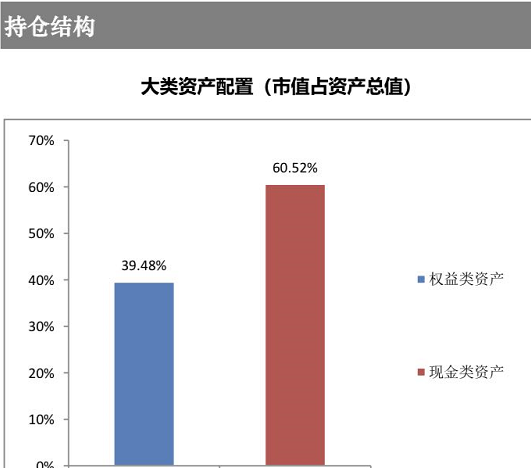

相关资料显示,截至2月末,该公司旗下一些产品的股票类资产的占比为39.48%。

这意味着,该公司产品已经把现金提到了更重要的位置。

03

私募“冠军”也在“被迫”减仓

主动降仓的部分产品在本轮调整中显示“主动”。

而高仓位同时又带有“止损(清盘)线”的产品,则被动一览无余。

比如,石锋资产。

公开信息显示,石锋资产旗下笃行18号 A/B/C期日前公布已触及0.85元的预警线,其3月7日基金预估净值低于合同约定的预警线。

这家百亿私募是2020年的百亿股票私募冠军,2021年之后业绩波动显著。

最新消息显示,目前上述产品的股票仓位在本周降至约两成左右。

资事堂了解到,石锋资产并不是把旗下基金集体减仓,而是根据不同基金表现进行区别化处理。

这主要是因为其在不同代销渠道发行的基金,设有不同的预警线,有的是0.85,也有0.80。

受合同约束,相关产品一旦触及预警线,为了保证持有人投资体验,就要进行风控层面的调整。

而近日行情波动显著增加,令得部分产品被迫“执行纪律”。

04

“神童系”机构也在减仓

类似的情况还出现在汐泰投资身上,这也是一家百亿私募。

汐泰投资是由原广发基金的“神童基金经理”朱纪刚等人发起,在业内因业绩成长迅速和规模暴涨。

据最新的基金报告显示,汐泰投资成立于去年8月的一只产品,截至今年2月末净值跌破0.80。

而相关产品的最新股票仓位也只有两成到三成。

汐泰投资在相关报告中认为:相比于2019年和2020年疫情后成长股的独立行情,这一次需要更长一点的时间等待,需要经历更多的波动,也需要更仔细地挑选行业和个股。

05

艰难的选择

事实上,所有主动和被动减仓的机构,都将面临一个重大考验

——什么时候加仓?

毕竟,空仓只能控制风险,带不来收益。

这或许也是一些头部机构,始终保持高仓位的原因,虽然净值波动激烈,但一旦行情出现是不会错过的。

而近期做出减仓的百亿私募们,则会在几周、几个月或更长时间段后,面临另一个风险,股市反弹后的“踏空风险”。

但似乎有些机构已经立住了“坚定”的“人设”。

资事堂注意到,百亿私募趣时资产的股票仓位从1月末七成,加至2月末的八成。

趣时资产的创始人章秀奇创立私募之前,曾担任上投摩根投的专户投资总监,他自年初以来维持对A股底部的判断。

但这似乎没有妨碍他近期加仓。

06

“机会”正在逐步显现

业界消息还显示,百亿私募源乐晟也在近期明确表现出乐观来。

在最新的运作报告中,源乐晟对客户表示本次大幅度回调主要是“杀估值”。市场已经过了几轮的风险释放,除非发生极端的系统性风险,下行空间不大了。

该机构还对客户指出:目前,光伏、新能源和军工的估值一线标的跌到30倍,二线标的跌到20倍,而这些行业的基本面并没有出现明显的变化,很多行业未来的增长能实现30%以上的水平。

最重要的一点是,通过对产业的研究,光伏、军工、部分新能源车、部分半导体、部分白酒的基本面非常好,我们相信这些公司的高增长会让市值得以修复并创出新高。

另一家百亿私募聚鸣投资对客户表示:一季报将会是非常重要的一个时间窗口,赛道投资让位于基本面投资,业绩是核心,行业内个股分化将会变得越来越常见。在业绩兑现的预期下,成长股有望整体企稳,走出结构性行情。