近年来,A股结构行情突出,公募基金行业走出了不少业绩冒尖的新生代基金经理。除了风格鲜明的赛道型选手外,也有像曲泉儒这样的价值均衡型选手。虽然市场风格每年一变,但像曲泉儒这类均衡选手,却能够以全市场视角,为投资者创造长期稳定的资产增值。

曲泉儒在近日的专访中对中国证券报记者说到,近年来A股风格轮换明显,“价值”和“成长”轮番登场,但他投资并不对行业持有偏见,始终坚持“在业绩和估值匹配基础上,捕获公司业绩持续稳健增长带来的投资回报。”

他也说到,在长时间的投资历练之中,他的“价值投资”认知也在不断迭代,从最初的深度价值转向了成长价值。“不能离开成长性去空谈公司价值。公司成长的确定性和可持续性,是投资价值中不可或缺的重要部分。”

诺安基金曲泉儒

从深度价值转向成长价值

中国证券报:你的从业经历较为丰富,尤其是从研究转入投资领域时,你以专户管理为切入口,近三年公募投资业绩也较为优秀。这些从业经历,对你投资风格会有哪些影响?

曲泉儒:2012年我从中国人民大学硕士毕业后,就开始从事行业研究工作,至今已有近10年从业经历。初期,我的行业研究主要是聚焦电力设备和轻工制造等偏周期行业。我2015年开始管理专户,2016年来到诺安基金,2019年开始管理公募基金,先后接手诺安新动力混合等基金。截至2021年12月31日,我管理诺安新动力混合期间的任职回报已达115%,同期业绩比较基准19.31%,实现了近100%的超额收益。

管专户时,我的投资偏好倾向于深度价值,愿意持有内涵价值为三块钱、现价却是一块钱的低估公司;管理公募后,投资偏好逐渐转向成长价值。特别是经过近三年公募操盘和市场风格的轮换后,我更是明白,不能离开成长性去空谈公司价值。公司成长的确定性和可持续性,是投资价值中不可或缺的重要部分。

因为有过专户管理经验,我进行公募投资会显得相对从容些。专户追求绝对收益,公募追求相对收益。两者看似矛盾,但从本源上看,两者却是殊途同归。短期内,绝对收益和相对收益之间可能有所背离,但从中长期视角看,如果绝对收益做得好,相对收益往往不会差。比如,以年化20%回报率作为中长期投资目标的话,无论是绝对收益还是相对收益,都已是排名靠前的成绩了。

中国证券报:在专户和公募投资经历融合之后,如今你会如何概括个人投资的理念?

曲泉儒:在专业投资当中,“理念”是个核心问题,这与我们做调研时询问公司“商业模式是什么?”“核心竞争力如何?”是一样的。

截至目前,市场上的基金经理人数已接近3000名。要想取得投资者信任、不辜负投资者的托付,基金经理也要具备清晰的“商业模式”。简单来讲,我的投资理念可概括为“在业绩和估值匹配基础上,捕获公司业绩持续稳健增长带来的投资回报”。当然,市场环境是不断变化的,我也会在市场实践中不断迭代投资理念。基于此,我会将自己定义为全市场选手或者是均衡型选手。

四象限筛选“好公司”

中国证券报:从你的投资理念出发,你会如何定义“好公司”?

曲泉儒:在我看来,好公司起码要具备三点特征:公司所处的行业具备较高景气度;公司本身具备较强的核心竞争力;管理层具备较优秀的管理能力,并且这种能力要在远景战略制定、成本控制、公司治理等方面有所体现。

中国证券报:具体到个股筛选策略上,你是如何把这些公司选出来的?

曲泉儒:逆向思维和估值考虑,是我选股框架中的两大路径。

逆向选股方面,我会画一个坐标系,横轴代表一年维度的中期景气度,纵轴代表长期业绩增长空间,从而分出四个象限;按照行业和公司的基本面变化,则可以将公司分成“由差变好”“好上更好”“由好变差”“差里更差”四大类,以此来跟踪公司的基本面变化。在很大程度上,前三类公司都具备投资价值。

以2021年为例,周期板块、科技和新能源表现不俗。其中,周期行业长期空间虽不大,但景气度确实发生了好的变化,也伴随着股价上行和市值扩大,属于“由差变好”公司;科技和新能源由于长期空间和景气度都有提升,属于“好上更好”资产。此外,新的政策和技术创新变化,也会给某些公司带来新的投资机会,这类公司则是属于“由差变好”类公司。

估值考量层面,一方面我会用PE、PG、PB等指标衡量公司的静态估值水平;另一方面,我还会使用预期收益率的方法,用远期假设利润水平核算出的估值与当期静态估值做对比,从而挖掘出公司收益的预期差。

两大关键词捕捉2022年结构性机会

中国证券报:投资理念演化和价值捕获,离不开对市场趋势的有效把握。你管理的诺安新动力近三年来业绩突出,请问超额收益主要源于哪些板块?

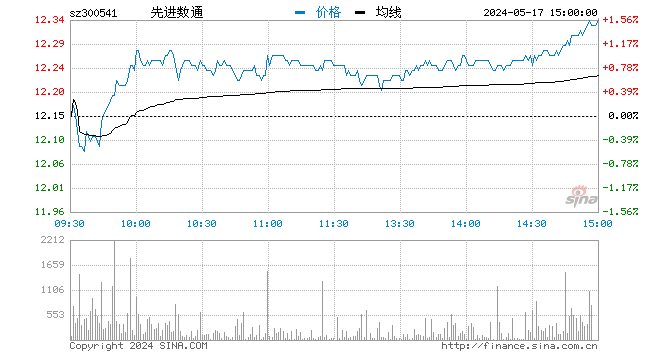

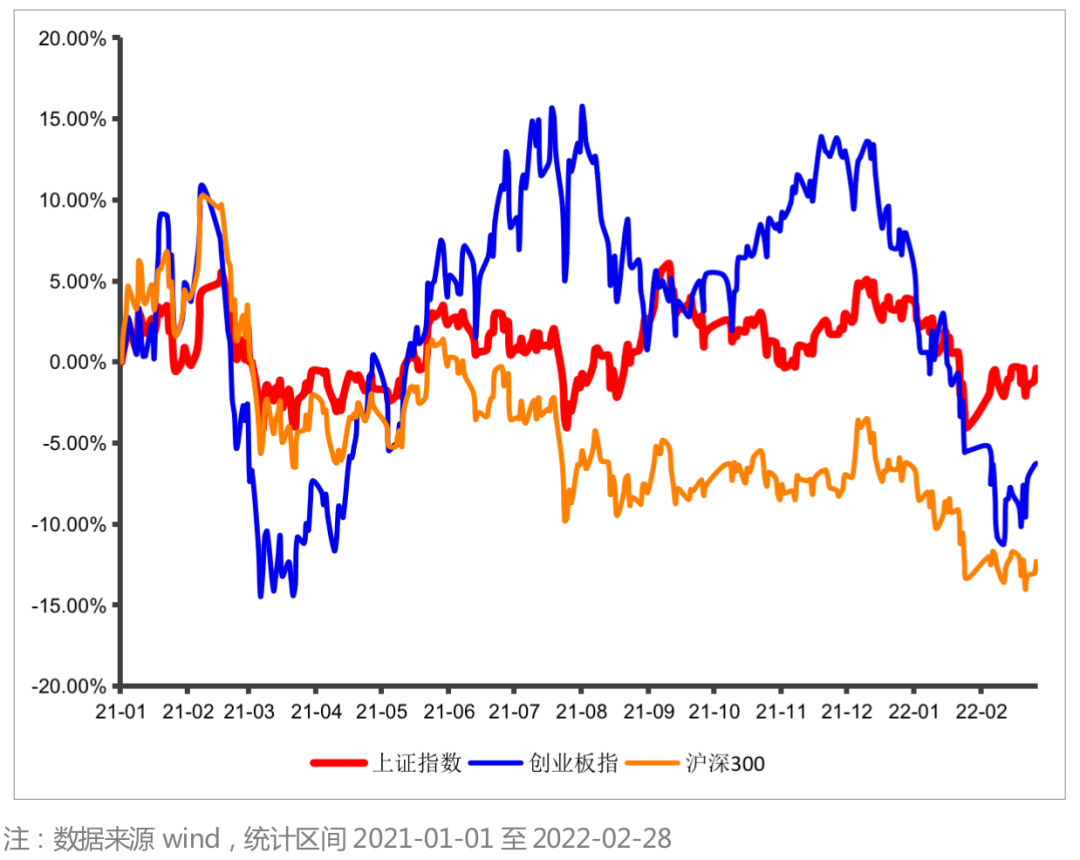

曲泉儒:以2021年为例,市场行情结构的确发生了明显变化。最为显著的是,市场主线从此前炙手可热的消费和医药等赛道,逐渐转移到了周期和制造(包括电子、新能源车等)领域。包括诺安新动力在内,我管理的产品主要聚焦在两个方向:以油价为代表的全球大宗品和具备全球产业链竞争优势的先进制造业。这两个方向,也成为了超额收益的主要来源。

中国证券报:2022年开年以来,市场风格发生了明显变化。站在当前时点看,你认为2022年投资市场会有哪些趋势特征?

曲泉儒:2022年以来,在市场风格切换的同时,国内外宏观环境也发生了不少变化。整体而言,在风险偏好有所下降背景下,2022年投资可以适当放低收益预期。在这基础上,再从“价值回归”“边际改善”这两个关键词中去寻找结构性投资机会。

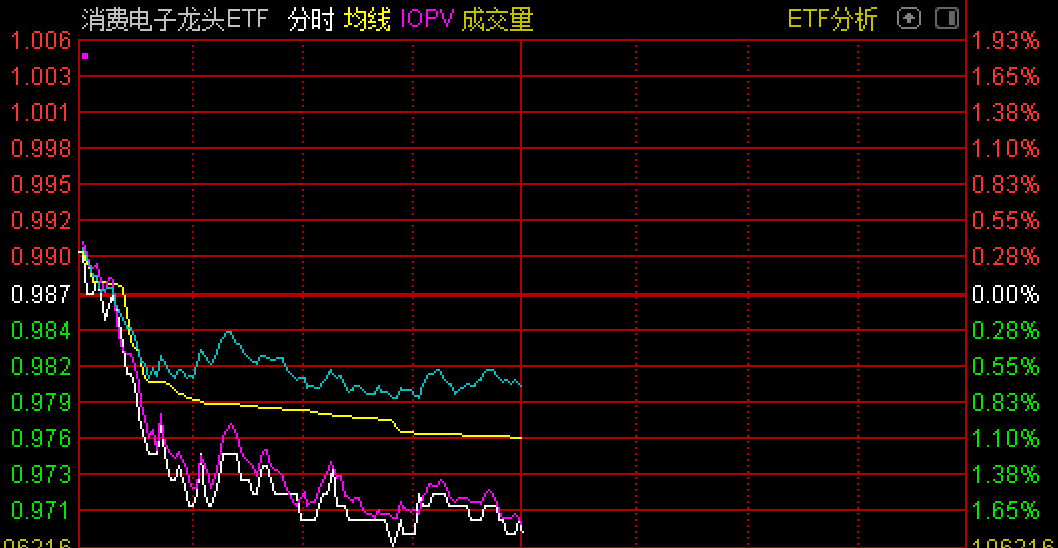

一方面,经历了2021年的极致化成长行情后,2022年价值类资产的投资性价比会逐步开始凸显。大众消费、可选消费,以及一部分医药细分赛道,会存在超额收益。我的布局可能会从周期和制造这两个领域,逐渐扩散到消费和医药赛道上,尽可能地均衡布局。

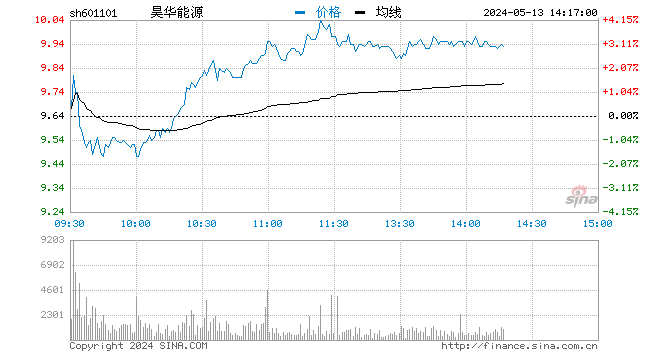

另一方面,在经济“稳增长”基调下,“双碳”相关和房地产等行业的政策可能会出现边际变化。这里边也会带来一些投资机会,成为2022年结构性行情中的重要部分。

编辑:王寅