来源:资本深潜号

300亿在管规模的明星基金经理,叫卖了3个月的基金,募集金额不到3.5亿元。

业内顶级公募机构和四大国有银行这样的大渠道合作,最终募集产品刚过成立线。

能够“踩线”成立,已经是某种意义上的“成功”。

不到一个月,六只公募基金已经宣布募集失败,同时只有2只基金卖了10亿元以上。如果这个月卖到6亿元以上,就已经是前五名了。

这可能已经是过去五年以来的最接近“募资冰点”的时刻了。

这个时候成立的迷你基金,它们的未来究竟会怎样,是“一穷毁三年”?还是其实孕育着一个巨大的甚至潜力?

这个答案,可以从历史中找到。

01

募资“冰点”

其实不用总结,过去一个月,就是公募基金募集发行的“冰点”。

2月22日,汇添富核心基金经理杨瑨参与管理的汇添富自主核心科技一年持有期基金,披露了合同生效公告,公告显示募集期间净认购金额合计不到3.5亿元。

这只基金足足募集了3个月,杨瑨也是业内公认的“才貌双全”的基金经理,但最终结果就是如此。

要知道,短短七个月之间,杨瑨管理的汇添富数字经济基金,成立规模超过87亿元。

七个月后,物非人亦非。

而且,杨瑨募集的规模在2月份成立的主动偏股基金中,甚至能排上第11名。

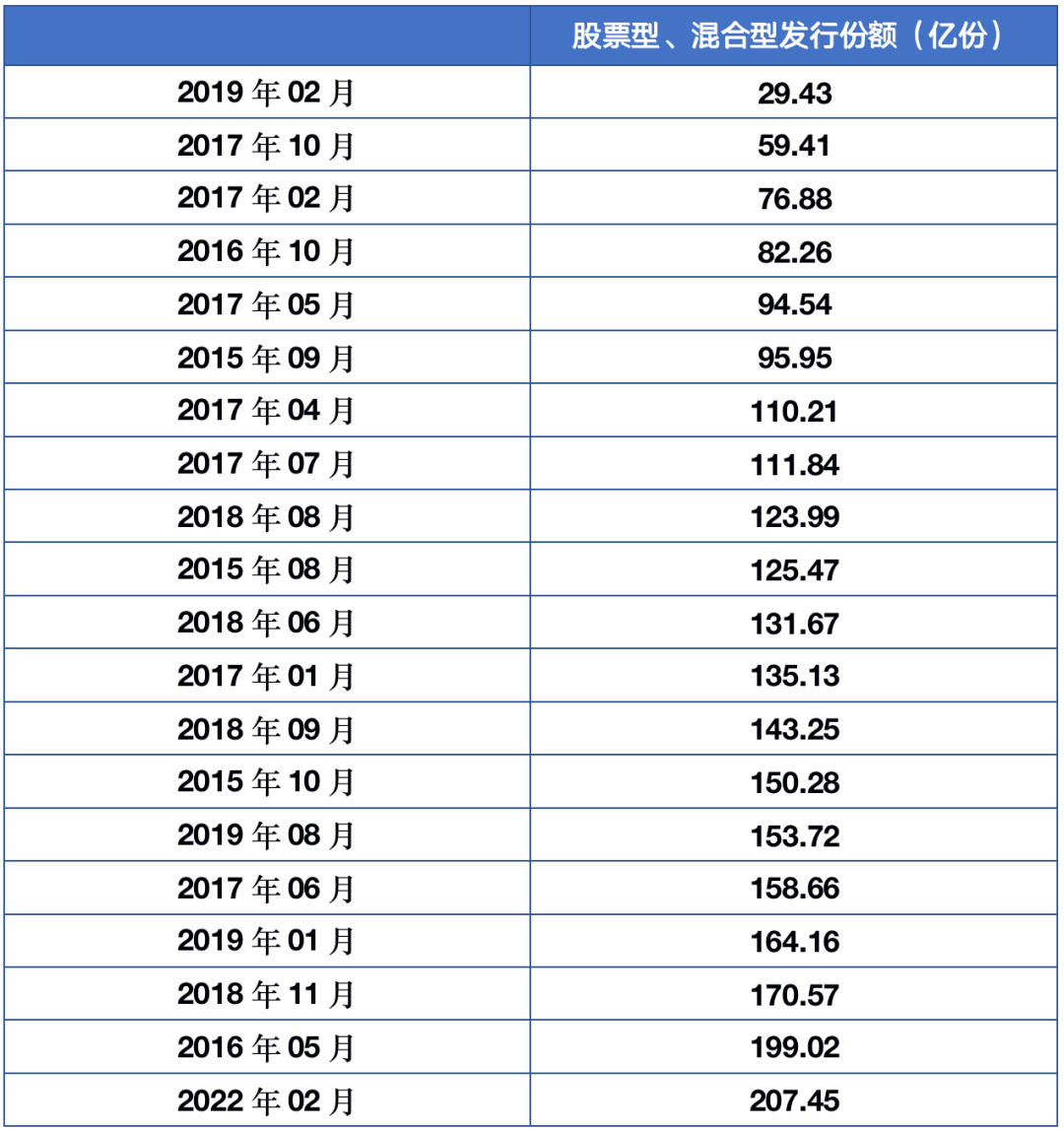

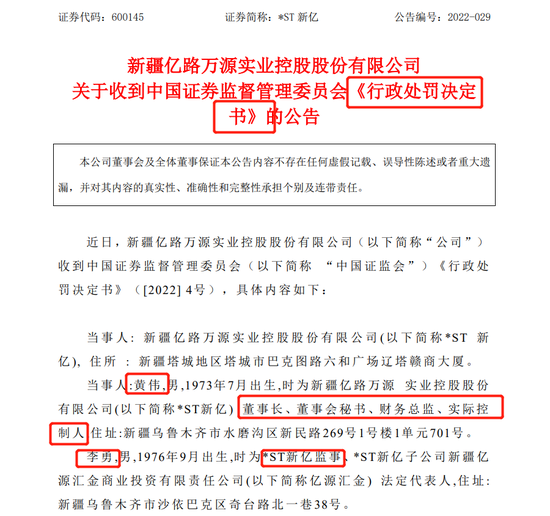

附图:2月成立的主动偏股基金中规模较大者

仔细看看上图,业内有大把的明星基金经理,募集情况一般。

02

失败案例频出

另一个颇具指示意义的是,发行失败的基金数量。

仅仅统计2022年春节以后的近一个月时间里,公募基金就出现了六个失败的产品。

而且,其中不仅有债基、固收+,甚至还有新能源车、消费这样的热门赛道基金,充分说明了近期市场募集的热度之低。

由于部分基金同期回撤实在过于厉害,基金讨论区里,投资者的抵触情绪非常明显,反应有些激烈。

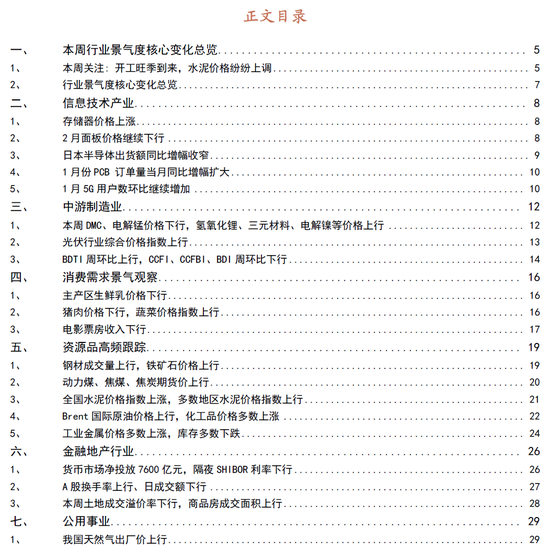

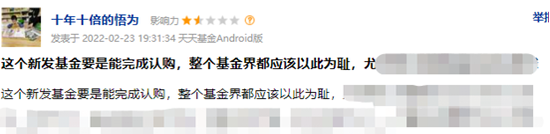

Wind统计显示,新发基金不是部分产品发行规模低,而是业界整体的募集规模都相当低。当月平均4.2亿的表现,是过去五年(2017年1月以来)最低的。

03

冰点买入获利或丰厚

2022年初的募集情况,大约是行业五年一遇的低点,那么上一次“募集冰点期”又是何时呢?

从上证指数表现看,大概是2018年末至2019年初,当时上证指数2019年初的一周,触及了五年的低点:2440.91点。

同期看,公募基金也确实触及了行业低点。

初步统计,2019年月1月募集的基金,多数规模规模在2~5亿元之间。无论股基、债基、募集都不理想(见下图)。

但从这些产品的收益考虑,可能是过去几年中表现最佳的一群。

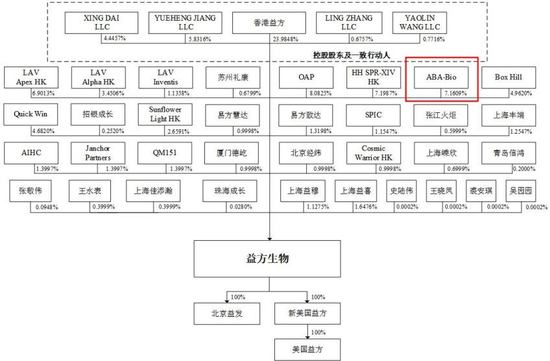

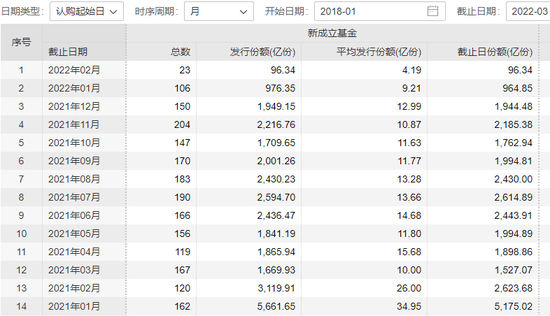

统计显示,在2019年1月成立的基金中,成立后至今收益率超过140%的产品有15只。其中,有5个基金接近甚至大大超过200%的收益率。

所有产品中,累计收益最高的是国投瑞银施成管理的国投瑞银先进制造,成立以来收益超过331%。

04

“冰点期”主动优于被动

而且,从2019年的历史看,还有一个重要特点。

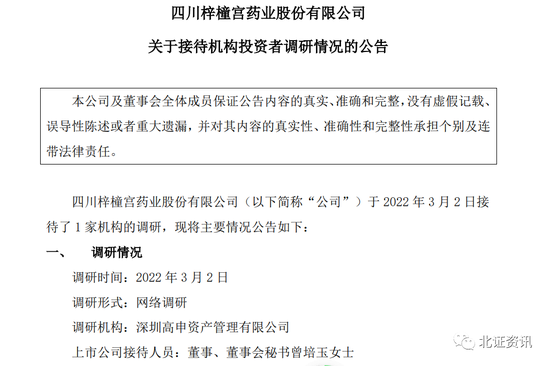

在募集冰点期买入基金后,主动型的偏股基金业绩,明显好于非主动基金。

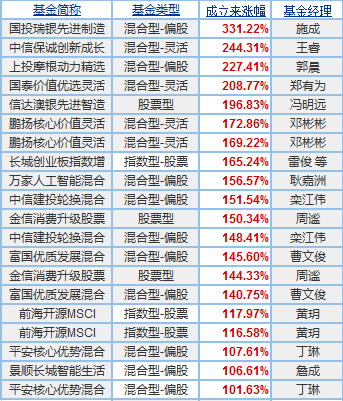

以下图显示看,1月份成立的偏股基金前20名,累计收益全部超过100%,其中,指数型基金只有两个(按主动代码计),分别是是长城创业板指数、前海开源MSCI。

而主动型基金经理,业绩突出的则有更多,包括今年非常红火的冯明远(当时募集了信达澳银先进智造)、以及近年声名鹊起的富国曹文俊、上投摩根郭晨、中信保诚王睿等。

这批基金经理,当时的管理规模都还比较适中,也正值“当打之年”。在日后的行情中,旗下基金表现也比较突出,也完全在情理之中。