今年以来A股市场震荡幅度较大,本应作为“避险好选择”的“固收+”产品,在公募和私募行业却意外呈现“冰火两重天”。

中国证券报记者多方调研了解的情况显示,截至3月1日,今年以来私募“固收+”产品普遍逆势盈利,且销售端仍持续有增量资金进入;作为典型公募“固收+”产品的混合债券型二级基金,今年以来有多只产品出现明显浮亏,且有多只新产品在此期间发行折戟。

策略收益“加减不一”

近年来,“固收+”产品受到越来越多稳健型投资者的关注。“固收+”策略一般由偏防守的固定收益部分和偏进攻的资产组成。从今年公募和私募行业相关产品的业绩表现来看,两者却是“加减不一”。

Wind数据显示,截至3月1日,作为典型公募“固收+”产品的混合债券型二级基金,813只产品今年以来平均浮亏1.78%。其中,正收益产品124只,占比不足两成,有63只产品亏损幅度超5%。从私募行业某第三方机构的业绩监测来看,截至3月1日,私募全行业“固收+”策略产品今年以来平均盈利0.22%,有占比近六成的产品实现了正收益。另一方面,来自通联数据的业绩监测显示,同期国内近5000只债券型私募基金的平均收益率为0.14%。尽管2022年以来A股市场表现不尽如人意,但私募的“固收+”产品仍然实现了整体的阶段性业绩小幅增强。

私募策略更加灵活

好买基金研究总监曾令华称,目前国内公募机构的“固收+”产品,大多是以债券为主要配置,再加上其它权益类资产,如股票、可转债等。“目前‘固收+’公募产品在股债两边的配置比例中枢大约是8:2,今年前两个月,A股及可转债市场整体调整幅度较大,而债券提供的收益有限,公募‘固收+’产品阶段性业绩整体相对较差。”

作为一家专注于“固收+”策略的私募机构,畅力资产董事长宝晓辉进一步分析称,2021年年底以来,国内权益市场在主要股指震荡调整的同时,也经历了成长与价值的风格大幅转换,偏股型公募基金净值普遍回撤了约10%。此外,近期随着10年期国债收益率抬升,债券市场也发生了调整。整体而言,今年公募“固收+”产品表现偏弱,有债市波动的原因,但主要原因还是来自于权益方面。在宝晓辉看来,私募“固收+”产品的增强部分,会更多采用股票、CTA(管理期货策略)、定增套利、市场中性等各种策略类别和大类资产来灵活增强收益。

潼骁投资总经理张凡介绍称,该机构的“多资产多策略固收+”私募产品,相对更为多元。其整个策略架构是由40%到60%固定收益策略、30%-40%多资产轮动策略和10%-20%衍生品策略组成。从行业对比来看,私募依托策略的多样性、底层金融工具的丰富性,相对更能够争取到穿越周期、波动可控的收益,可谓“更多策略更好收益”。

作为渠道方的雪球副总裁夏凡进一步表示,相对于公募“固收+”策略,今年以来私募“固收+”产品整体更受益于灵活的投资范围和策略,其中部分产品因配备了CTA策略,取得了相对稳定的业绩表现。

精选“固收+”管理人

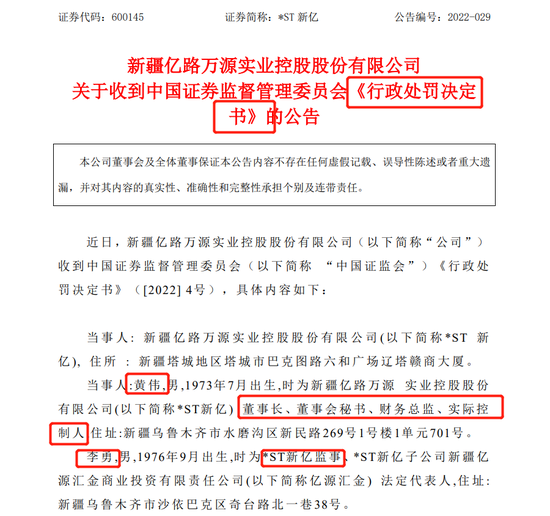

3月2日,公募机构创金合信基金发布公告称,公司旗下甄选回报混合型基金发行失败,成为今年以来发行折戟的第二只公募“固收+”产品。在资管行业的另一端,夏凡介绍称:“从雪球配置私募的客户交易行为来看,今年以来增量资金进入‘固收+’产品的占比仍在不断增大。”

从“固收+”的投资机会和产品选择方面来看,宝晓辉称,在连续几年的结构牛之后,今年通过权益投资来增强“固收+”收益的难度预计较大,而通过更灵活的绝对收益策略来进行收益增强的产品,可能会更有吸引力。相比较而言,私募管理人的综合投资能力,是投资人挑选“固收+”管理人的重要依据,在从业背景上“擅长灵活捕捉各类绝对收益机会”的管理人可能更有优势。

夏凡则提示,对于“固收+”策略而言,投资者不应一味追求资管机构投研体系的“大而全”,而是需要关注相关研究框架或体系是否能够与机构对外宣称的投资策略和专业领域有足够深度覆盖。